derecho penal i

Anuncio

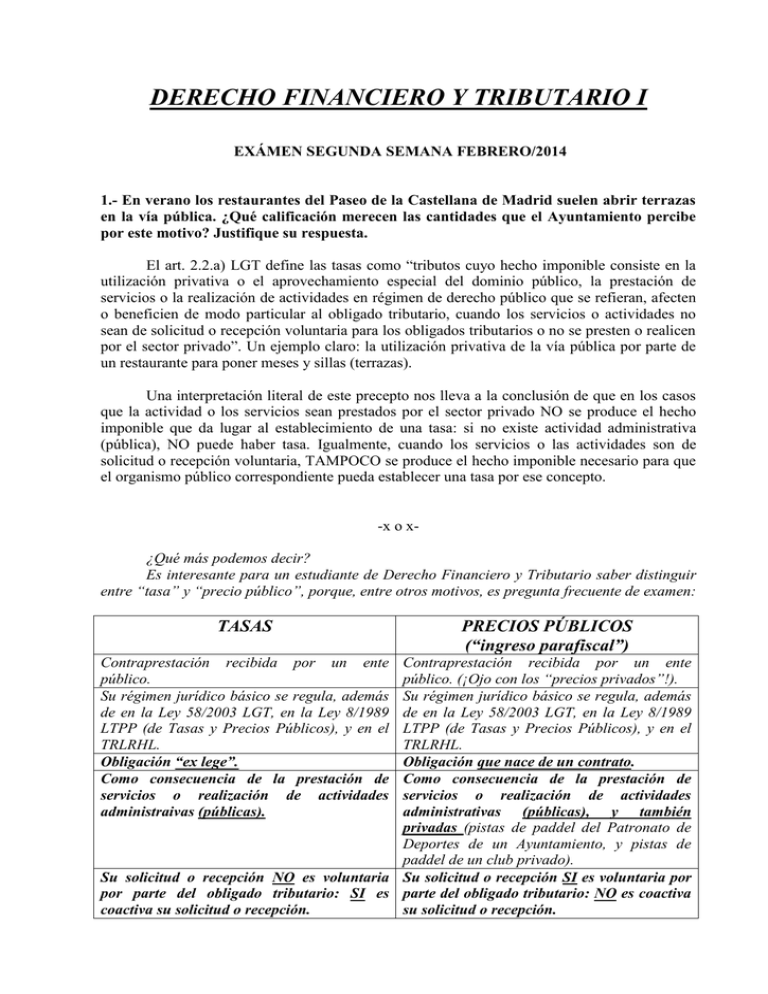

DERECHO FINANCIERO Y TRIBUTARIO I EXÁMEN SEGUNDA SEMANA FEBRERO/2014 1.- En verano los restaurantes del Paseo de la Castellana de Madrid suelen abrir terrazas en la vía pública. ¿Qué calificación merecen las cantidades que el Ayuntamiento percibe por este motivo? Justifique su respuesta. El art. 2.2.a) LGT define las tasas como “tributos cuyo hecho imponible consiste en la utilización privativa o el aprovechamiento especial del dominio público, la prestación de servicios o la realización de actividades en régimen de derecho público que se refieran, afecten o beneficien de modo particular al obligado tributario, cuando los servicios o actividades no sean de solicitud o recepción voluntaria para los obligados tributarios o no se presten o realicen por el sector privado”. Un ejemplo claro: la utilización privativa de la vía pública por parte de un restaurante para poner meses y sillas (terrazas). Una interpretación literal de este precepto nos lleva a la conclusión de que en los casos que la actividad o los servicios sean prestados por el sector privado NO se produce el hecho imponible que da lugar al establecimiento de una tasa: si no existe actividad administrativa (pública), NO puede haber tasa. Igualmente, cuando los servicios o las actividades son de solicitud o recepción voluntaria, TAMPOCO se produce el hecho imponible necesario para que el organismo público correspondiente pueda establecer una tasa por ese concepto. -x o x¿Qué más podemos decir? Es interesante para un estudiante de Derecho Financiero y Tributario saber distinguir entre “tasa” y “precio público”, porque, entre otros motivos, es pregunta frecuente de examen: TASAS Contraprestación recibida por un ente público. Su régimen jurídico básico se regula, además de en la Ley 58/2003 LGT, en la Ley 8/1989 LTPP (de Tasas y Precios Públicos), y en el TRLRHL. Obligación “ex lege”. Como consecuencia de la prestación de servicios o realización de actividades administraivas (públicas). PRECIOS PÚBLICOS (“ingreso parafiscal”) Contraprestación recibida por un ente público. (¡Ojo con los “precios privados”!). Su régimen jurídico básico se regula, además de en la Ley 58/2003 LGT, en la Ley 8/1989 LTPP (de Tasas y Precios Públicos), y en el TRLRHL. Obligación que nace de un contrato. Como consecuencia de la prestación de servicios o realización de actividades administrativas (públicas), y también privadas (pistas de paddel del Patronato de Deportes de un Ayuntamiento, y pistas de paddel de un club privado). Su solicitud o recepción NO es voluntaria Su solicitud o recepción SI es voluntaria por por parte del obligado tributario: SI es parte del obligado tributario: NO es coactiva coactiva su solicitud o recepción. su solicitud o recepción. El sujeto SOLO puede acudir al sector El sujeto puede acudir al sector público (y público. pagar un “precio público”), o al sector privado (y pagar un “precio privado”). Es un típico ingreso de derecho público de Es un “recurso” (ingreso) de derecho naturaleza tributaria: es un tributo. público que NO tiene naturaleza tributaria: NO es un tributo. Se tiende a cubrir el coste real o previsible Es posible la elevación del importe incluso del servicio o actividad (como límite por encima del coste del servicio o actividad. máximo) Ejemplos: licencia de obras, servicios Ejemplos: uso de piscina municipal, académicos, veladores de un bar en la acera recogida de residuos, uso de espacios pública, etc. deportivos públicos, etc. 2.- ¿Qué órganos quedan vinculados por las contestaciones a consultas tributarias? En cuanto a los efectos de la contestación a una consulta tributaria debemos distinguir lo siguiente: a) La contestación tendrá efectos vinculantes para los órganos encargados de la aplicación de los tributos, tanto en la relación que tengan con el consultante, como respecto de otros obligados que presenten los mismos hechos y circunstancias. b) El consultante no incurre en responsabilidad alguna si acomoda su actuación a la contestación. Esto último NO significa que se encuentra vinculado a lo contestado porque, si bien es cierto que contra las contestaciones no puede interponerse recurso alguno, también lo es que sí pueden recurrirse los actos dictados de acuerdo con los criterios mantenidos en aquéllas. c) Los terceros NO están vinculados por las contestaciones. No obstante, una actuación realizada de acuerdo con una contestación exime de responsabilidad por infracción tributaria si entre los presupuestos de hecho a comparar existe una identidad sustancial (art. 179.2.d) LGT). d) Los Tribunales Económico-Administrativos y, por supuesto, los órganos jurisdiccionales, no están vinculados por las contestaciones. -xox¿Qué más podemos decir? La consulta tributaria puede definirse como la petición que se realiza a la Admón. para que se pronuncie sobre una materia tributaria que afecta a quien la realiza. Su régimen jurídico básico se encuentra regulado en los arts. 88 y 89 LGT y en los arts. 65 a 68 del Reglamento General de Gestión e Inspección. La razón de ser de las consultas se encuentra en la cada vez más acusada participación de los ciudadanos en los procedimientos de aplicación de los tributos. Por ello, los ciudadanos deben tener a su alcance un mecanismo que les permita el cumplimiento de sus obligaciones y deberes fiscales con seguridad. Con dicha finalidad, la LGT establece las siguientes reglas: a) Las contestaciones tendrán, con carácter general, efectos vinculantes (art. 89.1): se sobreentiende, que para la Admón. que realice la misma. b) Se difundirán periódicamente las contestaciones que se considere de mayor trascendencia (art. 86.2). El órgano competente para contestar las consultas será el centro directivo del Ministerio de Hacienda que tenga atribuida la iniciativa para la elaboración de disposiciones tributarias, su propuesta o interpretación. ¡Ojo! El art. 65 del Reglamento General de Gestión e Inspección señala que el órgano encargado de contestar las consultas será la Dirección General de Tributos. La legitimación para plantear consultas corresponde a los sujetos pasivos y a los demás obligados tributarios, incluyendo también a los colegios profesionales, cámaras oficiales, organizaciones patrimoniales, sindicatos, asociaciones de consumidores, etc. El objeto de la consulta lo constituye el régimen, la clasificación o la calificación tributaria que corresponde al peticionario, pudiendo afectar a cuestiones de hecho o de derecho. Los requisitos que debe reunir la consulta son muy simples: a) Por escrito. b) Debe plantearse antes de la finalización del plazo establecido para el ejercicio de los derechos, la presentación de declaraciones o autoliquidaciones o el cumplimiento de otras obligaciones tributarias. c) Debe contener los antecedentes y las circunstancias del caso. d) Debe plantear las dudas que suscite la normativa tributaria aplicable. e) Debe incluir cuantos datos y elementos sean necesarios para la formación de juicio por parte de la Admón. En relación al procedimiento para contestar las consultas, la LGT establece que el plazo máximo para realizarlas será de 6 meses. 3.- ¿El objeto del tributo aparece siempre recogido o descrito por el elemento objetivo del hecho imponible? Explique su respuesta. El “objeto del tributo” no es más que la manifestación concreta de capacidad económica del sujeto pasivo que soporta el tributo. Vgr. el rendimiento o renta concreta, el patrimonio, la actividad económica, la ganancia o pérdida patrimonial, etc., sobre el que se hace recaer la carga tributaria. Normalmente el “objeto del tributo” es descrito por el “elemento objetivo del hecho imponible”, pero no siempre ese paralelismo es tan evidente. El “objeto del tributo” puede no formar parte de la definición normativa del presupuesto de hecho del tributo; incluso, puede ser completamente ajeno a toda la estructura de éste. Un ejemplo claro de esto es el siguiente: el hecho de que se grabe la fabricación y/o la venta de tabaco. Se quiere hacer tributar el consumo de tabaco, pero el hecho imponible NO es la compra de tabaco por el consumidor, sino la fabricación y/o venta del mismo, aunque en último término sea el propio consumidor quien tenga que soportar el aumento del coste. -xox¿Qué más podemos decir? En el elemento objetivo se distinguen 4 aspectos. 1º.- Aspecto material: es el propio hecho, acto, negocio, estado o situación que se grava, que, normalmente, consiste en la manifestación de una cierta capacidad económica (ya sea como renta, patrimonio o como gasto). 2º.- Aspecto espacial: indica el lugar en que se produce el hecho imponible. Es decisivo para poder determinar el ente público al que se sujeta (principio de territorialidad=residencia efectiva del sujeto pasivo). 3º.- Aspecto temporal: determina el instante en que el hecho imponible se entiende realizado íntegramente, dando lugar, por tanto, al devengo del tributo. 4º.- Aspecto cuantitativo: es la medida con que el hecho imponible se realiza, su cuantía, su volumen o intensidad. 4.- ¿Qué son las alícuotas? Hablar de “alícuotas” en el ámbito financiero y tributario es hacer referencia a una clase de “tipo de gravamen”. Por ello procederemos a hacer una clasificación somera de los tipos de gravamen: a) Tipos de gravamen in strictu sensu (en sentido estricto): estos tipos de gravamen se aplican a bases imponibles NO monetarias. Podemos distinguir 3 subclases: - Específicos: cuando consisten en una cantidad fija de dinero por unidad de base imponible. - Graduales: cuando varía la suma de dinero a aplicar sobre la base según una escala en función de su magnitud. - Mixtos: cuando combinen ambas modalidades. b) Tipos de gravamen porcentuales (también llamados ALÍCUOTAS): son porcentajes aplicables a las bases imponibles ya expresadas en dinero. Podemos distinguir 2 subclases: - Alícuotas proporcionales: el % no varía o se mantiene constante sea cual sea la dimensión o la magnitud de la base imponible. o Independientemente del nivel que alcance la base, o de la suma a que ascienda, siempre arrojarán la misma proporción de ella como cuota tributaria. o Por ejemplo: el 6% en las transmisiones de inmuebles sujetas al Impuesto de Transmisiones Patrimoniales; también el 21% de I.V.A. - Alícuotas progresivas: son las que aumentan a medida que lo hace la base, de manera que al aumentar éste corresponde una alícuota superior a la que recae sobre una base inferior. o La cuota reflejará una proporción mayor sobre la base que la correspondiente a niveles inferiores de ésta. o A su vez, la progresividad de la alícuota puede ser: Continua: cuando a la totalidad de la base se le aplica la alícuota correspondiente a la cantidad a que asciende aquélla. Por escalones: supone dividir la base en tramos ideales aplicándose a cada uno su correspondiente alícuota, obteniendo así porciones de cuota por cada tramo que deberán sumarse para hallar la cuota tributaria total. Según el art. 55.2 LGT se denomina “tarifa” al conjunto de tipos de gravamen aplicables a las distintas unidades o tramos de base liquidable en un tributo. -xox¿Qué más podemos decir? Como ejemplo de la progresividad continua haremos referencia a la escala de tributación propia de las letras de cambio, cuyos tramos iniciales prevén: TRAMO DE BASE IMPONIBLE Hasta 24,04 € De 24,05 a 48,08 € De 48,09 a 90,15 € CUOTA 6 céntimos 12 céntimos 24 céntimos Si se atiende a los efectos de esta escala se observa el denominado ERROR DE SALTO, consistente en que un aumento mínimo de la base (un céntimo, por ejemplo: 24,05), que suponga pasar de un tramo a otro, conlleva un incremento de la cuota que la eleva al doble de la anterior (de 6 céntimos pasa a 12 céntimos). Dado que la progresividad continua da lugar a los errores de salto, arrojando cuotas muy superiores por incrementos mínimos de la base imponible, el artículo 56.3 LGT dispone que se reducirá la cuota resultante en el exceso que suponga el aumento de cuota respecto al incremento de la base imponible, salvo que el tributo se pague mediante efectos timbrados (como es el caso de las letras de cambio, entre otros). Una segunda modalidad de corrección del error de salto es la prevista por el IRPF o el ISD. A partir de una tarifa por escalones, puesto que la base imponible siempre se situará entre dos de ellos, se aplica a la parte de ella que agote o cubra un tramo la alícuota de éste, y al resto de la base, que será inferior a la diferencia hasta el escalón siguiente, un tipo marginal más elevado, de modo que conforme la base se acerca al siguiente tramo, la cuota resultante se aproxima a la de éste. En todo caso, debe advertirse que tanto en la modalidad de escalones como en la continua se alcanza un montante de la base imponible a partir del cual la alícuota permanece ya constante, convirtiéndose en proporcional para las bases imponibles superiores. De no ser así, la alícuota podría llega al 100%, siendo claramente confiscatoria, en contra de lo previsto en el art. 31.1 CE conforme advierte el Tribunal Constitucional: “Todos contribuirán al sostenimiento de los gastos públicos de acuerdo con su capacidad económica mediante un sistema tributario justo inspirado en los principios de igualdad y progresividad que, en ningún caso, tendrá alcance confiscatorio”. 5.- Definición de sujeto pasivo. Según el art. 36.1 LGT: “es sujeto pasivo el obligado tributario que, según la ley, debe cumplir la obligación tributaria principal, así como las obligaciones formales inherentes a la misma, sea como contribuyente o como sustituto del mismo”. Es decir, el sujeto pasivo lo será a título de CONTRIBUYENTE o de SUSTITUTO del contribuyente, y nada más. Puede ocurrir que otras personas intervengan en el desarrollo y aplicación del tributo, incluso quedando obligados al pago de la obligación tributaria principal (vgr. los responsables), pero en ningún caso tendrán la naturaleza de sujeto pasivo del tributo. Asume la posición de deudor de la cuota tributaria (obligación tributaria principal) frente a la Hacienda Pública, además de incumbirle otros deberes y prestaciones de carácter accesorio o instrumental. Por todo ello, podemos decir que “TODOS LOS SUJETOS PASIVOS SON DEUDORES TRIBUTARIOS, PERO NO TODOS LOS DEUDORES TRIBUTARIOS SON SUJETOS PASIVOS”. -xox¿Qué más podemos decir? Vamos a definir y diferenciar la institución jurídico-tributaria del “CONTRIBUYENTE” y del “SUSTITUTO”: Contribuyente: según el art. 36.2 LGT, “es contribuyente el sujeto pasivo que realiza el hecho imponible” (es el titular de la capacidad económica). Sustituto: según el art. 36.3 LGT, “es sustituto el sujeto pasivo que, por imposición de la ley y en lugar del contribuyente, está obligado a cumplir la obligación tributaria principal, así como las obligaciones formales inherentes a la misma”. Como ejemplo de ambas figuras ponemos el siguiente caso: un señor quiere hacer una obra en su casa. Por ello, tendrá que pagar al Ayuntamiento un Impuesto Municipal sobre Construcciones, Instalaciones y Obras. Como suele ser habitual, le encarga a una gestoría o despacho de abogados que le solicite la licencia de obras al Ayuntamiento. Por otro lado está el constructor que va a ejecutar la obra. ¿Quién es el contribuyente? El dueño de la obra. ¿Quiénes son los sustitutos del contribuyente en relación al pago de este impuesto? El constructor y el peticionario de la licencia (gestor o abogado correspondiente). ¡OJO! NO es lo mismo el Impuesto Municipal sobre Construcciones, Instalaciones y Obras, que como su nombre indica es un IMPUESTO, que la Licencia de obras, que es la autorización que expide el Ayuntamiento para la utilización de la vía pública (instalación de andamios, cubas de escombros, etc.), que como todos sabemos es una TASA. 6.- ¿En qué momento se inicia el cómputo del plazo de prescripción del derecho de la Administración para determinar la deuda tributaria mediante la oportuna liquidación? El art. 66 LGT titulado “Plazos de prescripción” dispone que “Prescribirán a los cuatro años los siguientes derechos: a) El derecho de la Administración para determinar la deuda tributaria mediante la oportuna liquidación (…)”. El art. 67 LGT titulado “Cómputo de los plazos de prescripción” regula en el apartado 1: “El plazo de prescripción comenzará a contarse en los distintos casos a los que se refiere el art. 66 de esta Ley conforme a las siguientes reglas: En el caso a), desde el día siguiente a aquél en que finalice el plazo reglamentario para presentar la correspondiente declaración o autoliquidación. En los tributos de cobro periódico por recibo (vgr. IBI, IVTM – Impuesto sobre Vehículos de Tracción Mecánica, etc.), cuando para determinar la deuda tributaria mediante la oportuna liquidación no sea necesaria la presentación de declaración o autoliquidación, el plazo de prescripción comenzará el día del devengo del tributo (día en el que se considera realizado el hecho imponible). -xox¿Qué más podemos decir? Con esto es suficiente por hoy… ¡demasiada materia para 45 minutos de clase!... ¿No os parece?