Objetivos - Coordinadora de ONG para el Desarrollo

Anuncio

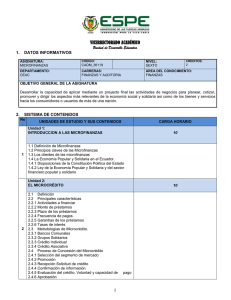

En las últimas décadas se han puesto en marcha innumerables programas y organizaciones de microfinanzas en todo el mundo. Los objetivos de estas iniciativas, por regla general, han sido el de facilitar el acceso, antes inexistente o inadecuado, de las familias más pobres a servicios financieros para, con ello, mejorar el nivel de vida de las personas más desfavorecidas. Los resultados en cuanto al nivel de acceso e inclusión financiera son remarcables: más de 200 millones de personas en todo el mundo tuvieron acceso a los servicios de instituciones microfinancieras en 2013, según datos de la Campaña para los Microcréditos. Sin embargo, al tiempo que la industria crecía y se transformaba, aparecieron fuertes críticas a algunas de las prácticas del sector, tales como las políticas de recolección de pago abusivas, el enfoque excesivo en la sostenibilidad financiera y el crecimiento, así como la incapacidad por parte de muchas organizaciones de demostrar el impacto social de las microfinanzas. En respuesta a estas críticas, se han puesto en marcha múltiples iniciativas a nivel global y dentro de las microfinancieras para corregir la mala praxis. Porque si bien es básico conocer la cantidad de clientes de las microfinanzas, es necesario ir más allá y asegurar que se cumplen los objetivos para los que los programas o instituciones microfinancieras fueron creados. Para que esto suceda, es importante disponer de personas formadas y motivadas y de recursos suficientes para enfrentar los grandes retos del sector que incluyen las dificultades metodológicas para la medición de impacto, el diseño de instrumentos financieros apropiados y el análisis de los contextos políticos y sociales. En este contexto, la Coordinadora de ONG para el Desarrollo-España organiza el siguiente curso, con el apoyo de la Obra Social “la Caixa”, con el objetivo de formar a profesionales de ONG capaces de diseñar, reflexionar, gestionar y medir el desempeño social de los programas de microfinanzas. Este curso examina algunas de las herramientas e iniciativas que pueden poner en marcha las organizaciones con el fin de: 1. Realizar diagnósticos útiles que permitan entender las necesidades financieras de las comunidades en las que se trabaja. 2. Diseñar estrategias financieras apropiadas para las personas destinatarias. Esto implica ir más allá de los productos de crédito estándar y contemplar otras alternativas tales como productos de ahorro, seguros y remesas y ofrecerlos con la flexibilidad y las características que las distintas poblaciones necesitan. 3. Medir el efecto de las actividades microfinancieras en los colectivos destinatarios y utilizar esa información para mejorar las estrategias. Objetivos • Fortalecer la formación de los/as profesionales asistentes en los contenidos y herramientas que permitan mejorar sus conocimientos sobre el tema. • Propiciar un espacio de opinión e intercambio de experiencias y buenas prácticas. • Fomentar el análisis crítico y la implantación de este tipo de estrategias, partiendo de una reflexión sobre las prácticas actuales con el fin de mejorarlas. Contenidos • El curso está estructurado en los siguientes MÓDULOS, que se irán trabajando de forma consecutiva en las cuatro semanas de duración del curso: 1. Breve evolución de las microfinanzas e introducción al desempeño social: Examinará, en primer lugar, la evolución reciente en la industria de las microfinanzas y, en segundo lugar, se introducirán conceptos y herramientas relativos a la gestión del desempeño social, entendido como la puesta en práctica de la misión social (objetivos de desarrollo) del programa u organización. 2. Medios de vida y necesidades de los colectivos beneficiarios de los programas de microfinanzas: Uno de los aspectos clave de la gestión del desempeño social y, en general, de las iniciativas de microfinanzas es la de conocer los modos de vida de las poblaciones para evaluar la pertinencia de las diferentes estrategias de microfinanzas. Asimismo, se presentarán algunas de las metodologías que se pueden utilizar para investigar y entender las necesidades de las personas beneficiarias. 3. Diseño de soluciones para las personas destinatarias de las microfinanzas: Se centrará en el diseño de productos y soluciones (financieras y no financieras), en base a las necesidades de las personas destinatarias y a los objetivos de la organización que se habrán analizado anteriormente. Se presentarán los principales productos o servicios que engloban las microfinanzas (crédito, ahorro, seguros, remesas, etc.). Se hará un breve repaso a las fases en el ciclo de desarrollo de soluciones/productos y a las cuestiones clave a tener en cuenta, por ejemplo: sistemas de información, aspectos legales, capacitación, investigación de mercado, objetivos financieros de la organización, etc. 4. Medición de los resultados de la organización: Se trabajarán estos temas clave: Desarrollo de indicadores, menú de herramientas para la medición de los resultados, diseño de un sistema de monitoreo y evaluación y uso de la información para la mejora de las actividades. Metodología Se trabajará combinando los siguientes aspectos: • Exposición de conocimientos teóricos y conceptuales por parte del equipo docente (junto con la ejemplificación de casos prácticos). • La implicación y participación de los/as participantes en la construcción y seguimiento del curso partiendo de su experiencia y sus motivaciones. • Elaboración de ejercicios prácticos al final de cada módulo en base a los contenidos presentados y la propia experiencia y conocimientos de los/as participantes. Los contenidos teóricos y prácticos se irán haciendo disponibles en la plataforma online a medida que el curso avance, y al ritmo de un módulo por semana. Formación a cargo de Inés Arévalo, consultora independiente con diez años de experiencia en la implementación de programas de microfinanzas y en el desarrollo de sistemas de investigación y evaluación. Josep Ferrer, Advisor en Medios de Vida Sostenibles en Oxfam, con 15 años de experiencia en Microfinanzas, Desarrollo, Empresa Rural y el enfoque Cadena de Valor. Duración Plazas y matriculación Del 20 de octubre al 20 de noviembre de 2016. Estimación lectiva de 40 horas. 45 personas. Al cierre del plazo de pre inscripción se comunicará a las personas seleccionadas cómo realizar el pago para formalizar la matrícula a este curso. Inscripción Plazo de pre inscripción desde el 14 de septiembre. Enlace al formulario de solicitud disponible en el apartado de Formación de la Web de Coordinadora. Se ruega cumplimentar los datos que allí se solicitan. TAMBIÉN PUEDES INSCRIBIRTE DESDE AQUÍ Precio 55€ para las personas pertenecientes a ONGD de la Coordinadora Estatal, Coordinadoras Autonómicas. 80€ para las personas de otras organizaciones. • Se aplicará la tarifa reducida para aquellas personas en situación de demanda de empleo, acogiéndose a los precios estipulados para organizaciones miembro. Información Piedad Martín Responsable de Formación Coordinadora de ONG para el Desarrollo [email protected] 91 523 87 15 Cancelaciones Debido a que los cursos cuentan con un número limitado de plazas, si después de realizada la solicitud no se pudiera realizar la formación por algún imprevisto, rogamos se comunique a la Coordinadora como mínimo con tres días de antelación, con el fin de asignar la plaza a otra persona interesada. Certificación Al finalizar el curso, se entregará certificado acreditativo a quienes hayan tenido una adecuada participación en la plataforma (foros, revisión contenidos, etc.) y hayan realizado la actividad práctica propuesta. A quién se dirige Personas y organizaciones con experiencia y/o conocimientos en el ámbito de los microcréditos u otras herramientas financieras, que deseen ampliar sus competencias profesionales en acciones vinculadas con el tema. Lugar de realización del curso Plataforma on line de la Obra Social “la Caixa”.