femsa3t05

Anuncio

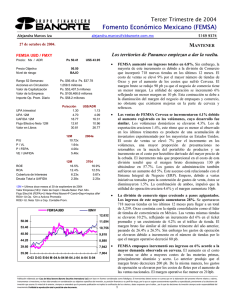

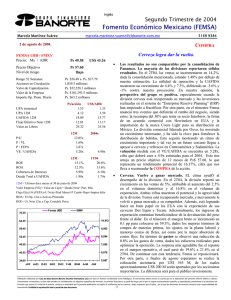

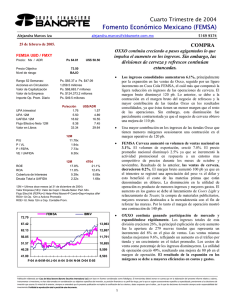

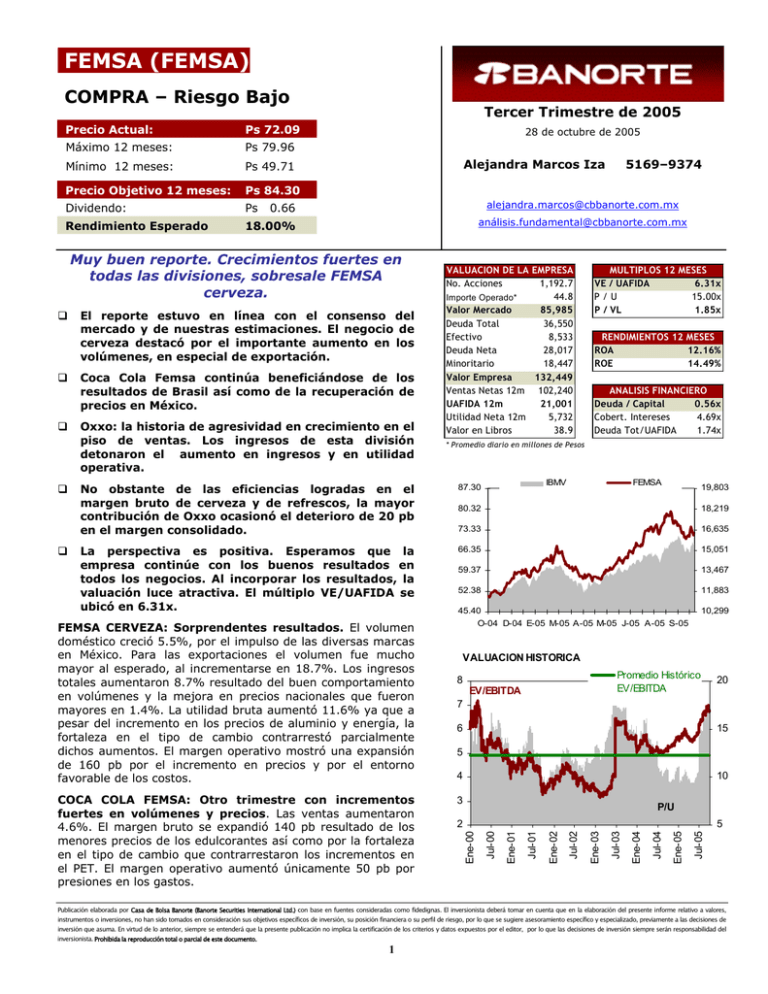

FEMSA (FEMSA) COMPRA – Riesgo Bajo 18.00% aná[email protected] Muy buen reporte. Crecimientos fuertes en todas las divisiones, sobresale FEMSA cerveza. El reporte estuvo en línea con el consenso del mercado y de nuestras estimaciones. El negocio de cerveza destacó por el importante aumento en los volúmenes, en especial de exportación. Coca Cola Femsa continúa beneficiándose de los resultados de Brasil así como de la recuperación de precios en México. Oxxo: la historia de agresividad en crecimiento en el piso de ventas. Los ingresos de esta división detonaron el aumento en ingresos y en utilidad operativa. VALUACION DE LA EMPRESA No. Acciones 1,192.7 44.8 Importe Operado* Valor Mercado 85,985 Deuda Total 36,550 Efectivo 8,533 Deuda Neta 28,017 Minoritario 18,447 Valor Empresa 132,449 Ventas Netas 12m 102,240 UAFIDA 12m 21,001 Utilidad Neta 12m 5,732 Valor en Libros 38.9 87.30 La perspectiva es positiva. Esperamos que la empresa continúe con los buenos resultados en todos los negocios. Al incorporar los resultados, la valuación luce atractiva. El múltiplo VE/UAFIDA se ubicó en 6.31x. ANALISIS FINANCIERO Deuda / Capital 0.56x Cobert. Intereses 4.69x Deuda Tot/UAFIDA 1.74x FEMSA IBMV 19,803 80.32 18,219 73.33 16,635 66.35 15,051 59.37 13,467 52.38 11,883 45.40 O-04 D-04 E-05 M-05 A-05 M-05 J-05 A-05 S-05 10,299 VALUACION HISTORICA Promedio Histórico EV/EBITDA 8 EV/EBITDA 20 7 15 6 5 10 4 3 P/U 5 2 Ene-00 COCA COLA FEMSA: Otro trimestre con incrementos fuertes en volúmenes y precios. Las ventas aumentaron 4.6%. El margen bruto se expandió 140 pb resultado de los menores precios de los edulcorantes así como por la fortaleza en el tipo de cambio que contrarrestaron los incrementos en el PET. El margen operativo aumentó únicamente 50 pb por presiones en los gastos. RENDIMIENTOS 12 MESES ROA 12.16% ROE 14.49% * Promedio diario en millones de Pesos No obstante de las eficiencias logradas en el margen bruto de cerveza y de refrescos, la mayor contribución de Oxxo ocasionó el deterioro de 20 pb en el margen consolidado. FEMSA CERVEZA: Sorprendentes resultados. El volumen doméstico creció 5.5%, por el impulso de las diversas marcas en México. Para las exportaciones el volumen fue mucho mayor al esperado, al incrementarse en 18.7%. Los ingresos totales aumentaron 8.7% resultado del buen comportamiento en volúmenes y la mejora en precios nacionales que fueron mayores en 1.4%. La utilidad bruta aumentó 11.6% ya que a pesar del incremento en los precios de aluminio y energía, la fortaleza en el tipo de cambio contrarrestó parcialmente dichos aumentos. El margen operativo mostró una expansión de 160 pb por el incremento en precios y por el entorno favorable de los costos. MULTIPLOS 12 MESES VE / UAFIDA 6.31x P/U 15.00x P / VL 1.85x Jul-05 Rendimiento Esperado [email protected] 0.66 Ene-05 Ps Jul-04 Dividendo: Ene-04 Ps 84.30 5169–9374 Jul-03 Precio Objetivo 12 meses: Alejandra Marcos Iza Ene-03 Ps 49.71 Jul-02 Mínimo 12 meses: 28 de octubre de 2005 Ene-02 Ps 79.96 Jul-01 Máximo 12 meses: Tercer Trimestre de 2005 Ene-01 Ps 72.09 Jul-00 Precio Actual: Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 FEMSA (FEMSA) COMPRA – Riesgo Bajo Tercer Trimestre de 2005 Precio Actual: Ps 72.09 Máximo 12 meses: Ps 79.96 Mínimo 12 meses: Ps 49.71 Precio Objetivo 12 meses: Ps 84.30 Dividendo: Ps Rendimiento Esperado 18.00% RESULTADOS TRIMESTRALES 3T05 28 de octubre de 2005 Alejandra Marcos Iza [email protected] 0.66 aná[email protected] 3T04 ∆ 2T05 (millones de pesos al 30 de septiembre de 2005) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 26,625 12,533 8,390 4,144 622 3,412 1,144 0 0 627 1,641 1.38 5,700 MARGENES 24,619 11,646 7,901 3,745 27 3,798 1,422 0 0 878 1,499 1.26 5,366 8.1% 7.6% 6.2% 10.6% #N/A -10.2% -19.6% #N/A #N/A -28.5% 9.5% 3T05 3T04 6.2% 27,132 12,895 8,597 4,298 777 3,407 1,271 0 0 707 1,428 1.20 5,876 2T05 Margen Bruto 47.1% 47.3% 47.5% Margen UAFIDA 21.4% 21.8% 21.7% Margen Operativo 15.6% 15.2% 15.8% 6.2% 6.1% 5.3% Margen Neto RESUMEN DEL BALANCE Sep-05 Jun-05 Sep-04 (millones de pesos al 30 de septiembre de 2005) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 5169–9374 124,248 126,620 121,790 23,032 25,708 21,086 8,533 10,370 8,048 6,479 6,847 5,517 7,937 8,140 7,521 1,170 1,173 987 44,021 43,988 45,435 49,449 49,117 47,716 59,422 15,237 1,758 34,792 34,792 5,650 3,743 0 64,826 18,447 46,379 63,997 17,393 3,988 37,493 37,493 5,996 3,115 0 62,624 17,793 44,830 71,602 25,285 12,158 36,612 36,612 6,262 3,443 0 50,189 17,457 32,732 Las regiones de Panamco siguen fortaleciendo sus resultados, sobresale las operaciones de Brasil. México obtuvo un desempeño destacable. FEMSA COMERCIO: La historia de crecimiento sin fin. Las ventas fueron mayores en 21% debido al incremento en el número de aperturas y en ventas mismas tiendas. Las VMT en el trimestre fueron mayores en 7.4% El margen bruto se contrajo 70 pb por presiones en lo costos, no obstante lo anterior, el margen operativo se mantuvo sin cambios debido a la disminución de los gastos como porcentaje de ventas. En el reporte se anunció que Coca Cola Company durante el período de tres años, incrementará los precios del concentrado para los refrescos en México y Brasil. La compañía informó que con el objetivo de compensar el impacto de dicho aumento en los márgenes tiene la intención de reducir su contribución a los gastos de mercadotecnia en las marcas para México y Brasil. La perspectiva es positiva. Esperamos que los buenos resultados continúen en todas las divisiones, en especial de cerveza, ya que esperamos que los volúmenes se comporten con crecimientos en doble dígito. Para la división de comercio estimamos que seguirán con su agresividad en el crecimiento. Sin embargo nos preocupa el incremento del concentrado de Coca Cola ya que podríamos observar presiones en los márgenes y probablemente un incremento en precios lo que llevaría a perder participación de mercado. Lo anterior ya que KOF representa alrededor del 50% de los ingresos de FEMSA consolidado. Debido a la fortaleza del reporte revisaremos nuestro precio objetivo con implicaciones positivas, así como los probables impactos en la división de refrescos. Por el momento reiteramos nuestra recomendación de compra riesgo bajo con un precio objetivo de Ps. 84.30 mas un dividendo de Ps. 0.66. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2