Bimbo3t05

Anuncio

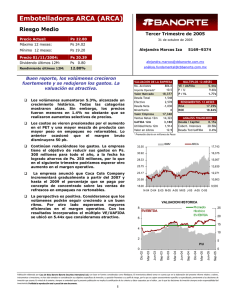

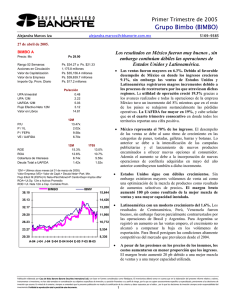

Bimbo (BIMBO) COMPRA – Riesgo Medio Precio Actual: Ps 35.38 Máximo 12 meses: Ps 36.61 Mínimo 12 meses: Ps 24.62 Precio Objetivo 12 meses: Ps 42.00 Dividendo: Ps Rendimiento Esperado 19.50% Tercer Trimestre de 2005 26 de octubre de 2005 Alejandra Marcos Iza 5169–9374 [email protected] 0.28 aná[email protected] Otro buen reporte para la empresa. Latinoamérica y Estados Unidos continúan su recuperación. El reporte estuvo en por abajo del consenso, y de nuestras estimaciones. No obstante lo anterior, consideramos que las cifras fueron positivas. Las ventas continúan con un sólido crecimiento principalmente por los mayores volúmenes en todas las regiones. Estados Unidos y Latinoamérica con muy buenos resultados. Por segundo trimestre consecutivo lograron reportar incrementos en utilidad de operación. A pesar de los incrementos en los energéticos y de mayores gastos se logró una expansión en el margen operativo de 40 pb. VALUACION DE LA EMPRESA No. Acciones 1,175.8 19.7 Importe Operado* 41,600 Valor Mercado Deuda Total 8,371 Efectivo 3,873 4,498 Deuda Neta 434 Minoritario Valor Empresa 46,532 Ventas Netas 12m 54,886 UAFIDA 12m 6,578 Utilidad Neta 12m 2,670 15.4 Valor en Libros MULTIPLOS 12 MESES VE / UAFIDA 7.07x P/U 15.58x P / VL 2.29x RENDIMIENTOS 12 MESES ROA 13.47% ROE 14.85% ANALISIS FINANCIERO Deuda / Capital 0.45x Cobert. Intereses 7.45x Deuda Tot/UAFIDA 1.27x * Promedio diario en millones de Pesos BIMBO IBMV 40.20 Con los resultados incorporados el múltiplo sube 27 puntos porcentuales, creemos que se justifica debido a las recientes adquisiciones. Aunado a lo anterior, la perspectiva es positiva por lo que creemos que continuará registrando incrementos en ventas en todas las regiones. 37.35 16,680 34.50 15,407 31.65 14,134 28.80 12,861 Los ingresos de México fueron mayores en 8%. Principalmente por el buen desempeño de volúmenes y la consolidación de las ventas de La Corona. Para Estados Unidos, las ventas crecieron 3.4% por la campaña comercial de la empresa, así como por la entrada a nuevos mercados. Finalmente en Latinoamérica las ventas aumentaron 8.9% por la incorporación de nuevos clientes en Brasil y Chile. Estas cifras son destacables si recordamos que es el segundo trimestre con importantes incrementos en los ingresos. 25.95 11,588 23.10 O-04 D-04 E-05 M-05 A-05 M-05 J-05 A-05 S-05 10,315 Bajo un entrono en precios de materias primas más favorable sobre todo insumos, como harina, trigo y cocoa, el margen de bruto aumentó 140 pb, empero el incremento en empaques y costos de producción de las operaciones recientemente adquiridas. Los gastos se vieron presionados por la incorporación de La Corona así como por el mayor precio de los combustibles. Sin embargo, debido a las eficiencias logradas en los costos el margen operativo se expandió 40 pb. 8 VALUACION HISTORICA 10 35 Promedio Histórico EV/EBITDA EV/EBITDA 30 25 6 20 15 4 10 P/U 2 Jul-05 Jul-04 Ene-05 Ene-04 Jul-03 Ene-03 Jul-02 Ene-02 Jul-01 Ene-01 Jul-00 Ene-00 5 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Bimbo (BIMBO) COMPRA – Riesgo Medio Precio Actual: Ps 35.38 Máximo 12 meses: Ps 36.61 Mínimo 12 meses: Ps 24.62 Precio Objetivo 12 meses: Ps 42.00 Dividendo: Ps Rendimiento Esperado 19.50% RESULTADOS TRIMESTRALES 3T05 Tercer Trimestre de 2005 26 de octubre de 2005 Alejandra Marcos Iza [email protected] 0.28 aná[email protected] 3T04 ∆ 2T05 (millones de pesos al 30 de septiembre de 2005) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 14,224 7,760 6,371 1,389 104 1,260 510 12 11 16 736 0.63 1,837 MARGENES 13,296 7,063 5,819 1,244 53 1,145 495 10 -212 17 855 0.73 1,721 7.0% 9.9% 9.5% 11.6% 94.7% 10.1% 3.0% 24.3% #N/A -3.3% -13.9% 3T05 3T04 6.7% 13,431 7,264 6,089 1,174 167 1,025 414 17 0 18 611 0.52 1,624 La perspectiva es positiva. Creemos que el entorno favorable de precios en los insumos continuará en los siguientes trimestres. De la misma manera esperamos otra ligera expansión en el margen operativo derivado de las eficiencias en el sistema ERP. Para Latinoamérica y Estados Unidos deberán de cerrar el año en punto de equilibrio, reportando crecimientos en utilidad de operación. Creemos que la valuación es atractiva, ya que la empresa podrá continuar con buenos reportes y crecimientos en UAFIDA. Nuestra recomendación es de compra riesgo medio con un precio objetivo a doce meses de Ps. 42.00 mas un dividendo de Ps. 0.28 2T05 Margen Bruto 54.6% 53.1% 54.1% Margen UAFIDA 12.9% 12.9% 12.1% Margen Operativo 9.8% 9.4% 8.7% Margen Neto 5.2% 6.4% 4.5% RESUMEN DEL BALANCE 5169–9374 Sep-05 Jun-05 Sep-04 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 35,891 8,974 3,873 3,540 1,359 1,984 17,476 7,381 34,460 9,360 4,777 3,177 1,194 632 17,112 7,247 35,314 9,147 4,183 3,696 1,172 721 17,097 8,145 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 17,296 6,910 258 8,113 8,113 2,273 0 0 18,596 434 18,161 16,436 6,057 202 8,187 8,187 2,193 0 0 18,024 419 17,605 17,072 5,976 366 8,528 8,528 2,568 0 0 18,242 429 17,812 L (millones de pesos al 30 de septiembre de 2005) Capital Contable Capital Minoritario Capital Mayoritario Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2