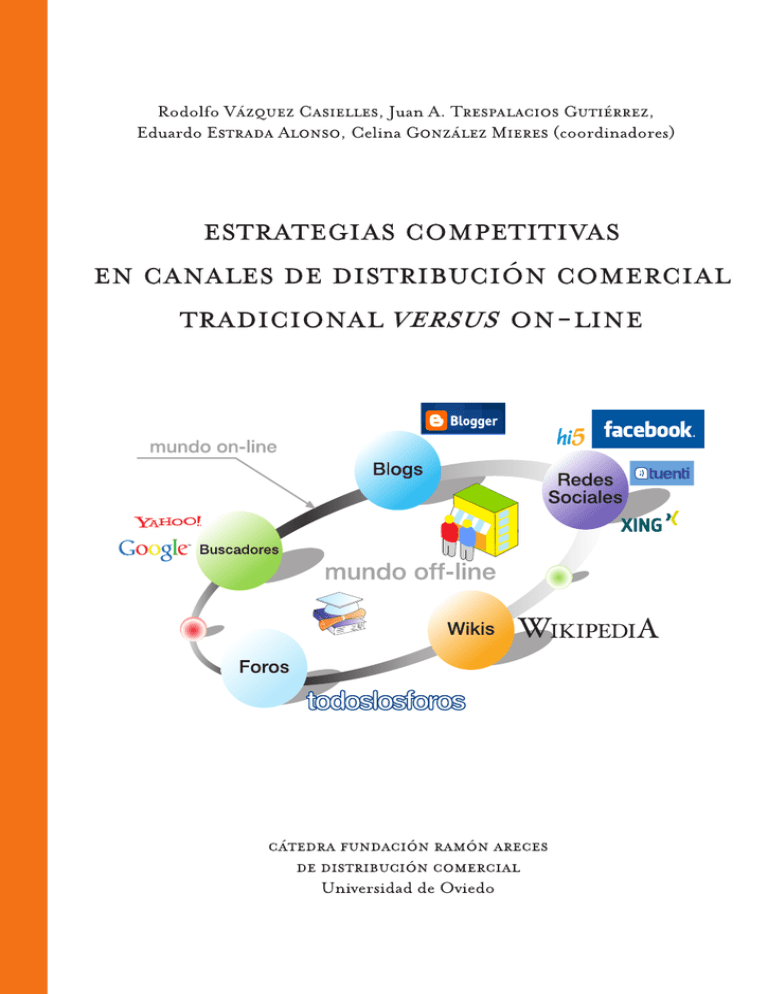

ENLACE A LA VERSIÓN PDF DEL LIBRO

Anuncio