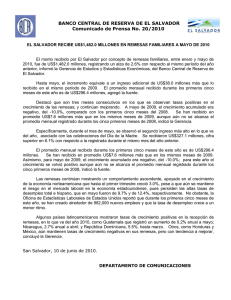

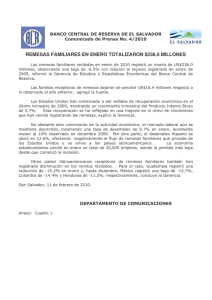

ocasional 1 colum - Banco Central de Reserva de El Salvador

Anuncio