Modelo de expansión

Anuncio

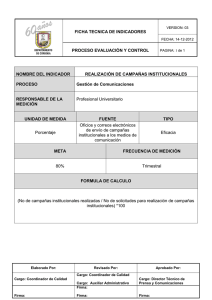

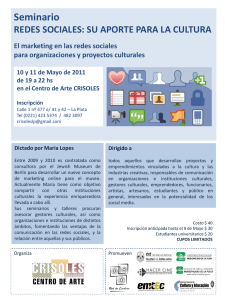

Acciones para el Desarrollo del Mercado en Aragón Zona Norte Marzo de 2012 Agenda Contexto de mercado Modelo de expansión 2 Contexto de mercado Quienes somos en la Actividad de distribución de EGT&D El Grupo Endesa Gas T&D distribuye gas en 175 municipios de 20 provincias, y cuenta con autorizaciones administrativas para distribuir en otros 126 municipios Activos de distribución de Endesa Gas T&D (Diciembre de 2011) Provincias con distribución de gas de EGT&D Puntos suministro Km de red DRG (2011) Poblaciones en servicio 27 Poblaciones autorizadas, pendientes de poner en gas 24 Km de red Gas Aragón (2011) 41.491 67 Poblaciones autorizadas, pendientes de poner en gas 83 Puntos suministro 370.404 Km de red Gesa Gas (2011) Km red 4.141 Poblaciones en servicio 207.358 1.710 Poblaciones en servicio 72 Poblaciones autorizadas, pendientes de poner en gas 13 Puntos suministro 1.090 Poblaciones en servicio Total distribución Puntos suministro 488 Puntos suministro EGD (2011) 27.132 Km de red 94.423 853 Poblaciones en servicio 9 Poblaciones autorizadas, pendientes de poner en gas 6 175 Poblaciones autorizadas 126 3 En Aragón, está presente en las tres provincias, y distribuye en 72 poblaciones Activos de distribución de Endesa Gas T&D en Aragón (Diciembre de 2011) 4 Contexto de mercado Situación actual Situación actual: Gran retracción del mercado de la construcción. Menos instalaciones = > Menos altas Número de altas de consumidores en el Grupo 3 – mercado doméstico-comercial (‘000 consumidores) Número de transacciones inmobiliarias de vivienda nueva (‘000 transacciones) 450 410 450 412 400 400 336 295 350 -74% 300 250 109 Fuente: Ministerio de Fomento 326 193 2004 2011E 2010 2009 0 2008 2007 50 2006 50 2005 100 2004 100 358 341 124 126 102 2011 150 150 421 2010 200 2008 200 - 70% 2007 200 2009 241 250 2006 300 333 2005 350 Fuente: SEDIGAS 5 Contexto de mercado Mercado potencial Existe margen de crecimiento en este segmento. Penetración en el sector doméstico (%, Clientes residenciales / viviendas) Comentarios En España todavía hay margen de crecimiento de la actividad de distribución La penetración en el sector doméstico (clientes residenciales/viviendas) alcanza el 27%, mientras que en países del entorno es mucho más elevada. Hay camino por recorrer Actualmente hay del orden de un 70% de viviendas con acceso a gas de las que sólo el 27% están conectadas 6 Contexto de mercado Papel de los instaladores en el desarrollo del mercado Debemos ser pro-activos ante esta situación y debemos compensar la caída del mercado de nueva construcción con el mercado de vivienda existente Papel de los instaladores en el desarrollo del mercado de vivienda existente En el desarrollo del mercado de vivienda existente, la intervención de las empresas instaladoras es fundamental MÁS INSTALACIONES MÁS MERCADO MÁS CONSUMIDORES CAPACIDAD DE CONSTRUIR MÁS REDES 7 Contexto de mercado Mercado potencial En todo el ámbito de actuación de Endesa Gas T&D existe un mercado potencial de cerca de 1,5 millones de viviendas . Evaluación potencial total residencial (miles de viviendas) 146 1491 Instalaciones centrales TOTAL 623 192 208 322 Obra Nueva Saturación Vertical Saturación Horizontal EH individual Fuente: EGT&D Extensión de red (PPI) EH inst. centralizadas 8 Contexto de mercado Mercado potencial En concreto en Aragón existe un mercado potencial de más de 230.000 de viviendas en Edificio habitado . Evaluación potencial total residencial (miles de viviendas) Aragón 55.817 58.137 43.200 31.594 Calefacción Central Calefacción Central RED NO RED SI Fuente: EGT&D 42.824 E. Habitado RED NO E. Habitado Red si Con Acometida E. Habitado Red si Sin Acometida 9 Contexto de mercado Mercado potencial Tenemos mercado y una energía muy competitiva Precio gas natural vs resto energías 0,16 Comparación precios de energía 21 - Marzo - 2012 0,1508 0,1372 0,1366 0,14 0,12 0,1147 €/KWh 0,1089 0,1011 0,1005 0,1057 0,10 0,08 0,0889 0,0746 0,06 0,0926 0,0915 0,0889 0,0746 0,0889 0,0746 0,0617 0,0557 0,04 kWh/año Gas natural Tarifa TUR 3.2 Fuente: EGT&D electricidad Tarifa TUR 2.0 Propano botella 12,5 GO -C electricidad Tarifa CON DISCR. HORARIA … 10 Agenda Contexto de mercado Modelo de expansión – Nueva oferta comercial – Colaboración cercana con Empresas Instaladoras – Seguimiento objetivos – Campañas de marketing dirigido y de alto impacto – Gestores de canal EGT&D enfocados en expansión 11 Modelo de expansión Herramientas para la expansión en EH Apostamos por la expansión en el mercado de EH y aportamos nuevas herramientas para el crecimiento en dicho segmento Herramientas para la expansión ¿Cómoen los EHconseguiremos? Oferta comercial atractiva Gestores de canal EGT&D enfocados en expansión Campañas de marketing dirigido y muy orientadas al público Colaboración cercana con EEII Plan comercial EGT&D 2012 Seguimiento Objetivos 12 Agenda Contexto de mercado Modelo de expansión – Nueva oferta comercial – Colaboración cercana con Empresas Instaladoras – Seguimiento objetivos – Campañas de marketing dirigido y de alto impacto – Gestores de canal EGT&D enfocados en expansión 13 Modelo de expansión Apuesta de EGT&D por el desarrollo del mercado de vivienda existente Endesa Gas T&D apuesta por apoyar a los instaladores en este esfuerzo en dos direcciones Apuesta de EGT&D por el desarrollo del mercado de vivienda existente Apoyo a la acción comercial Facilitar al cliente el acceso al gas, apoyo directo a la instalación Sistema de primas comerciales para Aportación para mejorar el precio de ayudar a potenciar la acción comercial, apoyando el crecimiento y mantenimiento de la estructura comercial de las Instaladoras. + la instalación y ayuda al cliente para la contratación y/ó Financiación de las instalaciones 14 Modelo de expansión Oferta comercial atractiva Nuevas campañas comerciales, atractivas para las Empresas Instaladoras y los clientes finales, ayudarán a capturar parte del mercado potencial. Oferta comercial atractiva para instaladores y clientes finales (EH) Apoyo a la acción comercial Facilitar al cliente el acceso al gas, apoyo directo a la instalación 1 Posibilidad de compra de IRC + Primas a EEII 2 3 Campañas especiales, segmentadas + SV/SH EH instalaciones individuales Extensión de red (PPI) Instalaciones individuales Cambio de combustible en instalaciones comunitarias + Acceso del cliente a condiciones de financiación 15 Modelo de expansión Oferta comercial atractiva 1 Posibilidad de compra de IRC por parte de la distribuidora, previa presentación de presupuesto a EGTD por parte del instalador Condiciones para la compra de IRCs por parte de la distribuidora • Cuando una finca no disponga de Instalación Receptora Común y el instalador prevea que los potenciales consumidores están interesados en que la instalación se construya en régimen de cesión de uso con alquiler, la Instaladora valorará la instalación acorde al número de interesados , con una propuesta basada en Centralización parcial, con 2* número interesados +1. La ubicación de la centralización permitirá ampliaciones posteriores. • La instaladora presentará dicho presupuesto al Gestor asignado, quién confirmará la viabilidad de la construcción de la misma, o el número adicional de interesados para que pueda firmarse el acuerdo de compra de la misma una vez construida. • Una vez construida, puesta en servicio la instalación comunitaria y el número de puntos de servicio de los consumidores indicados, se procederá a la transmisión de la misma y facturación según acuerdo firmado. • El pago se efectuará a los 30 días fecha factura. 16 Modelo de expansión Oferta comercial atractiva 1 Primas a las Empresas Instaladoras por la captación de nuevos puntos de suministro por saturación vertical, horizontal y PPI Primas a instaladores por captación Cambio de combustible Calderas Centrales SV / SH / PPI EH individual €/contrato 320 275 200 230 100 1.000 € por finca más 50 € por cada vivienda por encima de 10 0 0-5 5-35 35-100 100-200 Nº contratos /año 200-300 >300 Prima de captación con acelerador a partir de “x” altas (mismo escalado de primas para SV, SH y PPI) 17 Modelo de expansión Oferta comercial atractiva 1 El escalado de primas definido apuesta por el crecimiento rentable de las EEII. Un mayor esfuerzo se recompensa más que proporcionalmente. Aportación de EGTD al desarrollo rentable de EEII 1 comercial = mínimo de 65 captaciones / año para ser rentable Tramos del escalado (contratos / año) Compromiso - + Promedio ventas / año por instalador x Prima (€/alta) = Ingresos anuales del instalador (€) 0-5 2 0 5-35 13 100 1.300 35-100 59 200 11.800 100-200 140 200-300 246 275 67.750 (Δ = 35.450) >300 347 320 111.040 (Δ = 43.390) x Para saltar al siguiente tramo del escalado el instalador necesitaría dedicar un comercial adicional 230 0 = 32.200 (Δ = 20.400) El instalador se beneficia del aumento de volumen: sus ingresos crecen más rápido que su coste 18 Modelo de expansión Oferta comercial atractiva 1 Inscripción y operativa del programa de incentivos escalonados a Empresas Instaladoras Inscripción, operativa y cobro El instalador se adhiere a la Oferta Publica de Endesa Gas. Junto con el contrato de adhesión aporta la siguiente documentación: Documentación que lo acredita para el ejercicio de la Actividad. (Instalador de Gas, Instalador de Calefacción, Mantenedor de Calefacción) Licencia de Actividad Se fija el nivel de captación y primas en función de los años precedentes(teniendo en cuenta los medios que aporta el instalador y los consumidores potenciales) Se considerará captación de nuevo punto de suministro el alta de aquellos puntos de suministro en Edificio Habitado que hayan estado más de dos años sin servicio. La captación durante los meses de Enero y Febrero se contarán para establecer el nivel de primas, pero no devengarán prima. Mensualmente se certifican y facturan las primas correspondientes a: Los contratos individuales captados en el mes.(Prima de captación establecida menos cien euros (100 €)) Los puntos de suministro individuales puestos en gas, de acuerdo con el escalón establecido. Parte de la prima de captación pendiente de pago. (100 €) Las instalaciones Centralizadas de Calefacción y/o Agua Caliente Sanitaria puestas en gas en el mes. Se aplican penalizaciones por retraso en la documentación, puesta en gas, o defectos en la instalación. A treinta días (1 y 15) de la fecha factura se abonan las primas por la captación de puntos de suministro. Cada tres meses se revisa el nivel de captación y se procede a regularizar la situación. Validez: Contratos firmados desde 1 de enero hasta 31 de diciembre de 2012. Puesta en servicio: Edificio con acometida existente. hasta 31 de Enero de 2013. Edificio sin acometida, 60 días desde la puesta en servicio de la acometida. 19 Modelo de expansión Oferta comercial atractiva 2. Las campañas específicas permiten superar las reticencias de los clientes finales a instalar gas natural Campañas específicas (para altas en instalaciones individuales) Alternativa I 2.1. Fincas con Instalación Común (SV) y Fincas sin instalación sobre red (SH) (viviendas con butano o eléctricas) 100 € (Ayuda al cliente para la contratación) + 200 € El pago de ambas cantidades se realizará en primera fase a través de la instaladora. Alternativa II ó Financiación al 0% a un máximo de 36 meses de instalaciones y derechos de Alta y Acometida por valor máximo de 4.000€ Saturación Vertical : Aplicación inmediata. • Fincas plurifamiliares con acometida e Instalación Receptora Comunitaria construida. • Las viviendas unifamiliares con acometida construida tienen la consideración de Saturación Vertical. S. Horizontal: • Al menos 2 consumidores por acometida. • Si se quiere que la IRC la adquiera la distribuidora para su cesión a los consumidores, • Aceptación previa por la Distribuidora. • IRC con centralización parcial, 2n+1. A xx Pago de la distribuidora al cliente (Ingreso en cuenta) xx Pago de subvención por instaladora al cliente, para su devolución posterior por la distribuidora (*) Necesario adscripción de EEII a contrato con Entidad financiera (Banco Pastor) 20 Modelo de expansión Oferta comercial atractiva 2 Las campañas específicas permiten superar las reticencias de los clientes finales a instalar gas natural Campañas específicas (para altas en instalaciones individuales) Alternativa I 2.2. Extensión de red (PPI) 100 € (Derechos Alta y Acometida) + 200 € El pago de ambas cantidades se realizará en primera fase a través de la instaladora. Alternativa II ó Financiación al 0% a un máximo de 36 meses de instalaciones y derechos de Alta y Acometida por valor máximo de 4.000€ Cumpliendo: •Análisis previo en la distribuidora para determinar el número de consumidores y si es posible aplicar estas condiciones a presentar a los posibles consumidores. •Al menos 2 consumidores por acometida. •Si se quiere que la IRC la adquiera la distribuidora para su cesión a los consumidores, • Aceptación previa por la Distribuidora. • IRC con centralización parcial, 2n+1. A xx Pago de la distribuidora al cliente (Ingreso en cuenta) xx Pago de subvención por instaladora al cliente, para su devolución posterior por la distribuidora (*) Necesario adscripción de EEII a contrato con Entidad financiera (Banco Pastor) 21 Modelo de expansión Oferta comercial atractiva 2 Las campañas específicas permiten superar las reticencias de los clientes finales a instalar gas natural Campañas específicas (para altas en instalaciones individuales) Alternativa I 2.3. Cambio de combustible (tanques centrales) o descentralización. instalaciones comunitarias 100 € (Derechos Alta y Acometida) + 300€ El pago de ambas cantidades se realizará en primera fase a través de la instaladora. Alternativa II ó Financiación al 0% a un máximo de 36 meses de instalaciones y derechos de Alta y Acometida por valor máximo de 4.000€ Cumpliendo: •Tamaño mínimo de finca = 6 viviendas •Análisis previo para determinar: •las condiciones de compra de la IRC •el canon a aplicar a los clientes (posibilidad de canon 0 en función del análisis).. xx Pago de la distribuidora al cliente (Ingreso en cuenta) xx Pago de subvención por instaladora al cliente, para su devolución posterior por la distribuidora (*) Necesario adscripción de EEII a contrato con Entidad financiera (Banco Pastor) 22 Modelo de expansión Oferta comercial atractiva 2 bis También apoyo al cambio de combustible en sistemas centrales Campañas específicas (Sistemas centrales.) Oferta 2.4. Cambio de combustible (tanques centrales) o descentralización. instalaciones comunitarias Posibilidad de Cesión de equipos para el cambio a gas natural de sistemas centrales que utilizan otros combustibles en función del análisis a realizar por la distribuidora. Cumpliendo: •Análisis previo para determinar las condiciones de cesión de los equipos, total o parcialmente. xx Pago de la distribuidora al cliente (Ingreso en cuenta) xx Pago de subvención por instaladora al cliente, para su devolución posterior por la distribuidora (*) Necesario adscripción de EEII a contrato con Entidad financiera (Banco Pastor) 23 Modelo de expansión Oferta comercial atractiva 2 Operativa y requisitos a cumplir por los instaladores Forma de operar, certificar y cobrar Oferta valida en caso de realizar instalaciones de acuerdo con el procedimiento general de realización de acometida / instalación En fincas con instalación de gas. El instalador puede ofrecer directamente las condiciones de la compaña. En fincas plurifamiliares en red sin instalación de gas: Para ofrecer las condiciones de campaña, deben conseguirse al menos dos consumidores (altas efectivas). Existe la posibilidad de ofrecer a los clientes la IRC en cesión con canon, para ello solicitará al Gestor Asignado confirmación de que esa finca se encuentra dentro de red y son de aplicación las condiciones de la campaña. En caso de que la instalación se construya para su cesión en uso, requerirá las condiciones de aplicación. Cuando sea necesaria la construcción de red, previamente a la comercialización, se preguntará a la distribuidora para conocer el número de consumidores necesarios, y condiciones a ofrecer a los posibles clientes. Mensualmente, y en los formatos establecidos, se certificarán las instalaciones que ha puesto en servicio en ese periodo, adjuntando en este último caso, fotocopia del certificado de la instalación individual. Cuando se utilice la financiación, la financiera recibirá la cantidad financiada menos el descuento correspondiente. Este descuento será certificado a la distribuidora una vez puesta en gas la instalación. Una vez validada la certificación, procederá a facturar. El pago de esta factura se realizará a los 30 días 24 Modelo de expansión Oferta comercial atractiva Adicionalmente, el cliente podrá tener fácil acceso a una financiación competitiva para las instalaciones tanto de gas como calefacción. Facilidades para la financiación de instalaciones a clientes Interés 9% Plazos Plazos entre 3 y 60 meses Partner financiero Banco Pastor Facilidad de pago: Cuotas cómodas para el cliente Cuotas mensuales a pagar en función del plazo del préstamo y el importe del préstamo Importe del préstamo 500 Beneficios Meses 3 12 24 36 48 60 44 23 16 12 10 1.000 87 46 33 25 21 2.000 175 91 65 50 42 3.000 262 137 98 75 62 4.000 350 183 130 100 83 5.000 437 228 163 124 104 Rapidez: Autorización inmediata Operativa sencilla: Por internet, fax o teléfono Mínima documentación. Hasta 1.800 euros sólo fotocopia de DNI. (Para importes mayores fot. DNI y justificante ingresos) Agilidad: Las operaciones se pre autorizan Gestor comercial personal para cada establecimiento 25 Agenda Contexto de mercado Modelo de expansión – Nueva oferta comercial – Colaboración cercana con Empresas Instaladoras – Seguimiento objetivos – Campañas de marketing dirigido y de alto impacto – Gestores de canal EGT&D enfocados en expansión 26 Modelo de expansión Colaboración con instaladores Nuevo modelo de relación con instaladores, más orientado a la colaboración y al seguimiento de la actividad comercial Gestión de los instaladores Instaladores integrales Homologados (EG.06) Segmentos Características Gestión en cabecera Endesa Gas T&D / cabecera Territorio Posibilidad de facilitar información de mercado a EEII Ofertas especiales para acciones específicas. Establecimiento de objetivos trimestrales de captación >200 altas / año Posibilidad de actuaciones de co marketing Seguimiento semanal de la actividad comercial Gestión en cabecera territorio / oficina de la zona Posibilidad de facilitar información de mercado a EEII Establecimiento de objetivos trimestrales de captación Partners homologados Apoyo a la formación de los comerciales 35-200 altas / año Posibilidad de actuaciones de co marketing Posibilidad de promoción al siguiente nivel al final de cada ejercicio Seguimiento semanal de la actividad comercial Gestión local en la oficina de la zona Posibilidad de facilitar información de mercado a EEII Pequeños instaladores Oferta pública de campañas <35 altas / año Posibilidad de promoción al siguiente nivel al final de cada ejercicio Material de marketing a disposición del instalador. 27 Agenda Contexto de mercado Modelo de expansión – Nueva oferta comercial – Colaboración cercana con Empresas Instaladoras – Seguimiento objetivos – Campañas de marketing dirigido y de alto impacto – Gestores de canal EGT&D enfocados en expansión 28 Modelo de expansión Colaboración con instaladores Se efectuará un seguimiento semanal de la evolución de las captaciones y de las puestas en servicio Modelo de gestión Modelo semanal de de gestión la actividad comercial Foro y periodicidad Sesiones con instaladores Participantes Seguimiento de actividad Gestor comercial Seguimiento del cumplimiento de los objetivos de captación Empresa instaladora Por instalador Seguimiento de la evolución de captaciones y objetivos de Semanal las diversas ofertas. Presencial - Telefónica Revisión de las oportunidades singulares de captación. (Depósitos, descentralizaciones, Zonas de extensión de red, etc.) Ejemplo de hoja para el seguimiento de la actividad comercial - Ilustrativo Agenda Contexto de mercado Modelo de expansión – Nueva oferta comercial – Colaboración cercana con Empresas Instaladoras – Seguimiento objetivos – Campañas de marketing dirigido y de alto impacto – Gestores de canal EGT&D enfocados en expansión 30 Modelo de expansión Campañas de comunicación Se lanzarán campañas de marketing y comunicación muy dirigidas y de alto impacto Comunicación y soporte a instaladores Campañas de comunicación con clientes finales Jornadas de presentación de la oferta comercial a Lanzamiento web Endesa Gas T&D, con instaladores homologados: instaladores integrales y partners homologados Apoyo a pequeños instaladores desde las oficinas de cada zona – Formación – Argumentario de venta – Materiales de co marketing (ej. trípticos) Lanzamiento de web EGT&D con acceso específico para instaladores (con ofertas, etc.) información sobre promociones Buzoneo a clientes potenciales de EH (SV, SH y PPI) Campañas marketing directo online Campañas de comunicación muy enfocadas en términos geográficos y por segmentos (anuncios en marquesinas de autobuses, centros comerciales) Lanzamiento de web Ejemplos campañas 31 Agenda Contexto de mercado Modelo de expansión – Nueva oferta comercial – Colaboración cercana con Empresas Instaladoras – Seguimiento objetivos – Campañas de marketing dirigido y de alto impacto – Gestores de canal EGT&D enfocados en expansión 32 Modelo de expansión Gestores de canal enfocados en expansión Especialización en comercialización. Los gestores de canal se encargarán de la expansión en EH en una zona y se coordinarán con los técnicos de distribución para la puesta en servicio de consumidores Especialización en la captación y puesta en servicio: Modelo anterior vs. nuevo modelo Actividad comercial Planificación y asignación Acción comercial Análisis y gestión Avisos y Mant. Actividad de distribución Elab. Proyecto de obra Ejecución obra Certific -ación Obtención DO Cierre y puesta en gas Atención, avisos, reclam y mant. Modelo anterior Técnico comercial Gestor comercial Nuevo modelo Gestor de ON y GC Gestor de canal Técnico de distribución 33 Modelo de expansión Gestores de canal enfocados en expansión Organización territorial Orientada a mejorar la comunicación y prestar toda la ayuda. Organización territorial y especialización Zona Norte Zona Centro Zona Oriental Zona Sur Responsable de NNSS Responsable de NNSS Responsable de NNSS Responsable de NNSS Zaragoza Red Gestores Canal Huesca Red Gestores Canal Teruel Red Gestores Canal Medina Red Gestores Canal Ávila Red Gestores Canal Madrid Red Gestores Canal Mallorca Granada Red Gestores Canal Red Gestores Canal Elda Red Gestores Canal Denia Red Gestores Canal Almería Red Gestores Canal Linares Red Gestores Canal El Puerto xx Oficina Cabecera de territorio Red Gestores Canal 34 Modelo de expansión Gestores de canal enfocados en expansión Organización territorial Organización territorial Aragón R NNSS: Fernando Salvador Zaragoza G ON: Mayte Cortina G GC: Domingo Iglesias [email protected] Doctor Aznar Molina, 8. 50002 Tfno:976760000 – Fax:976396964 [email protected] [email protected] G canal (CC): Carmelo Laseca [email protected] G canal EH:Carlos Martínez [email protected] Huesca G com: Jaime Suñén Teruel G com: David Leonar Miguel Servet, 8. 22002 Tfno:974294000 – Fax:974227293 [email protected] Ronda Ambeles, 34. 44001 Tfno:978642000 – Fax:978600794 [email protected] Tu Gestor Comercial está para resolver problemas cuando los tengas ¡LLÁMANOS!. 35 Modelo de expansión Gestores de canal enfocados en expansión Acciones para el Desarrollo del Mercado – EJES PRINCIPALES Oferta comercial atractiva Gestores de canal EGT&D enfocados en expansión Campañas de marketing dirigido y muy orientadas al público Colaboración cercana con EEII Plan comercial EGT&D 2012 Seguimiento Objetivos Gracias 36