Sentencia N° 835/015 de fecha 06/11/2015

Anuncio

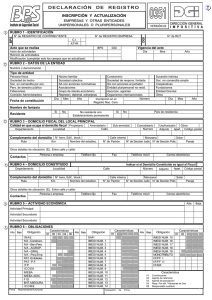

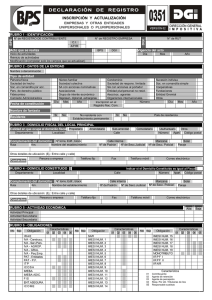

Sentencia TCA Nº 835 de fecha 06/11/2015 VISTOS: Para sentencia definitiva, estos autos caratulados: “NEGREIRA BARRÁN, JOSÉ Y OTRA con ESTADO. MINISTERIO DE ECONOMÍA Y FINANZAS. Acción de nulidad” (Ficha No. 543/2013). R E S U LTAN D O : I) Que compareció José NEGREIRA BARRÁN, por sí y en representación de VOTICOL S.A., a demandar la declaración de nulidad de la Resolución dictada -en ejercicio de atribuciones delegadas- por la División Fiscalización de la Dirección General Impositiva Nº 3/0819/2012 fechada el 17 de octubre de 2012 (fs. 266 a 271 de los A.A.). Por la volición encausada, se determinaron obligaciones tributarias por concepto de impuesto a la renta de las actividades económicas (IRAE - Saldo y Anticipos); impuesto al valor agregado (IVA); impuesto al patrimonio (IPAT Anticipo-Personas Jurídicas) e impuesto específico interno (IMESI - numeral 11-Vehículo automotor), por distintos períodos entre los años 2008-2010, por un monto global de $ 4.236.303 (pesos uruguayos cuatro millones doscientos treinta y seis mil trescientos tres). Por el mismo acto, se le tipificó la infracción tributaria de mora y se le impuso la correspondiente multa por mora, por la parte no extinguida en plazo de las obligaciones referidas en el numeral anterior. La multa impuesta asciende a la suma de $ 847.263 (pesos uruguayos ochocientos cuarenta y siete mil doscientos sesenta y tres), más los recargos legales generados hasta la cancelación total de los impuestos adeudados. Además, se le tipificó la infracción de contravención por contabilizar duplicadamente gastos, imponiéndosele por tal concepto una multa de $ 4.750 (pesos uruguayos cuatro mil setecientos cincuenta). Por último -en lo que interesa a los efectos de este proceso- se declaró responsable, solidaria e ilimitadamente de las obligaciones tributarias determinadas y de las sanciones impuestas por concepto de las infracciones de mora y contravención al Sr. JOSÉ NEGREIRA BARRAN. En su memorial de agravios, argumentó que el acto impugnado es contrario a la Regla de Derecho porque contraría elementales normas y principios de Derecho Tributario. En lo inicial, denunció que el acto residenciado determina adeudos por concepto del impuesto específico interno (IMESI) en cabeza de VOTICOL S.A., que no es sujeto pasivo de dicho impuesto; en otras palabras, determina obligaciones en cabeza de alguien que no está obligado jurídicamente a pagarlas. Recordó que, conforme a la ley, el IMESI grava la primera enajenación a cualquier título de -entre otros bienes- vehículos automotores. Por ende, el contribuyente de dicho impuesto será el fabricante o importador que realiza la primera enajenación de los bienes gravados y no quien los adquiere (como es el caso de VOTICOL S.A.). Ninguna norma legal designa a la empresa actora como responsable del impuesto que se genera cuando compra vehículos, por lo que tampoco VOTICOL S.A. encuadra en la categoría de responsable tributario (art. 18 del Código Tributario; en adelante: CT). En consecuencia, aun cuando se considerara que la exoneración del IMESI no aplica en las operaciones de compra de vehículos que hizo la empresa, resulta claro que la DGI no le puede reclamar a VOTICOL S.A. -como lo hace por la resolución impugnada- adeudos como si fuera sujeto pasivo de IMESI. La ilegalidad consiste en considerar obligado al pago del tributo a una sociedad que la ley no obliga a pagar el mismo, ni como contribuyente ni como responsable. En el caso en examen, la obligación la crea ilegítimamente la Administración recaudadora, que determina a VOTICOL S.A. adeudos por concepto de IMESI más multas y recargos por mora (art. 94 del CT). En otro orden, también denunció que el acto impugnado desconoció la exoneración de IMESI que aplica a la primera enajenación de remises, so pretexto de aplicar requisitos o condiciones no previstos por la ley exoneratoria. Más allá de que VOTICOL S.A. no es sujeto pasivo del IMESI ni en calidad de contribuyente ni en calidad de responsable, resulta ilegítima la determinación de dicho impuesto sobre las seis operaciones de compra de vehículos automotores, como hizo la DGI. En ninguna de esas operaciones se verificó el hecho generador del IMESI, por la regencia de una exoneración que desgravaba la operación (art. 4º del Título 11 del Texto Ordenado 1996 en la formulación vigente al momento en que se realizaron las operaciones). La objeción de la DGI -y fundamento de la determinación en esta fase- radica en que no se habrían verificado una serie de condiciones impuestas por diversas normas reglamentarias. Por esas presuntas inobservancias a la normativa reglamentaria, decidió gravar un total de seis operaciones. Así surge del informe final de la inspección, que fue tomado como fundamento por la resolución atacada. Expresó que esas condicionantes son ilegítimas por estar contenidas en un texto reglamentario que contraría la ley. Además, aun cuando se admitieran, han sido ilegítimamente aplicadas al caso concreto. En tal sentido, argumentó que la limitante para considerar remise a un vehículo establecida en el Decreto No. 178/999 no es aceptable; igualmente, en todo caso, si se detectó que un vehículo no podía considerarse remise por estar afectado a un cliente en concreto (Interamericana de Cómputos) durante determinado período, a lo sumo podría haberse desconsiderado la operación que tenía por objeto a ese vehículo, pero no las que tenían por objeto los otros cinco remises. Por otra parte, la conclusión de que la empresa, por haber afectado un vehículo en forma exclusiva a un cliente pierde la condición de empresa de remises, tampoco es aceptable. No lo es por una limitante contenida en un reglamento pero, sobre todo, porque no es una interpretación razonable del texto reglamentario. Añadió que, al ser ilegítima la reliquidación de IMESI también resulta ilegítima la reliquidación de IVA sobre IMESI realizada por la Administración. En otro orden, señaló que la liquidación del impuesto es contraria a Derecho, puesto que no se realizó sobre base cierta (pese a lo que afirmaron los inspectores). La cuantificación de los tributos se hizo en base a los montos expuestos en el cuadro de revaluaciones y amortizaciones de bienes de uso de la empresa, cuando en realidad se tenía a disposición elementos de los que se podía extraer la información para hacer la liquidación sobre base real, como por ejemplo, el precio de la enajenación. En cuanto a la fase del acto que determina IVA e IRAE, indicó que la determinación está viciada por razones procedimentales o formales. En tal sentido, adujo que la DGI cuestionó por diversas razones, la deducibilidad de una serie de gastos realizada por la empresa, pero no aportó documentos que, en forma fehaciente, respalden la realidad de la existencia y cuantía de los gastos allí enumerados. Apenas agregó algunas pocas facturas a fojas 234 y siguientes del expediente administrativo. La imposibilidad de controlar la prueba, determina que el acto esté viciado también en ese segmento. Finalmente, indicó que no existe prueba de la negligencia que se le imputa al director de VOTICOL S.A., el co-actor José NEGREIRA BARRÁN. No hay prueba alguna de su obrar negligente y, menos aún, de que ese obrar haya derivado en el incumplimiento del pago de los tributos. Subrayó que la carga de la prueba era de la Administración y no se desembarazó de la carga que pesaba sobre sí. II) Corrido el correspondiente traslado, comparecieron los Dres. Leonardo BON y Néstor DAVILA RAMIREZ en representación de la demandada a contestar la demanda incoada. En lo inicial, recordaron que, tal como se constata de los antecedentes administrativos agregados, el contribuyente adquirió seis vehículos automotores con destino remise, bajo las siguientes modalidades y fechas: en el ejercicio 2009 adquirió 2 vehículos a una institución de intermediación financiera a través de contratos de crédito de uso (leasing) y 2 unidades directamente al importador; en el ejercicio 2010 adquirió 2 unidades más a través de la modalidad de leasing. Tal como dejó consignado el equipo inspectivo actuante en su informe final, en todas esas oportunidades obtuvo el beneficio de devolución del IMESI, sea solicitando el mismo a través de certificados de crédito o en virtud de lo dispuesto por el Decreto 303/008. También sostuvieron que se constató que la empresa contribuyente no tiene giro exclusivo de remise, como lo exige el Decreto No. 178/999, reglamentario del art. 4 del Título 11 del TO 1996. Afirmaron que no se está exigiendo el pago del IMESI y del IVA sobre el IMESI a un sujeto que no es contribuyente ni responsable solidario, ni tampoco se está condicionando ilegalmente una exoneración tributaria; solo se procedió a efectuar un recupero de créditos tributarios por concepto de IMESI y de IVA sobre IMESI de quien fuera directamente beneficiado por la franquicia fiscal al momento de la adquisición de los vehículos, pero que incumplió con las condiciones establecidas reglamentariamente a efectos de acceder a la misma. La DGI está efectuando el recupero de un crédito fiscal indebido. Expresaron que, a través de la norma reglamentaria contenida en el art. 3 del Decreto No. 442/996, se está efectuando la interpretación en forma legítima de un concepto jurídico indeterminado para la ejecución de dicha norma legal, al establecerse el concepto de remise así como determinados requisitos a cumplir a los efectos de ampararse a la franquicia fiscal. Señalan que, específicamente, el Decreto No. 178/999 dispuso que no se encuentran incluidos dentro del concepto de remise a los efectos de gozar del beneficio fiscal, aquellos automóviles destinados a recorrer rutas predeterminadas, así como los que se encuentren afectados en forma exclusiva o primordial al servicio de una determinada persona física o jurídica. Asimismo, se establece que el giro de la empresa titular del servicio debe ser exclusivamente el de remise (o pompas fúnebres) y que se requieren medios de prueba fehacientes para acreditar tal extremo, como ser el empadronamiento municipal. Manifestaron que la contribuyente accionante incumplió sobremanera el régimen establecido, al comprobarse que al menos uno de los vehículos (matrícula SBE 9388), no ingresaba en la definición de remise al arrendarse el mismo a otra empresa en forma fija, detallándose el tiempo al servicio de la empresa contratante y el precio pactado. Alegaron que la reglamentación contenida en los Decretos No. 442/996, 178/999 y 303/008, en absoluto contraría el principio de legalidad o de reserva de la ley al definir el concepto de remise y establecer requisitos y condiciones para la ejecución y aplicación de la norma legal creadora del beneficio fiscal. Defendieron la liquidación de tributos realizada, la que dijeron, fue efectuada sobre base cierta, ya que la misma fue elaborada considerando los registros contables, la documentación respaldante de las operaciones y las declaraciones juradas proporcionadas por el contribuyente. Y específicamente respecto del IMESI e IVA sobre IMESI determinados, expresaron que la liquidación fue realizada conforme a Derecho, ya que con relación a los bienes comprados al importador se tomaron en cuenta las facturas extendidas por el proveedor y, con respecto a los bienes adquiridos mediante contrato de crédito de uso o leasing, se tomó como base de cálculo el valor de incorporación de los vehículos al patrimonio de la empresa. Indicaron que toda la prueba que respalda y acredita las liquidaciones efectuadas con relación al IRAE y al IP surge de los antecedentes administrativos agregados a la causa. Existe prueba fehaciente y respaldante de tales liquidaciones, no siendo necesaria, imprescindible e insustituible, la agregación de las facturas o documentos utilizados. En nada se vulneró el derecho de los accionantes al control de la prueba producida por la Administración y agregada a los antecedentes administrativos, ya que estaba a su alcance la posibilidad de cotejar los cuadros confeccionados por el equipo inspectivo con la documentación base utilizada y producir los descargos que se entendiesen resulten de recibo. Por último, respecto a la configuración de la responsabilidad solidaria del Sr. NEGREIRA, sostienen que en su calidad de Director de la empresa VOTICOL S.A. ejercía las facultades de dirección, administración y gestión de la misma -incluido su ámbito tributario- y que por otra parte, reconoció un actuar negligente en la contabilidad de gastos que no correspondían. Por tanto, se considera plenamente acreditada y probada la responsabilidad solidaria del Sr. NEGREIRA en los términos del art. 21 del C.T. III) Abierto el juicio a prueba (fs. 27), se produjo a propuesta de la actora la que obra glosada y certificada a fs. 41. La demandada incorporó oportunamente los antecedentes administrativos, que obran en la carpeta verde en 314 fojas, la que fue agregada por cuerda. IV) Alegaron ambas partes de bien probado (fs. 43 a 53 y 57 a 62, respectivamente). V) Pasados los autos a consideración de la Procuraduría del Estado en lo Contencioso Administrativo, se pronunció su titular por medio del Dictamen No. 811/14, glosado a fs. 77 a 78 vuelto, por el que aconsejó confirmar el acto impugnado. VI) Por Decreto No. 11594/2014 (fs. 80), se citó a las partes para sentencia, la que, previo estudio de los Sres. Ministros, se acordó dictar en legal y oportuna forma. CONSIDERANDO: I) Que la pretensión anulatoria se dirige contra la Resolución dictada -en ejercicio de atribuciones delegadas- por la División Fiscalización de la Dirección General Impositiva Nº 3/0819/2012, fechada el 17 de octubre de 2012 (fs. 266 a 271 de los A.A.). Por la volición encausada, se determinaron obligaciones tributarias por concepto de impuesto a la renta de las actividades económicas (IRAE - Saldo y Anticipos); impuesto al valor agregado (IVA); impuesto al patrimonio (IPAT Anticipo-Personas Jurídicas) e impuesto específico interno (IMESI - numeral 11-Vehículo automotor), por distintos períodos entre los años 2008-2010, por un monto global de $ 4.236.303 (pesos uruguayos cuatro millones doscientos treinta y seis mil trescientos tres). Por el mismo acto, se le tipificó la infracción tributaria de mora y se le impuso la correspondiente multa por mora, por la parte no extinguida en plazo de las obligaciones referidas en el numeral anterior. La multa impuesta asciende a la suma de $ 847.263 (pesos uruguayos ochocientos cuarenta y siete mil doscientos sesenta y tres), más los recargos legales generados hasta la cancelación total de los impuestos adeudados. Además, se le tipificó la infracción de contravención por contabilizar duplicadamente gastos, imponiéndosele por tal concepto una multa de $ 4.750 (pesos uruguayos cuatro mil setecientos cincuenta). Por último -en lo que interesa a los efectos de este proceso- se declaró responsable, solidaria e ilimitadamente de las obligaciones tributarias determinadas y de las sanciones impuestas por concepto de las infracciones de mora y contravención al Sr. JOSÉ NEGREIRA BARRÁN. II) Los presupuestos requeridos para la admisibilidad del presente accionamiento se han cumplido, por lo que el Tribunal ingresará en la consideración de la cuestión sustancial. En efecto, la resolución impugnada le fue notificada a los interesados el día 30 de octubre de 2012 (fs. 272-273 de los A.A.). El 9 de noviembre de 2012 interpusieron los correspondientes recursos administrativos de revocación y jerárquico en subsidio (fs. 284284 de los A.A. y nota de cargo de esta última foja). La Administración incumplió con su deber de instruir y resolver los recursos administrativos, por lo que el día 4 de junio de 2013, se configuró la denegatoria ficta de los recursos interpuestos, por el transcurso del plazo de doscientos días sin resolución expresa del último de los referidos medios impugnativos (art. 5 de la Ley No. 15.869 en la redacción dada por el art. 40 de la Ley No. 17.292). La demanda conteniendo la pretensión anulatoria fue interpuesta, en tiempo útil, el día 19 de agosto de 2013 (nota de cargo de fs. 11 infolios). III) Antecedentes administrativos relevantes. El procedimiento administrativo que culminó con el dictado del acto encausado, se inició en setiembre de 2010, con el propósito de fiscalizar a la empresa del giro remises de la que es titular VOTICOL S.A. (véase el Acta de Inicio de Actuación que luce a fs. 3-6 de los A.A). Durante la actuación, los inspectores pusieron al descubierto lo que, a su entender, eran dos grandes irregularidades en la situación tributaria de la empresa, que se detallan en los siguientes numerales. III.I) El tratamiento de seis operaciones de adquisición de vehículos automotores frente al IMESI. En su actuación, detectaron que la empresa había adquirido seis automóviles para destinarlos a la prestación de sus servicios; de la siguiente manera. i) En el ejercicio 2009: - Dos unidades el día 3 de junio de 2009 a través de contratos de crédito de uso o leasing con una institución de intermediación financiera. - Dos unidades los días 27 y 28 de octubre de 2009 directamente del importador AYAX S.A. (ver facturas a fs. 64-65 a de los A.A.). ii) En el ejercicio 2010: - En febrero de 2010 adquirió dos unidades adicionales a través de contratos de crédito de uso o leasing. (ver en especial el informe inspectivo de fs. 195 a 202 de los A.A.). En todas estas operaciones, obtuvo el beneficio de devolución del IMESI y del IVA sobre el IMESI. En las adquisiciones realizadas directamente al importador lo consiguió solicitando la devolución de esos impuestos a través de certificados de crédito, en virtud de lo dispuesto por el Decreto 443/996. En el caso de los vehículos adquiridos por la modalidad de leasing, la operación estuvo exonerada de IMESI en virtud de lo establecido en el Decreto 303/008. Los inspectores concluyeron que el tratamiento tributario dispensado a esas operaciones no era el que correspondía, porque la empresa no cumplía con los requisitos normativamente establecidos para poder beneficiarse de la exoneración del IMESI (Decretos 442/996, 178/999 y 303/008). Puntualmente, la observación del equipo inspector se basó en que, la normativa reglamentaria (art. 4 del Decreto 178/999), excluye del concepto de remise a aquellos automóviles afectados, exclusiva o primordialmente, a determinadas personas físicas o jurídicas. En el caso de la empresa actora, se constató que, una de las unidades de su flota (identificada con el Padrón Nº 501280 – Matrícula SBE 9388), estaba afectada a la empresa Interamericana de Cómputos en forma exclusiva; por lo que no podía considerarse un remise. En base a esa constatación, también se concluyó que la empresa actora no tenía como giro exclusivo el de arrendamiento de remises. Y, para acceder al beneficio de exoneración del IMESI, la normativa reglamentaria reclama que el giro exclusivo de la empresa, sea la actividad de remises (art. 2 del Decreto 178/999). En sus conclusiones, los inspectores consignaron que, en la medida que VOTICOL S.A. no verificaba los requisitos exigidos por las normas previsoras del beneficio exoneratorio, no era posible reconocerlo; por lo tanto, se procedió a reliquidar el IMESI y el IVA sobre el IMESI generados por las seis operaciones de adquisición de vehículos automotores en los ejercicios 2009 y 2010 (tanto los adquiridos directamente del importador como los adquiridos por la modalidad de crédito de uso o leasing). III.II) La deducción de diversos gastos cuya procedencia fue cuestionada por los inspectores. La otra objeción que hicieron los inspectores, es la concerniente a la deducción de una serie de gastos considerados por la empresa para la liquidación del IVA y del IRAE, cuya procedencia objetaron (ver informe inspectivo a fs. 196 de los A.A. y, en especial, el informe ampliatorio de los inspectores de fs. 248 a 251 de los A.A.). El descarte de los gastos cuya deducción no procedía a los efectos del IRAE y del IVA, ameritó una reliquidación de oficio de estos impuestos. En resumen, como de manera muy didáctica lo sintetizó la Dra. Sol AGOSTINO del Departamento Jurídico – Sección Apoyo Contencioso en su dictamen de fs. 233-234 de los A.A., la fiscalización constató dos grandes grupos de irregularidades. El primero referido al régimen de franquicias fiscales para la adquisición o importación de automóviles con destino a remise respecto al IMESI. El segundo, relativo a una serie de gastos imputados como tales por el contribuyente, cuya deducción no correspondía por diversas razones (falta de documentación, inexistencia de relación con la actividad gravada o con la llamada “regla candado”), o lo que se habían descontado por duplicado, lo cual tuvo directo impacto en la liquidación de IVA e IRAE. La constatación de esas irregularidades es la que ameritó la reliquidación de obligaciones tributarias en cabeza de VOTICOL S.A. y la imposición de las sanciones por las infracciones tributarias de mora y contravención. Asimismo, la Administración llegó a la conclusión que correspondía responsabilizar solidariamente al director de VOTICOL S.A. -el aquí co-actor José NEGREIRA BARRÁN- por las obligaciones tributarias determinadas y las sanciones tributarias impuestas a la contribuyente. IV) En lo sucesivo, corresponde examinar los puntos de cuestionamiento; estos se relacionan, tanto con la procedencia de la determinación de las obligaciones tributarias, como con la decisión de responsabilizar al co-actor José NEGREIRA por las obligaciones determinadas. La batería argumental de ambas partes en sus muy fundados actos de proposición, fue convenientemente resumida en los RESULTANDOS, a los que cabe hacer remisión brevitatis causae; sin perjuicio de volver sobre estos argumentos a la hora del análisis puntual de las cuestiones controversiales. Por razones de orden expositivo, corresponde abordar por separado el cuestionamiento que se centra en la fase del acto que determinó IMESI (e IVA sobre IMESI), del que atañe a la fase que determino IRIC e IVA por los gastos que no se consideraron deducibles. V) Ilegitimidad de la determinación de IMESI en cabeza de VOTICOL S.A., porque esa sociedad no es sujeto pasivo de dicho impuesto ni verificó su hecho generador. La determinación de IMESI (y de IVA sobre IMESI) resistida, se fundamentó en que VOTICOL S.A. es sujeto pasivo en calidad de contribuyente de dicho impuesto. Así surge con claridad del dictamen letrado de fs. 233-234 de los A.A., que a la hora de encuadrar jurídicamente los hechos consignó que: “Los tributos liquidados deberían imputarse a VOTICOL S.A. en calidad de contribuyente (art. 17 del CT)…” (fs. 233 de los A.A.). Ese fue el temperamento seguido a la hora de dictar el acto hostilizado, puesto que la determinación se hizo en el entendido de que VOTICOL S.A. incumplió con el pago puntual -entre otras- de las obligaciones tributarias a la que estaba legalmente obligado, que se habrían generado por las operaciones de adquisición de los seis vehículos exonerados de IMESI; siendo que de acuerdo a Derecho, no procedía esa exoneración. La DGI -como se detalló más arriba- cuestionó que VOTICOL S.A. reuniera las condiciones normativamente exigidas para poder beneficiarse de la exoneración que beneficia a las operaciones de venta de vehículos con destino a remise. Pues bien, a juicio del Tribunal, aun dando por bueno que esa observación esté jurídicamente justificada (lo que resulta en la emergencia harto discutible), de ello no se sigue que sea VOTICOL S.A. la obligada al pago del impuesto en calidad de contribuyente, porque la sociedad co-actora no es contribuyente del IMESI. Debe de verse que VOTICOL S.A. no verificó en el caso el hecho generador de dicho impuesto, por ende, no nacieron las obligaciones tributarias determinadas por concepto de IMESI en cabeza de la sociedad (arts. 2, 14, 24 y concordantes del CT). Por ello, el acto impugnado -en ese segmento- resulta ilegítimo (en jurisprudencia véanse por todas las Sentencias Nos. 11/2009, 170/2012, 165/2013, 246/2013, 523/2014 y 665/2015). De acuerdo a la ley, son contribuyentes del IMESI los fabricantes y los importadores de bienes gravados por el impuesto (art. 3 del Título 11 del T.O. 1996). En el caso de ciertos vehículos, cuya primera enajenación se encuentra exonerada -como es el caso de los remises (cuando procede la exoneración)- se establece en el art. 4º del T.O. 1996 que será sujeto pasivo el vendedor del vehículo, siempre que la venta se haga dentro de los tres años contados desde la adquisición o importación del vehículo. La situación de VOTICOL S.A. no encuadra en ninguno de estos supuestos. VOTICOL S.A. adquirió seis unidades en los ejercicios 2009 y 2010 y, la DGI, entiende que no reunía las condiciones para beneficiarse por esa exoneración. ¿Verificó por ello el presupuesto de hecho del IMESI? La respuesta debe ser negativa, porque al no ser sujeto pasivo del tributo no puede haber verificado su hecho generador y, por ende, es errónea la conclusión de que tiene la calidad de contribuyente del IMESI. Toda la determinación del IMESI (y del IVA sobre IMESI), se funda en una premisa errónea: que VOTICOL S.A. verificó el hecho generador del IMESI. Para demostrar estas afirmaciones, no es ocioso repasar la forma en que funciona la exoneración de IMESI para los vehículos automotores con destino a remise. El propósito de las distintas disposiciones exoneratorias en este caso es, indudablemente, beneficiar a los adquirentes de estos vehículos, evitando que se les traslade el peso económico del impuesto. Pero no es posible olvidar, que aquél que soporta el peso económico de un tributo que le es trasladado y -por ende- resulta INCIDIDO, no lo convierte en su sujeto pasivo. Son sujetos pasivos únicamente aquellos que la ley designa como tales (arts. 16, 17 y 19 del CT; para este asunto en relación al IVA, pero en términos estrictamente trasladables al IMESI, véase la discusión de la que da cuenta BLANCO en su obra sobre los sujetos pasivos de ese impuesto; así: BLANCO, Andrés: “El impuesto al valor agregado”, Volumen I. Facultad de Derecho, Universidad de la República, Montevideo, 2001, págs. 322 a 336). Tener presente el concepto de traslación de los tributos, resulta de medular importancia para la inteligencia de la normativa en la emergencia. Debe de verse que, una vez que el legislador establece un tributo cualquiera, corresponde determinar quién es el sujeto o los sujetos a quien el sujeto activo puede reclamar el pago del mismo. A ese sujeto o a esos sujetos, a quien el legislador ha ubicado como obligados al pago del tributo, se les denomina por parte del Derecho Tributario sujetos pasivos; serán contribuyentes o responsables, según la deuda sea propia o ajena o verifiquen o no el hecho generador de acuerdo a los distintos criterios desarrollados por la dogmática tributaria para distinguir a ambas clases de sujetos pasivos. Desde un enfoque económico, se denomina a estos sujetos, quienes deben ingresar la prestación a las arcas del Estado acreedor, los PERCUTIDOS por el tributo. Ese momento, el de la percusión, es el comienzo del desplazamiento hacia el asiento final de la carga impositiva hacia su punto de incidencia. Los percutidos por el tributo, pueden trasladar la carga tributaria, hacia delante (lo que es llamado también protraslación), hacia atrás (también llamada retrotraslación) o en una combinación de ambas modalidades. Por el fenómeno de la traslación es posible determinar quién termina asumiendo la carga económica del tributo. La traslación es, indudablemente, un fenómeno económico que opera por la vía de los precios; los precios son el canal por el que funciona la traslación. La ley establece los contornos en los que la traslación se puede desenvolver. Entonces, la traslación implica que el sujeto designado por el legislador, a quien se obliga por la norma tributaria a abonar el tributo (jurídicamente el sujeto pasivo), y que, por lo tanto sufre -en principio- un empobrecimiento por la obligación creada por el legislador, descargue sobre otro sujeto ese perjuicio económico. Con ese otro sujeto sobre el que descarga el impacto fiscal no le unen vínculos impuestos por la norma jurídica tributaria, sino que tiene con él una relación económica; a este sujeto sobre quien se descarga el peso económico del tributo se lo denomina INCIDIDO por el tributo. La traslación es un fenómeno que opera por fuera de la obligación tributaria (para estos conceptos véase: GRAU PEREZ, Carlos y LAGOMARSINO, Gabriel: “Estructura Tributaria”, FCU, Montevideo, 2002, págs. 11 y 12; RODRÍGUEZ VILLALBA, Gustavo: “El sujeto pasivo del impuesto al valor agregado” en AA.VV: “Estudios en Memoria de Ramón Valdés Costa”, Tomo II, FCU, Montevideo 1999, págs. 1135 a 1137 y RODRÍGUEZ PARDAL, Francisco: “La traslación tributaria” en AA. VV: “Estudios en memoria de Ramón Valdés Costa”, Tomo II, FCU, Montevideo 1999, págs. 875 y ss). Entre nosotros Andrés BLANCO, define el fenómeno de la traslación de los tributos como aquél que: “…se produce cuando el grupo de personas que son reconocidos (y se reconocen) como “obligados” al pago del tributo en el marco el discurso jurídico, no disminuyen, como grupo y como consecuencia del tributo, sus ingresos mientras que sí disminuyen los ingresos de otros grupos, entendiendo por “ingresos” la participación de cada uno de esos grupos en el valor o producto total generado en una economía nacional o en un conjunto de economías nacionales.” (BLANCO, Andrés: “La traslación de los tributos”, en AA. VV.: “El tributo y su aplicación: perspectivas para el S XXI (Cesar García Novoa y Catalina Hoyos Jiménez: coordinadores)”, T. I, Marcial Pons, Madrid – Barcelona - Buenos Aires, 2008, págs. 1068-1069). De la normativa de rango legal y reglamentario que regula la exoneración de IMESI para los vehículos con destino a remise, surge con total claridad -en algún caso expresamenteque el propósito es evitar que la traslación de ese impuesto hacia adelante (o protraslación), impacte sobre el adquirente de los vehículos. Por ello, en el caso de la compra de los vehículos con ese destino, se prevé que el adquirente pueda recuperar el importe del IMESI y del IVA sobre IMESI que el contribuyente del impuesto (el vendedor o importador que hace la primera enajenación) le traslade. Así surge con toda claridad del Decreto 442/996 que establece: “Artículo 1º.- A efectos de la liquidación del Impuesto Específico Interno (IMESI), su adicional y sobretasa, los sujetos pasivos de este impuesto que enajenen bienes referidos en el numeral 11) del Artículo 1º del Título 11 del Texto Ordenado 1996, deberán incluir dentro del monto imponible las operaciones que realicen con empresas de remises o arrendamiento de vehículos sin chofer. C A D E 5082. Artículo 2º.- La documentación comercial que respalde las operaciones mencionadas en el artículo anterior deberá tener discriminado el Impuesto Específico Interno, su adicional y sobretasa. C 2. Artículo 3º.- Las empresas cuya actividad sea la de servicio de remises o de arrendamiento de automóviles sin chofer podrán solicitar a la Dirección General Impositiva la devolución del Impuesto Específico Interno, su adicional y sobretasa que se les hubiera trasladado, o tributado en ocasión de la importación, así como del Impuesto al Valor Agregado que se hubiera aplicado al tributo antes mencionado. C A D E 5082. Artículo 4º.- La devolución establecida en el artículo anterior se hará efectiva mediante certificados de crédito, con valor cancelatorio al primer día del mes siguiente al que se efectuó la operación.”... C A D E 50 Del texto del decreto, resulta con total claridad que el contribuyente del IMESI continúa siendo el que realiza la primera enajenación del vehículo. La empresa de remises que los adquiere, tiene derecho a recuperar el impuesto que se le traslada (que se discrimina en la factura de compra); pero no se vuelve sujeto pasivo del impuesto, porque no verifica su hecho generador. Similares consideraciones caben para las operaciones de adquisición por la modalidad de leasing. En el caso de los vehículos adquiridos por esa modalidad, el funcionamiento del beneficio es distinto; en lugar de otorgar al adquirente el derecho a la devolución del IMESI y del IVA sobre el IMESI facturado, directamente se desgrava la operación. En efecto, el Decreto 303/008 establece: “En el caso de la primera enajenación de bienes referidos en el numeral 11) del artículo 1° del TOT No. 11 del Texto Ordenado 1996, que tengan por destino la actividad de remise, y sean objeto de un contrato de crédito de uso que cumpla con lo establecido en el literal a) del Art. No. 48 del Decreto No. 220/998, de 12 de agosto de 1998, con la redacción dada por el Decreto No. 253/008, de 26 de mayo de 2008, no deberá abonarse el Impuesto Específico Interno correspondiente.” Pero también en este caso, es evidente que el tomador del leasing, se beneficia porque la operación se encuentra desgravada y, por ende, no se le traslada el impuesto. Igualmente, resulta evidente que no se convierte por ello en contribuyente del IMESI. Como viene de verse, la premisa de la que partió la DGI para dictar el acto impugnado, de que VOTICOL S.A. es sujeto pasivo en calidad de contribuyente, es una premisa jurídicamente errónea. Cabe transcribir lo que bien hace notar la actora en su fundamentado alegato, en términos que el Tribunal comparte sin reparos: “Si lo que la DGI pretendía era reclamar la devolución de los créditos reconocidos a VOTICOL S.A. por el IMESI incluido en la compra de ciertos vehículos, lo que correspondía era solicitar la devolución de las sumas reconocidas como crédito mediante la entrega de los certificados o el equivalente en dinero, pero no reclamar el tributo como si la sociedad fuera “la obligada” desde el punto de vista legal al pago del mismo (a título de “contribuyente”), que fue lo que en definitiva hizo (basta ver que en el acto impugnado el IMESI se incluye bajo el código del tributo como tal), y por eso la DGI reclama multas y recargos por mora. La posición de la DGI en el acto impugnado supone que cuando el organismo le devuelve un tributo a un sujeto (en este caso VOTICOL S.A.) o éste se ve beneficiado por la no aplicación de una exoneración entonces esa “devolución” o ese “beneficio” lo convierten jurídicamente en “sujeto pasivo” del mismo, con todas las consecuencias que ello tiene, como lo es la aplicación de las mismas sanciones por mora que castigan el no pago en fecha de tributos. Esa forma de proceder de la Administración no solo implica crear “contribuyentes” por acto administrativo (ya que no se le pide a VOTICOL S.A. que simplemente devuelva las sumas que se le reconocieron a través de certificados de crédito sino que se le trata como el “obligado tributario” desde el punto de vista jurídico), sino que además supone aplicar sanciones por analogía, lo que en virtud del principio de legalidad está vedado, como expresamente lo dispone el artículo 5 del Código Tributario.” (fs. 45 vuelto y 46 infolios). En definitiva, resulta ilegítima la fase del acto que determina IMESI en cabeza de VOTICOL S.A. en calidad de contribuyente de dicho impuesto. La sociedad co-actora no es sujeto pasivo de dicho tributo ni verificó su hecho generador, por lo que no resulta justificada la determinación en ese segmento. Desde luego que, por transitividad, siendo ilegítima la determinación del IMESI, también resulta viciada la fase del acto que determina IVA sobre IMESI. VI) La objeción de los gastos deducibles que ameritó la determinación de IRAE e IVA. Como se recordó al detallar los antecedentes, por el acto impugnado también se determinaron en cabeza de VOTICOL S.A. obligaciones por concepto de IRAE e IVA, luego de descartar una serie de gastos que la empresa había computado en su liquidación de impuestos en el período fiscalizado; los que se consideraron improcedentes (véase en tal sentido el informe inspectivo a fs. 196 de los A.A. y, en especial, el informe ampliatorio de los inspectores de fs. 248 a 251 de los A.A.). Esos informes fueron enteramente compartidos por los servicios jurídicos y, al final del procedimiento, por el jerarca emisor del acto impugnado. Los cuestionamientos se fundamentaron en las siguientes razones: i) Algunos gastos no tenían vinculación con el giro de la empresa (extremo que inclusive reconoció expresamente el director José NEGREIRA -acta de fs. 9 de los A.A.- que adujo que respondía a un desorden administrativo). ii) Contabilización de gastos que carecían de respaldo documental. iii) Deducción de algunos gastos que no cumplían con la llamada “regla candado” consagrada en los arts. 19 y 20 del Título 4 del T.O. 1996. iv) Gastos contabilizados en forma duplicada. En esta fase, la parte actora no cuestionó directamente las razones de la Administración para objetar la deducibilidad de los gastos descartados de oficio, sino el procedimiento seguido. En su memorial de agravios, adujo que no existe prueba que justifique la determinación de IVA e IRAE realizada a partir del descarte de los multicitados gastos, ya que no se incorporaron los documentos que se pretenden descartar. En tal sentido, la accionante dijo que no existe prueba de los gastos objetados, lo que le impidió controlar lo actuado. El Tribunal, luego de repasar exhaustivamente los antecedentes administrativos, considera que este agravio no resulta de recibo. Como surge del acta labrada el día 2 de febrero de 2011, los inspectores interrogaron al director de la empresa José NEGREIRA BARRAN sobre determinados gastos de la misma (ver fs. 8 a 13 de los A.A.). Le exhibieron diversas facturas y el director admitió que algunos gastos documentados en facturas no respondían estrictamente a gastos de VOTICOL S.A., sino de otras empresas (con las que está vinculado el director). Justificó la contabilización de esos gastos por VOTICOL S.A. alegando un “traspapeleo de las facturas” (fs. 9 de los A.A.). En esa acta, los inspectores detallaron con claridad las razones por las que se había objetado la deducción de ciertos gastos realizados por la empresa en los ejercicios 2007, 2008 y 2009. A su informe añadieron ilustrativos cuadros en el que, con toda claridad, detallaron gasto por gasto y comprobante por comprobante, realizados a partir de los mayores contables de la empresa, la identidad de los gastos cuya deducibilidad no fue aceptada y las razones para ello. Así, consta en los listados que lucen a fs. 15 a 17; 29 a 37 y 41 a 43 de los A.A. el elenco de gastos registrados en los mayores contables de la empresa que fueron descartados por carecer de la documentación respaldante. En este caso es evidente que, a partir de esa impugnación, gravitaba sobre la empresa demostrar que el gasto que la propia sociedad había registrado en los mayores contables, estaba debidamente documentado y, desde luego, aportar la documentación probatoria justificante de cada erogación (arts. 19, inciso 1º, del Título 4º del TO 1996 y 70 del CT, literales A) y C). No se advierte que se hayan menguado las garantías de los administrados por la forma en que procedieron los inspectores, que individualizaron con extrema precisión, gasto por gasto y comprobante por comprobante, a partir de los registros contables de la propia empresa, los gastos que merecían objeción y sus razones. Vale precisar que, en cuanto a estos gastos, que carecían de respaldo documental, el agravio de la actora en ningún caso puede progresar. El cuestionamiento que se hace en la demanda, es que los inspectores no aportaron los comprobantes descartados al expediente; pero en este caso sucedía que no existían esos comprobantes. La empresa había registrado gastos que no tenían documentación respaldante; por ello, lo que podía pedírsele a los inspectores fue hacer lo que hicieron: individualizar -a partir de los propios registros contables de la empresa (mayores de compras)- los gastos que carecían de apoyatura documental. Por otra parte, en el listado de fs. 18 a 27, 37 a 39 y 44 a 50 de los A.A., se detallaron los gastos que no correspondían a vehículos de la empresa; información que también fue obtenida de los mayores contables de la empresa. La precisión del listado es total; se individualiza en cada caso la fecha del gasto y el número del comprobante. No puede por lo tanto, compartirse el argumento de que la empresa vio menguada sus posibilidades de defensa por este proceder. Por último, también es de una claridad total la individualización que los inspectores hicieron del elenco de gastos que se rechazaron por haber sido contabilizados dos veces (ver listado de fs. 35 y 40 de los A.A.), así como de aquellos gastos a cuya deducción se opuso el equipo inspector por incumplir con la “regla candado” (fs. 36 a 39 de los A.A.). Por si esto fuera poco, se produjo luego, a pedido del Departamento Jurídico – Sección Apoyo Contencioso, un nuevo informe que amplió el detalle de las razones por las que se rechazaron ciertos gastos y aportó ejemplos concretos de cada tipo de gastos descartados (ver especialmente el informe de fs. 248 a 251 de los A.A.). Todos estos informes se encontraban en el expediente cuando se le confirió vista a los interesados (fs. 257-258 de los A.A.). Por lo expuesto, no puede compartirse el argumento de que se hayan vulnerado las garantías por el procedimiento seguido para objetar la deducción de ciertos gastos. En este aspecto, el obrar administrativo fue sumamente prolijo y puso a disposición de los interesados un detalle preciso de la identidad de cada gasto cuestionado, realizando unos más que ilustrativos cuadros, que le permitían controlar sin problemas la identidad de cada uno de los gastos descartados, así como las razones por las que se desconsideraron en la liquidación de oficio. En definitiva, no es de recibo el agravio y cabe confirmar la fase del acto que, a consecuencia del descarte de ciertos gastos que la empresa había deducido indebidamente en sus liquidaciones de IVA e IRAE, determinó obligaciones por dichos conceptos en cabeza de VOTICOL S.A. y le impuso las sanciones moratorias correspondientes. VII) La prueba de la negligencia con la que actuó el director de VOTICOL S.A. José NEGREIRA BARRÁN que justifica la declaración de responsabilidad al amparo de lo dispuesto en el art. 21 del CT. Sobre este punto, la parte actora se agravió por entender que la DGI no demostró que se verifiquen los requisitos que establece el art. 21 del CT para responsabilizar al director: el litisconsorte José NEGREIRA BARRÁN. Argumentó que la carga de la prueba de ese obrar negligente gravitaba sobre la DGI y no se desembarazó debidamente de la misma. El Tribunal considera que el agravio tampoco es de recibo. La controversia en este punto, gira en torno a verificar si se cumplen los requisitos necesarios para la declaración de responsabilidad realizada, en base a la aplicación del art. 21 del CT. Pues bien, en lo que refiere a ese precepto cabe recordar que, como enseña NOBOA: “La responsabilidad de los Administradores solo podrá atribuirse por la ley a aquellas personas que por su vinculación jurídica con la empresa se encontraren en situación de hacer cumplir al contribuyente sus obligaciones tributarias (formales y materiales) o de cumplirlas en su nombre (representantes)” (NOBOA, Rafael: “La Responsabilidad Tributaria de los Administradores de Empresas en la Legislación Uruguaya”, Revista Tributaria T. IV, No. 20, pág. 803). De tal definición se desprende que, la responsabilidad tributaria alcanzará solamente a aquéllos sujetos que tengan vinculación, precisamente, con aspectos relacionados con la materia tributaria. Federico BERRO por su parte, refiriéndose a la responsabilidad tributaria de los representantes voluntarios manifestó: “Tanto la referencia a las funciones del representante, como la vinculación de la responsabilidad con la debida diligencia, suponen e implican que el representante tenga la posibilidad del control sobre el cumplimiento o falta de cumplimiento del impuesto. Esto es, en definitiva, lo que va a determinar su responsabilidad. Es la conducta ante el cumplimiento lo que dará lugar y objeto a la solidaridad del representante” (BERRO, Federico: “Responsables Tributarios”, Amalio Fernández, Montevideo, 1990, pág. 37). Coincidiendo con dicha postura, VALDÉS COSTA recuerda que en las Recomendaciones de las VIII Jornadas Tributarias se expresó: “En lo que respecta al elemento culpabilidad se expresa que la responsabilidad debería imputarse a las personas que en virtud de las funciones que desempeñen tienen facultades de decisión que incidan en la materia tributaria o el deber de controlar la correcta administración de la empresa. En consecuencia no sería suficiente justificativo la mera calidad de representante o director, y que la culpabilidad deberá ser apreciada atendiendo a las características de cada empresa y a las facultades y deberes del responsable” (VALDÉS COSTA, Ramón; VALDÉS DE BLENGIO, Nelly y SAYAGUÉS ARECO, Eduardo: “Código Tributario comentado y concordado”, FCU, Montevideo, 2002, pág. 284. Véase también, aunque con algunos matices en relación a las posiciones que vienen de reseñarse, a BORDOLLI, José Carlos: “La responsabilidad de los administradores y representantes en materia financiera en el Derecho uruguayo” Revista Tributaria, T. XXXVIII, No. 221, especialmente págs. 226-227). Pues bien, a la luz de los conceptos expuestos, en el presente caso es posible concluir que, pese a que el actor niegue haber obrado en forma negligente, dicha imputación se halla justificada a la luz de lo que surge de los hechos que deben considerarse probados. En primer lugar, es la única persona física que actuó en representación de VOTICOL S.A. Era el Presidente y único integrante del Directorio de la compañía durante el período que abarca la fiscalización (ver información del Registro Único de Contribuyentes a fs. 212 a 225 de los A.A e informe del Departamento Jurídico Sección Notarial de la DGI a fs. 227228 de los A.A.). No surge que la sociedad tuviera otro representante que actuara en su nombre, ni que otras personas -sin ser NEGREIRA BARRÁN- tomaran las decisiones en el plano tributario. Se comprobó -y no fue siquiera un hecho controvertido- que VOTICOL S.A. había registrado gastos (y considerado esos gastos para sus liquidaciones de IVA e IRAE), que correspondían a otras empresas con las que el Sr. NEGREIRA BARRÁN está vinculado. El propio NEGREIRA BARRAN no negó ese extremo ante los inspectores y adujo que “…se debe a un traspapeleo de las facturas.” (fs. 9 de los A.A.). Ese “traspapeleo de las facturas” determinó que VOTICOL S.A. dedujera gastos que no correspondían y abatiera indebidamente el monto imponible del IVA y del IRAE por, al menos, tres ejercicios. No haber controlado que ese “traspapeleo de facturas” ocurriera es una conducta que cabe calificar como negligente (ver sobre este punto lo dicho en las Sentencias 146/2012 y 344/2014). Idéntica consideración cabe hacer, ante el hecho probado de que algunos gastos fueron contabilizados en forma duplicada; que ascienden a un total de $ 121.978 (pesos uruguayos ciento veintiún mil novecientos setenta y ocho); nuevamente, en ese obrar hay negligencia del responsable por no evitar que ello ocurriera (culpa in vigilando). La fiscalización a la empresa puso al descubierto que existía un importante desorden administrativo, que denota ciertamente un obrar negligente. Como bien lo puso de manifiesto en el dictamen de la Dra. Sol AGOSTINO de fs. 254-255 de los A.A.: “…no parece haber un acto fraudulento en los términos del art. 96 del CT, sino una negligencia que, aunque rayana con el ardid, no consigue configurarlo a pesar de su relevante impacto fiscal.” (fs. 254 vuelto de los A.A.). En efecto, es compartible el temperamento de la Asesoría Letrada de la DGI, puesto que el desorden constatado, si bien no amerita tipificar la infracción de defraudación (correctamente descartada por los servicios jurídicos del organismo), da pie a que la conducta del director sea correctamente calificada como negligente, al amparo de lo establecido en el art. 21 del CT. En suma, es suficiente la prueba de cargo obtenida que amerita calificar el obrar del director como negligente. Por ende, la decisión de responsabilizarlo por los adeudos de IRAE e IVA determinados a partir del descarte de los gastos indebidamente deducidos, está jurídicamente justificada. VIII) Precisiones finales sobre el alcance de la decisión que se adoptará. Por lo expuesto en los CONSIDERANDOS V y VI, el Tribunal considera que corresponde anular la fase del acto que determinó IMESI e IVA sobre IMESI (CONSIDERANDO V). A su vez, corresponde confirmar la fase del acto que determinó obligaciones por concepto de IVA e IRAE (CONSIDERANDO VI). La fase del acto que determina el IMESI resulta perfectamente escindible, por lo que corresponde su anulación integral. Sin embargo, en la fase que determina el IVA, no es posible discriminar la porción que responde a la determinación de IVA sobre IMESI de la porción que responde a la determinación de IVA a consecuencia de la desconsideración de los gastos que se consideraron no deducibles para ese impuesto. Por tal motivo, corresponde la anulación integral de esa fase del acto, sin perjuicio de la facultad de la DGI de recomponer el procedimiento en lo pertinente. Por último, la fase que determina obligaciones por concepto de IRAE resulta escindible y corresponde su confirmación integral. Por estos fundamentos y en atención a lo establecido por los arts. 309 y 310 de la Constitución de la República, el Tribunal, por unanimidad, F A L L A: Ampárase parcialmente la demanda y, en su mérito, anúlase la fase del acto que determina IMESI e IVA (con las precisiones realizadas en el CONSIDERANDO VIII), desestimándola en lo restante; sin especial condenación procesal. A los efectos fiscales, fíjanse los honorarios del abogado de la parte actora en la cantidad de $22.000 (pesos uruguayos veintidós mil). Oportunamente, devuélvanse los antecedentes administrativos agregados; y archívese. Dra. Sassón (r.), Dr. Gómez Tedeschi, Dr. Tobía, Dra. Castro, Dra. Cabrera. Dr. Marquisio (Sec. Letrado).