Impuestos Patrimoniales Bienes Personales Ganancia Mínima

Anuncio

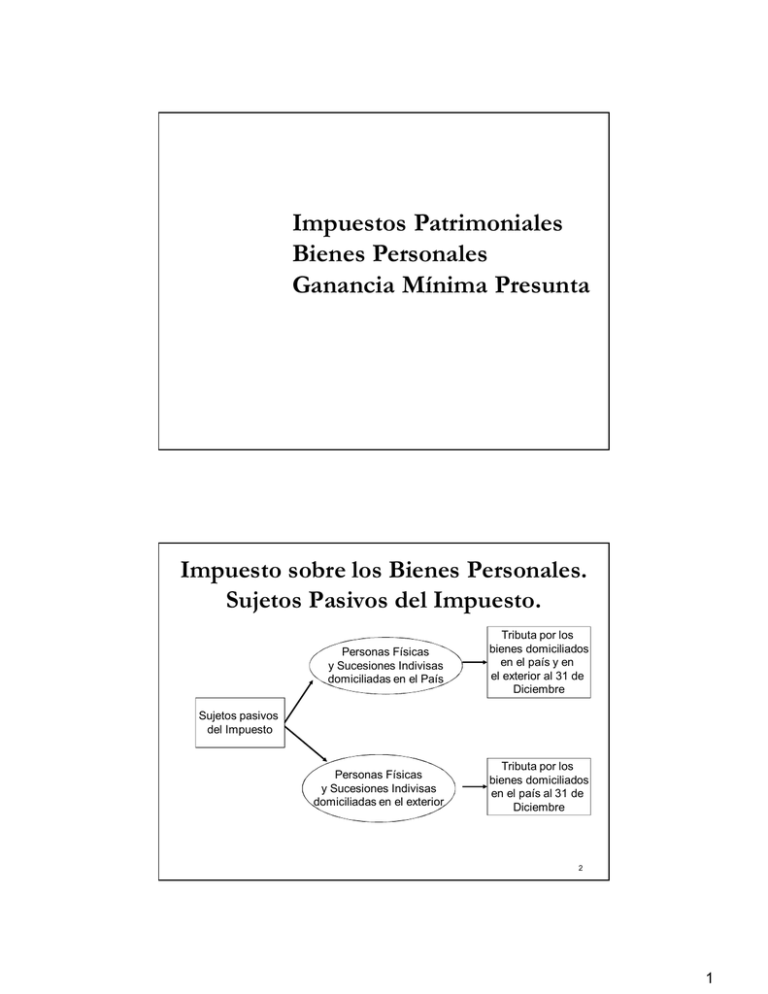

Impuestos Patrimoniales Bienes Personales Ganancia Mínima Presunta Impuesto sobre los Bienes Personales. Sujetos Pasivos del Impuesto. Personas Físicas y Sucesiones Indivisas domiciliadas en el País Tributa por los bienes domiciliados en el país y en el exterior al 31 de Diciembre Personas Físicas y Sucesiones Indivisas domiciliadas en el exterior Tributa por los bienes domiciliados en el país al 31 de Diciembre Sujetos pasivos del Impuesto 2 1 Bienes Personales. Criterios de valuación. Bienes en el País. Inmuebles: Inmuebles adquiridos Inmuebles construidos Obras en construcción Mejoras Valor de adquisición + gastos de operación Valor del terreno + costos de construcción Valor del terreno + gs + sumas invertidas Valor de las Inversiones realizadas En ningún caso los valores pueden ser inferiores al avalúo fiscal según bases de impuestos inmobiliarios o similares Opción Valor en plaza (DR 17) En forma fehaciente, y se debe informar a AFIP Deducciones: Amortización del 2% anual sobre el valor del edificio (trimestre de alta DR 12) Inmuebles para casa habitación => deducción de intereses por créditos 3 Bienes Personales. Criterios de valuación. Bienes en el País. Bienes muebles amortizables (Automotores, aeronaves, naves, yates y similares): Bienes adquiridos Valor de adquisición o ingreso al Patrimonio – amortizaciones Bienes elaborados Sumas invertidas – amortización Excepción Automóviles: Valor determinado no puede ser inferior a: Valor de tabla según AFIP. (sólo aplica durante vida útil del bien) Nota: Cuando los bienes se adquieran, elaboren o construyan en períodos inflacionarios, los mismos deberán ser actualizados por inflación. 4 2 Bienes Personales. Criterios de valuación. Bienes en el País. Objetos de arte, de colección, antigüedades, etc.: Valor de adquisición o de ingreso al Patrimonio Valor de construcción Objetos personales y del hogar: Adquiridos Construidos Adquiridos Valor de costo que no podrá ser inferior al 5% de los bienes gravados Otros bienes: Adquiridos Construidos Valor de adquisición o de ingreso al Patrimonio Valor de construcción Nota: Cuando los bienes se adquieran, elaboren o construyan en períodos inflacionarios, los mismos deberán ser actualizados por inflación. 5 Bienes Personales. Criterios de valuación. Bienes en el País. Cuotas parte de FCI: Al último valor de cotización Costo de adquisición + intereses + actualizaciones + dif. de Depósitos, Créditos Capital + interés + actualización Depósitos, Créditos y dinero en Moneda extranjera: Cotizan en bolsa No cotizan en bolsa cambio Depósitos, Créditos en Moneda nacional: Ultimo valor de mercado o costo + intereses Títulos Públicos y demás Títulos Valores Certificados de Participación y Títulos de deuda: Cuotas parte de FCI Depósitos, Créditos y Dinero Tipo de cambio comprador de Banco Nación Acciones: Vpp que surge del último balance presentado al 31 de diciembre Prestamos Garantizados (Decreto 1387): Bienes de Uso afectados a actividades gravadas: Al 50% de su Valor Nominal Valor de origen – amortizaciones 6 3 Bienes Personales. Criterios de valuación. Bienes en el Exterior (Art. 23) Inmuebles, automotores, aeronaves, naves, yates y similares Valor de Plaza Créditos, depósitos y existencias en Moneda Extranjera Valor al 31-12 Títulos Valores Cotización o costo + intereses + actualizaciones o VPP Inversiones en Fideicomisos o FCI Ultimo valor de cotización o Mercado 7 Impuesto sobre los Bienes Personales. Exenciones. Objetivas Cuentas de capitalización y cuentas individuales de planes de seguro de retiro privados Cuotas sociales de las cooperativas Bienes Inmateriales Bienes en Tierra del Fuego Inmuebles rurales que abonan IGMP Títulos, bonos y demás Títulos valores emitidos por el Estado CEDROS (*) Depósitos Plazos Fijos, Cajas de Ahorro, cuentas especiales. Subjetivas Miembros de las Misiones Diplomáticas y Consulares extranjeras, personal administrativo y Técnico (Reciprocidad) (*) Exención en ON Ley 23.576 no aplica si se adquieren ON desde vigencia 24.468 8 4 Impuesto sobre los Bienes Personales. Alicuotas y mínimo exento Mínimo exento: Bienes gravados = o inferiores a $ 305.000 Alícuotas: (se aplica sobre todos los bienes) Más Más Más Más de de de de $ 305000 a $ 750000 $ 750000 a $ 2000000 $ 2000000 a $ 5000000 $ 5000000 0.50% 0.75% 1.00% 1.25% Impuesto sobre acciones y participaciones se excluye de computo señalado Anticipos: 5 anticipos, en base a impuesto año anterior 9 RESPONSABLES SUSTITUTOS Art. 25.1 Se gravan las acciones o participaciones en el capital de soc. 19550, cuyos titulares sean: Personas físicas y suc. Indivisas, domiciliadas en país o en el exterior Sociedades domiciliadas en el exterior Alícuota del 0,50% sobre Valor Patrimonial Proporcional (VPP) según ultimo balance cerrado al 31-12 del ejercicio que se liquida. No resulta de aplicación el mínimo de $ 305.000.Se prevé derecho a reintegro del importe abonado, incluso reteniendo sobre bienes que originaron el pago. 10 5 RESPONSABLES SUSTITUTOS Art. 25.1 Presunción Se presume sin admitir prueba en contrario que las acciones de sociedades 19550, cuyos titulares sean sociedades, empresas, etc, domiciliados en el exterior, pertenecen de manera indirecta a personas físicas radicadas en el exterior. Decreto Reglamentario (Art. 20.2) Incluye como gravados a: Sucursales de empresas extranjeras Sociedades de hecho Sociedades irregulares 11 RESPONSABLES SUSTITUTOS Art. 25.1 BASE IMPONIBLE Activo Menos Pasivo Menos Aportes de Capital (incluso irrevocables) % atribuible a sujetos alcanzados Si Balance no cierra en Diciembre, se toma último balance más aumentos x emisión de acciones, menos dividendos pagados hasta Diciembre. 12 6 Responsables Sustitutos II Art. 26 Bienes situados en el país pertenecientes a sujetos del exterior Contribuyentes de IGMP, Suc. Individas, y toda persona que tenga condominio, posesión, uso, goce, depósito, tenencia, administración, custodia o guarda de bienes pertenecientes a: Personas físicas domiciliadas en el exterior Deberán ingresar con carácter de pago único y definitivo el 0.75% del valor dichos bienes. No corresponde ingresar si el impuesto resulta igual o inferior a $ 250. 13 Responsables Sustitutos II Art. 26 Bienes situados en el país pertenecientes a sujetos del exterior Régimen no aplica a: A. Títulos, bonos, emitidos por el Estado B. Obligaciones Negociables C. Acciones y participaciones en el capital D. Cuotas partes de Fondos Comunes de Inv. E. Cuotas sociales de cooperativas 14 7 Responsables Sustitutos II Art. 26 Bienes situados en el país pertenecientes a sujetos del exterior Presunción: Bienes B a E) anteriores ubicados en el país, que pertenezcan a sociedades domiciliadas en el exterior, se presume sin prueba en contrario que pertenecen a personas físicas radicadas en el país, siendo de aplicación el régimen art. 26, con alícuota incrementada en un 100%. Excepciones para Cías de seguro, fondos de inversión y Bancos, cuyas casas matrices estén radicadas en paises que adoptaren normas de Cte. Bcos de Basilea 15 Impuesto a la Ganancia Mínima Presunta 16 8 Ganancia Mínima Presunta. Sujetos Pasivos del Impuesto. Sociedades domiciliadas en el país Las asociaciones civiles y fundaciones del país Las empresas y explotaciones unipersonales ubicadas en el país y domiciliadas en el mismo Sujetos pasivos Entidades y organismos del artículo 1 de la Ley 22016 del Impuesto Personas físicas y sucesiones indivisas, titulares de inmuebles rurales, en relación inmuebles Fideicomisos constituidos en el país excepto los Financieros F. C. I. cerrados constituidos en el país Establecimientos estables ubicados en el país (sucursales) Responsable sustituto: deberán actuar x establecimientos en arg de sujetos del ext. 17 Ganancia Mínima Presunta. Exenciones. Bienes situados en Tierra del Fuego según (L. 19640) Bienes afectados a la actividad promovida de sujetos alcanzados por el Régimen de inversiones para la actividad minera Bienes de sujetos exentos por el artículo 20 Ley de Ganancias d) cooperativas, e) instituciones religiosas f) fundaciones, y asociaciones (requisitos) g) entidades mutualistas m) asociaciones deportivas r) institucioes internacionales sin fines de lucro Bienes beneficiados por una exención del impuesto, subjetiva u objetiva, por leyes o convenios 18 internacionales aprobados 9 Ganancia Mínima Presunta. Exenciones (cont.) Acciones y demás participaciones en el capital de otras entidades sujetas a impuesto y los aportes irrevocables Bienes entregados por fiduciantes, sujetos pasivos del impuesto, a los fiduciarios de fideicomisos alcanzados por el impuesto Las cuotas parte de fondos comunes de inversión cerrados Los certificados de participación y títulos de deuda de fideicomisos financieros y las cuotas partes de fondos comunes de inversión en la proporción de las tenencias accionarias de los mismos Bienes de entidades del artículo 1 de la Ley 22016 cuando estén afectados a fines sociales o a actividades vinculadas al saneamiento del medio ambiente. Bienes del activo gravados cuando no superen los $ 200.000. 19 Ganancia Mínima Presunta. Bienes no computables Saldos pendientes de integración de los accionistas El valor de los bienes muebles amortizables de primer uso (excepto automóviles) en el ejercicio de adquisición y en el siguiente El valor de las inversiones en construcción de nuevos edificios o mejoras, en el ejercicio en que se realicen y en el siguiente El valor de los montos correspondientes a bienes que integran el fondo de riesgo en los casos en que los sujetos del gravamen sean sociedades de garantía recíproca (L. 24467). Tributa quien efectuó los aportes 20 10 Ganancia Mínima Presunta. Criterios de valuación. Bienes en el País. Inmuebles: Inmuebles adquiridos Valor de adquisición - amortización Inmuebles construidos Valor del terreno + costos de construcción - amortización Obras en construcción Valor del terreno + sumas invertidas - amortización Mejoras Valor de las Inversiones realizadas - amortización Nota: La amortización será del 2% anual sobre el valor del edificio s/ avalúo fiscal. Bienes muebles amortizables (Automotores, aeronaves, naves, yates y similares): Bienes adquiridos Bienes elaborados Bienes en elaboración Bienes de cambio Otros bienes: Valor de adquisición – amortizaciones Sumas invertidas – amortización Sumas invertidas De acuerdo a las normas del Impuesto a las Ganancias Adquiridos Valor de adquisición o de ingreso al Patrimonio Construidos Valor de construcción Nota: Cuando los bienes se adquieran, elaboren o construyan en períodos inflacionarios, los mismos deberán ser actualizados por inflación. 21 Bienes Personales. Criterios de valuación. Bienes en el País. Cuotas parte de FCI: Al último valor de cotización Costo de adquisición + intereses + actualizaciones + dif. de cambio Depósitos, Créditos y disponibilidades Capital + interés + actualización Depósitos, Créditos y dinero en Moneda extranjera: Cotizan en bolsa No cotizan en bolsa Depósitos, Créditos y disponibilidades en Moneda nacional: Ultimo valor de mercado o costo + intereses Títulos Públicos y demás Títulos Valores Certificados de Participación y Títulos de deuda: Cuotas parte de FCI Depósitos, Créditos y Dinero Tipo de cambio comprador de Banco Nación Participaciones en UTES, agrupamientos de colaboración empresaria, consorcios, asociaciones sin existencia legal: Deberá tenerse en cuenta la parte proindivisa que cada participe posea en los activos destinados a tal fin valuados según la ley del gravamen 22 11 Ganancia Mínima Presunta. Disposiciones generales. Entidades Financieras y Compañías de Seguros Considerarán como base imponible el 20% del Activo gravado Consignatarios de hacienda, Frutos y productos del país Considerarán como base imponible el 40% del Activo gravado 23 Ganancia Mínima Presunta. Pago a cuenta de Ganancias Tasa => 1%, sobre total del activo, siempre que supere la suma de $ 200.000 cuando existan bienes gravados en el exterior, $ 200.000 se incrementará en el importe en que resulte de aplicarle a la misma el % que represente el activo gravado en el exterior. Se podrá utilizar como pago Impuesto a las Ganancias => a cuenta del Impuesto a la Ganancia Mínima Presunta Impuesto Teórico: Sujetos de IGMP, no sujetos de Ganancias, Computan el 35% de sumas atribuibles a los partícipes 24 12 Ganancia Mínima Presunta. Pagos a cuenta Si de computo anterior hubiera un excedente no absorvido, no se generan saldos a favor. Es decir PAGO GANANCIAS SIEMPRE. Si Ganancias es menor que IGMP, El excedente no absorvido de IGMP, se computará contra IG, dentro de los 10 ejercicios siguientes. Computo de pago a cuenta por impuestos análogos abonados en el exterior, sobre bienes situados en el exterior. Aplicación supletoria de LIG Anticipos: 11 anticipos sobre determinación del ejercicio anterior 25 Fallo de la Corte Suprema – Inconstitucionalidad de IGMP Hermitage S.A. CSJN 15/6/2010 Coincidencia de legisladores en que con este tributo se trataba de captar capacidad contributiva de una renta mínima. Que el legislador presumía en términos absolutos, con abstracción de que esa renta efectivamente se haya generado, y sin aceptar prueba en contrario. 26 26 13 Fallo de la Corte Se estable una presunción única para todos los sujetos Sin dar fundadas razones para impedir la prueba que admita que no se llega a tal presunción. Inequidad frente a comprobación fehaciente de no obtener la ganancia presunta. Hermitage había probado que no había obtenido ganancias. 27 27 28 28 Sujetos afectados x IGMP Empresas concursadas o en proceso de quiebra Empresas sin actividad Fundaciones, Asociaciones civiles con pérdidas recurrentes Sujetos que NO TIENEN GANANCIAS Fideicomisos de Garantía Dictámenes del fisco 17/04 y 65/05 + DNI Fideicomisos de construcción al costo No realizan actividad económica 14