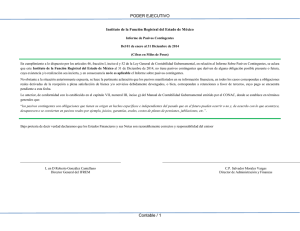

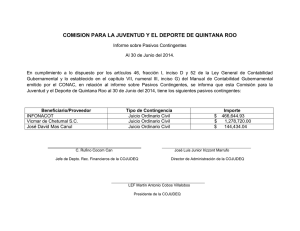

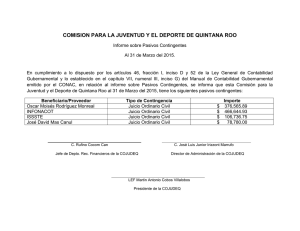

Informe de Pasivos Contingentes

Anuncio