El nuevo régimen especial de grupos de entidades en el IVA

Anuncio

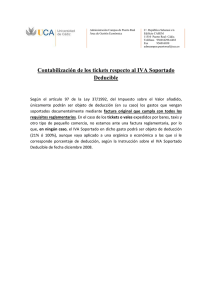

A Efectos Legales Sección elaborada por Garrigues El nuevo régimen especial de grupos de entidades en el IVA 64 Estrategia Financiera Nº 234 • Diciembre 2006 www.estrategiafinanciera.es La modificación en la normativa del IVA promulgada por la nueva Ley de Medidas para la Prevención del Fraude Fiscal, busca eliminar el, hasta ahora, carácter decisorio del IVA a la hora de establecer qué sociedad o con qué medios debían prestarse servicios o realizarse operaciones en un grupo empresarial para beneficio del resto de sociedades. A partir de enero de 2008 comprobaremos si se alcanza la meta , Carlos Gómez Barrero Socio del Grupo de IVA de Garrigues a reciente aprobación de la Ley de Medidas para la Prevención del Fraude Fiscal ha traído consigo dos importantes modificaciones en la normativa del Impuesto sobre el Valor Añadido. La primera de ellas se refiere a las nuevas reglas para determinar la base imponible en las operaciones entre personas o entidades vinculadas, a la que nos referiremos brevemente puesto que guarda una relación muy directa con la segunda de las modificaciones, consistente en la creación de un nuevo régimen especial en el impuesto por el que pueden optar los grupos de entidades. L REGLAS DE VINCULACIÓN EN EL IVA La primera de las modificaciones, derivada de la reciente aprobación de una Directiva comunitaria, se refiere a la regla especial de determinación de la base imponible de las operaciones entre personas o entidades vinculadas, que pasa de determinarse en función del coste de los bienes entregados o de los servicios prestados a calcularse sobre el valor de mercado de las citadas prestaciones. Esta regla, sin embargo, restringe su aplicación a tres supuestos concretos: • Cuando el precio pactado sea inferior al de mercado y el destinatario no tenga derecho a recuperar la totalidad del IVA soportado. RÉGIMEN DE GRUPOS DE ENTIDADES La modificación que, a nuestro juicio, reviste una mayor trascendencia viene referida a la introducción de un régimen especial para las operaciones que se realicen en el marco de un «Grupo de entidades». La primera iniciativa para la introducción de este novedoso régimen de Grupos de entidades es fruto de las enmiendas al Proyecto de Ley presentadas en el Congreso por el Grupo Parlamentario Catalán. El texto que promovía el citado Grupo Parlamentario se asimilaba a los regímenes de Grupos de IVA que, al amparo de lo dispuesto en la normativa comunitaria del impuesto, se contienen en otras legislaciones de Estados miembros de la UE que, en esencia, no toman en consideración a los efectos del impuesto las operaciones realizadas entre las compañías pertenecientes al Grupo, régimen que se completaba con un cálculo conjunto de las deducciones y de las cuotas a ingresar o compensar. Como se verá, el texto final se separa de esta configuración, fruto del debate parlamentario y, si bien los objetivos del régimen se mantienen, la técnica utilizada es diferente. Ficha Técnica AUTOR: Gómez Barrero, Carlos nuevo régimen especial de grupos de entidades en el IVA FUENTE: Estrategia Financiera, nº 234. Diciembre 2006 LOCALIZADOR: 114 / 2006 RESUMEN: La principal modificación que introduce la Ley de Medidas de Prevención del Fraude Fiscal en el Impuesto sobre el Valor Añadido es la incorporación de un nuevo régimen especial opcional, aplicable a los Grupos de entidades, que persigue obtener la máxima neutralidad en el modo en el que éstos organicen las funciones y operaciones entre las entidades que lo conforman. En el presente artículo se trata de analizar ese cambio, junto con las nuevas reglas establecidas para determinar la base imponible en las operaciones entre personas o entidades vinculadas. D ESCRIPTORES : A efectos legales, Ley de Medidas para la Prevención del Fraude Fiscal, IVA (Impuesto sobre el Valor Añadido), régimen de Grupos de entidades, costes financieros. TÍTULO: El • Cuando quien realice la operación deba aplicar la regla de prorrata y se pacte un precio inferior al de mercado en una operación que no otorgue derecho a deducción. • Cuando quien realice la operación deba aplicar la regla de prorrata y se pacte un precio superior al de mercado en una operación que otorgue derecho a deducción. En otras palabras, la regla de valoración a mercado entra en juego cuando de la acordada entre las partes se derive una potencial menor recaudación efectiva para la Hacienda Pública. w Nº 234 • Diciembre 2006 Estrategia Financiera 65 A Efectos Legales w FINALIDAD DEL RÉGIMEN ESPECIAL El objetivo en torno al cual gira el régimen especial es doble. Por un lado, para los grupos cuyos miembros están plenamente sujetos al impuesto y que tienen derecho a la deducción total de las cuotas que soportan, el régimen persigue reducir o eliminar los costes financieros que se derivan de la existencia de sociedades con saldos de IVA a devolver o compensar y sociedades que deben ingresar el impuesto, permitiendo la compensación inmediata mediante una declaración agregada. Por otro, para el caso de grupos con entidades total o parcialmente exentas y que, por tanto, no recuperan la totalidad del IVA que soportan, el régimen persigue buscar la máxima neutralidad del impuesto a la hora de tomar decisiones en el seno del Grupo en torno a las funciones que debe asumir cada sociedad y la localización de los medios para llevarlas a cabo. La regla de valoración de mercado se usa cuando, de la acordada entre las partes, se derive una potencial menor recaudación efectiva para la Hacienda Pública En otras palabras, se persigue que el IVA no sea un elemento de decisión a la hora de establecer en un grupo empresarial qué sociedad o con qué medios deben prestarse servicios o realizarse operaciones en beneficio del resto de sociedades. Un sencillo ejemplo puede contribuir a ilustrar este objetivo: si una sociedad parcialmente exenta realiza con medios propios sus desarrollos y aplicaciones informáticas, soportaría IVA (en parte no deducible) únicamente por la adquisición de los equipos necesarios para llevar a cabo tal función. Sin embargo, si subcontratase estas funciones con un tercero vinculado, éste repercutiría IVA sobre el coste de estos equipos, más los costes de personal y, teniendo en cuenta las nuevas reglas de vinculación, con un margen de mercado, incrementándose en consecuencia los costes por IVA no deducible como resultado de esta subcontratación. El régimen persigue eliminar estas distorsiones, de forma que, como veremos en su descripción, el coste de IVA en el Grupo sea idéntico en uno y otro caso, siempre que ambas sociedades, prestadora y destinataria, apliquen el régimen especial. 66 Estrategia Financiera ENTIDADES QUE PUEDEN ACOGERSE AL RÉGIMEN La primera característica del régimen es que no está en modo alguno vinculado con la aplicación del régimen de consolidación en el Impuesto sobre Sociedades, del que es completamente independiente. Se trata, eso sí, de un régimen optativo cuyo fundamento normativo, como se ha indicado, debe encontrarse en la posibilidad que establece la Directiva comunitaria del impuesto de tratar como un solo sujeto pasivo a entidades que presentan un grado de vinculación suficiente. Esta «vinculación suficiente» se define en la norma como la existente entre una entidad dominante y las entidades en las que ésta participe directa o indirectamente en, al menos, un 50 por 100 del capital social. Ahora bien, la opción por la inclusión en el régimen especial es individual, por lo que no todas las entidades del Grupo deben integrarse en él, lo que otorga al régimen especial una gran flexibilidad en cuanto a su configuración. Por otro lado, se establece la necesidad de que las sedes o establecimientos permanentes de las entidades que se incluyan en el Grupo radiquen en el territorio de aplicación del impuesto. Esto no quiere decir, en nuestra opinión, que si una de las entidades dispone de establecimientos permanentes fuera del citado territorio no pueda aplicar el régimen, como prueba el hecho de que un establecimiento permanente puede ser entidad dominante. Esta redacción indica que sólo se podrán acoger al régimen los establecimientos radicados en territorio peninsular o Islas Baleares, debiendo aplicarse las reglas generales del impuesto a las operaciones del Grupo con los establecimientos de que sus miembros dispongan en otros territorios. CONTENIDO DEL RÉGIMEN ESPECIAL El régimen se configura en una doble vertiente: como una mera consolidación o agregación de cuotas y, opcionalmente, con un régimen especial de base imponible, deducciones y renuncia a las exenciones. a) Agregación de cuotas. En su versión más sencilla, el régimen consiste simplemente en la posibilidad de agregar las declaraciones individuales de las sociedades del Grupo que se acojan a él, de forma que los saldos a compensar o devolver de unas sociedades puedan compensarse de forma inmediata con los saldos a ingresar de las restantes, reduciéndose o eliminándose los costes financieros que pueden derivarse de una acreditación de saldos frente a la Hacienda Pública cuya devolución, con carácter general, no puede solicitarse sino a través de la última declaración-liquidación del año. Esta opción implica que todas las sociedades que se acojan deben presentar declaraciones mensuales e impide la aplicación del mecanismo de devoluciones «aceleradas» Nº 234 • Diciembre 2006 www.estrategiafinanciera.es previsto para exportadores y otros operadores económicos (artículos 115. Dos y 116 de la Ley del Impuesto). En el régimen especial, aunque el ejercicio del derecho a la deducción es individual, los saldos a compensar se trasladan al grupo y ya no pueden ser utilizados por la sociedad que los generó, incluso en el caso de que ésta dejase de aplicar el régimen especial. Únicamente en el caso de que el régimen deje de aplicarse en la totalidad de las entidades, se distribuirán los saldos pendientes de compensación en función del volumen de operaciones de cada una de las sociedades que lo integraban, lo que obligará, llegado el caso, a establecer mecanismos de compensación o remuneración de los saldos aportados por cada sociedad al grupo durante su vigencia. b) Régimen optativo de base imponible y deducciones. Como hemos anticipado, el régimen puede no limitarse a una mera “consolidación” de cuotas. Las entidades que lo conformen pueden además optar por aplicar un método específico de determinación de la base imponible, deducciones y renuncia a las exenciones en las operaciones intragrupo. En relación con la base imponible, ésta pasará a determinarse por el importe de los costes que, directa o indirectamente, total o parcialmente, se hayan utilizado en la prestación de las operaciones a entidades del Grupo, siempre que por ellos se haya soportado efectivamente el impuesto. Evidentemente, la normativa del impuesto no puede regular el precio o contraprestación que hayan de satisfacer unas sociedades a otras, pero dicho precio no será normalmente coincidente con la base imponible por la que se haya de repercutir el impuesto. Los costes por los que no se haya soportado el Impuesto (en virtud de operaciones exentas, los costes de personal o el margen, por ejemplo) no deberán ser tenidos en cuenta a la hora de determinar la base imponible por la que se repercuta el impuesto. Continuando con el ejemplo ya apuntado de los servicios informáticos, supongamos que una sociedad del Grupo presta este tipo de servicios a su dominante (como único cliente) y que sus costes e ingresos son los que se observan en la Tabla 1. Según se aprecia en el régimen general, la sociedad factura 6.000 a su dominante, más el Impuesto sobre el Valor Añadido (960). En el régimen especial, esta facturación de 6.000 tendría una base imponible, a los solos efectos de la repercusión del impuesto, de 1.500 (correspondiente a los gastos generales y a los equipos adquiridos, por los que se ha soportado IVA), de forma que únicamente repercutiría una cuota de 240. En el caso extremo de que la entidad destinataria no tenga derecho a deducir el impuesto que soporta, el ahorro es patente con el régimen especial (720 en el ejemplo), pero como señalábamos, este ahorro no es sino el reflejo de la neu- Tabla 1. Costes de ingresos por servicios al dominante Gastos 1.000 3.500 500 300 Equipos Personal Gastos generales Gastos financieros Ingresos Facturación a la dominante 6.000 (Margen de beneficio 700) tralidad del impuesto en el sentido de que no se impida a la dominante la posibilidad de constituir una filial para la prestación de servicios informáticos si esto resulta más eficiente desde el punto de vista empresarial, por cuestiones de imposición indirecta. En efecto, el coste de IVA que va a soportar la dominante es exactamente el mismo que soportaría si decidiese desarrollar la actividad de servicios informáticos con sus propios medios: el correspondiente a los equipos adquiridos y a los demás costes con IVA necesarios para la prestación. Éste, y no otro, es el objetivo del régimen y, desde esta perspectiva, su introducción ha supuesto un avance muy relevante en la legislación española. Mención específica merece la determinación de la base imponible cuando entre los bienes por los que efectivamente se ha soportado el impuesto se encuentren bienes de inversión. Su traslación al destinatario debe realizarse íntegramente durante el período de regularización de las deducciones (diez años para bienes inmuebles y cinco para bienes muebles). En principio, parece que esta imputación del coste de los bienes de inversión debe hacerse proporcionalmente, pero la norma guarda silencio en este punto, por lo que no parece que, en casos en los que estuviese debidamente justificado, se impida adoptar un método diferente. w Nº 234 • Diciembre 2006 Estrategia Financiera 67 A Efectos Legales w La norma, carente de disposiciones transitorias, únicamente puede referirse respecto de bienes de inversión afectos a la actividad antes de la aplicación del régimen de grupos, a la imputación del coste “pendiente de regularizar” a la fecha de la opción por el régimen (es decir, en estos casos debe trasladarse el coste correspondiente a los años que queden para completar el período de regularización y no la totalidad del coste del bien). Es destacable que, a efectos del cómputo de las operaciones intragrupo en la prorrata general o para la determinación del volumen de operaciones, el montante de las operaciones se determina en función de las reglas contenidas en relación con la base imponible en las disposiciones de general aplicación en el impuesto (artículos 78 y 79), con independencia del importe por el que se haya repercutido IVA. El tratamiento de las operaciones intragrupo se completa con el establecimiento de una facultad de renuncia a las exenciones contenidas en el apartado Uno del artículo 20 de la Ley del Impuesto (exenciones en operaciones interiores), pendiente, en cuanto a los límites, requisitos y condiciones para su ejercicio, de un ulterior desarrollo reglamentario. La renuncia, que deseablemente se debería configurar “operación a operación”, de forma que para cada transacción exenta se pueda decidir la aplicación o no del impuesto a efecto de dotar al régimen de la mayor flexibilidad posible, determinará que a las operaciones exentas intragrupo se les apliquen las reglas de base imponible expuestas y se traslade al destinatario la cuota correspondiente a los costes con IVA utilizados en su realización. En lo que al régimen de deducciones concierne, la norma crea un sector diferenciado de la actividad empresarial en el que se deben incluir las cuotas que se afecten, directa o indirectamente, total o parcialmente, a la realización de las operaciones al amparo del régimen. En esta imputación es donde radica la principal novedad puesto que, hasta la fecha, la imputación a uno u otro sector de actividad debía hacerse en función de que la cuota soportada (en su importe íntegro) se afectase a uno de ellos en particular. La afectación parcial a ambos sectores determinaba su inclusión, como «input» común, en la prorrata general del conjunto de las actividades. El régimen especial, sin embargo, permite esta afectación parcial de una cuota, en la medida y proporción (aunque la norma nada explicita a este respecto) en que se utilice en la realización de prestaciones intragrupo. El “resto” de la cuota, la parte no afecta, seguirá las reglas de deducción que le correspondan, como si se tratase de una cuota soportada por una prestación diferente. A título de ejemplo, si una sociedad que calcula sus deducciones en sectores diferenciados de la actividad empresarial, soporta IVA por un gasto no imputable de forma específica a ninguna de sus actividades en concreto, debía deducirlo en función de su prorrata general. En el nuevo régimen, si existiese una afectación parcial de este servicio a la prestación de operaciones sujetas y no exentas a entidades pertenecientes al Grupo, en aplicación del régimen especial, el IVA soportado pasaría a ser íntegramente deducible en la proporción en la que se afecte a tales prestaciones y sólo la cuota restante –la parte de cuota no imputable a este sector diferenciado, se deduciría de acuerdo con la prorrata general. Si combinamos esta posibilidad con la facultad de renunciar a las exenciones, pueden generarse ahorros en la deducción del Impuesto en el conjunto de las entidades del Grupo, siempre y cuando la destinataria de los servicios intragrupo tenga derecho a deducción de las cuotas que soporte en cuantía suficiente. La regla de valoración de mercado se usa cuando, de la acordada entre las partes, se derive una potencial menor recaudación efectiva para la Hacienda Pública 68 Estrategia Financiera OBLIGACIONES ESPECÍFICAS Como es lógico, el régimen se completa con el establecimiento de obligaciones específicas para el Grupo (en el caso de que se opte por la aplicación del régimen de determinación de la base imponible) que recaen sobre la entidad dominante y cuyo incumplimiento lleva aparejado un severo régimen sancionador. Entre ellas es sin duda destacable la de llevanza de un «sistema de información analítica» que permita conocer la imputación de las cuotas soportadas a la realización de operaciones con las sociedades del Grupo hasta su aplicación final fuera del grupo, para la adecuada comprobación de las deducciones efectuadas en el sector diferenciado de la actividad y la determinación de la base imponible correspondiente a cada operación. Asimismo, debe llevarse una «memoria justificativa» de los criterios de imputación utilizados. ENTRADA EN VIGOR Este nuevo régimen de grupos de entidades entrará en vigor el 1 de enero de 2008, dando así un plazo suficiente para su desarrollo por vía reglamentaria, previsto en la propia norma, lo que permite abordar de forma inmediata una primera valoración de la conveniencia de su aplicación y, llegado el caso, en particular en los grupos con entidades exentas, disponer de un margen de tiempo suficiente para la posterior adaptación de los procedimientos y sistemas necesarios para su adecuada gestión. 9 Nº 234 • Diciembre 2006