el mercado de la cebada en el mundo

Anuncio

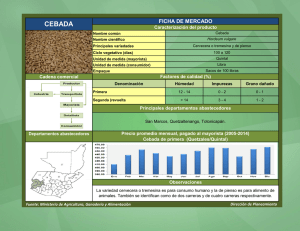

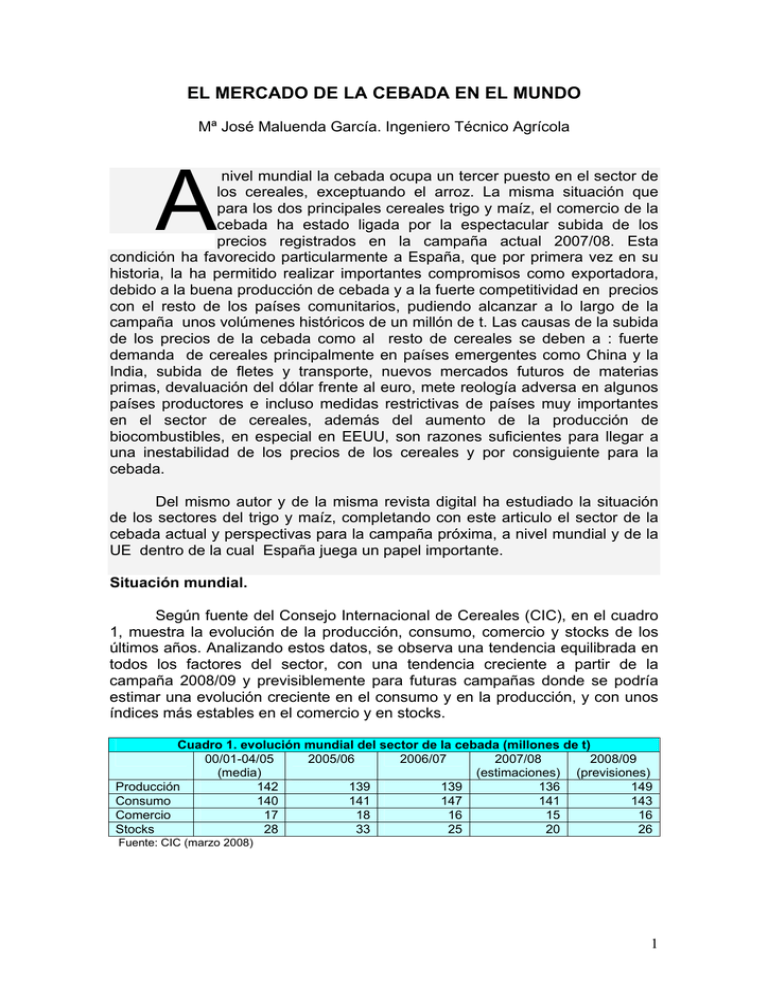

EL MERCADO DE LA CEBADA EN EL MUNDO Mª José Maluenda García. Ingeniero Técnico Agrícola A nivel mundial la cebada ocupa un tercer puesto en el sector de los cereales, exceptuando el arroz. La misma situación que para los dos principales cereales trigo y maíz, el comercio de la cebada ha estado ligada por la espectacular subida de los precios registrados en la campaña actual 2007/08. Esta condición ha favorecido particularmente a España, que por primera vez en su historia, la ha permitido realizar importantes compromisos como exportadora, debido a la buena producción de cebada y a la fuerte competitividad en precios con el resto de los países comunitarios, pudiendo alcanzar a lo largo de la campaña unos volúmenes históricos de un millón de t. Las causas de la subida de los precios de la cebada como al resto de cereales se deben a : fuerte demanda de cereales principalmente en países emergentes como China y la India, subida de fletes y transporte, nuevos mercados futuros de materias primas, devaluación del dólar frente al euro, mete reología adversa en algunos países productores e incluso medidas restrictivas de países muy importantes en el sector de cereales, además del aumento de la producción de biocombustibles, en especial en EEUU, son razones suficientes para llegar a una inestabilidad de los precios de los cereales y por consiguiente para la cebada. Del mismo autor y de la misma revista digital ha estudiado la situación de los sectores del trigo y maíz, completando con este articulo el sector de la cebada actual y perspectivas para la campaña próxima, a nivel mundial y de la UE dentro de la cual España juega un papel importante. Situación mundial. Según fuente del Consejo Internacional de Cereales (CIC), en el cuadro 1, muestra la evolución de la producción, consumo, comercio y stocks de los últimos años. Analizando estos datos, se observa una tendencia equilibrada en todos los factores del sector, con una tendencia creciente a partir de la campaña 2008/09 y previsiblemente para futuras campañas donde se podría estimar una evolución creciente en el consumo y en la producción, y con unos índices más estables en el comercio y en stocks. Cuadro 1. evolución mundial del sector de la cebada (millones de t) 00/01-04/05 2005/06 2006/07 2007/08 2008/09 (media) (estimaciones) (previsiones) Producción 142 139 139 136 149 Consumo 140 141 147 141 143 Comercio 17 18 16 15 16 Stocks 28 33 25 20 26 Fuente: CIC (marzo 2008) 1 Producción La producción de cebada en la campaña actual 2007/08 se estima en 136 millones de t, lo que representa 3 millones de t menos que la campaña anterior, debido a la reducción de las cosechas de Rusia, Ucrania, Turquía y Marruecos principalmente. Por otro lado, los precios muy altos de todos los cereales, ha motivado a incrementar la superficie de siembra para todos los cereales, representado en el caso de la cebada un incremento del 4 %, para 2008/09 de 65,9 millones de ha, con respecto a las 57,6 millones de ha de la pasada actual, que contando con unas condiciones favorables metereologicas podrían llegar a una producción de 149 millones de t; es decir, 13 millones de t más que la campaña anterior. El aumento más notable de la producción se centraría en la UE, Rusia, Ucrania y Australia, mientras que la producción podría descender fuertemente en Canadá y siendo estable en EEUU. En el cuadro 2, se observa los principales países productores de cebada en el mundo en los cuatro últimos años. Cuadro 2. Producción de cebada por países. Campañas 2005/06 a 2008/09 (millones de t) 2005/06 2006/07 2007/08 2008/09 (estimaciones) (previsiones) UE 54,9 56,1 57,7 61,9 Rusia 15,8 18,2 15,6 18,0 Canadá 12,5 9,6 11,0 10,5 Australia 9,6 4,2 5,9 9,2 Ucrania 9,0 11,3 6,7 9,2 EEUU 4,6 3,9 4,6 4,8 China 3,4 3,6 3,6 3,7 Kazajstán 2,1 2,3 2,5 2,5 Marruecos 1,1 2,5 0,8 1,5 Argentina 1,3 1,2 1,1 1,1 Otros 25,3 25,6 26,0 26,2 Total 139,0 138,5 135,5 148,6 Fuente: CIC (marzo 2008) La producción mundial de cebada prevista para la campaña 2008/09 podría incrementarse en un 10%, pudiendo alcanzar a 149 millones de t, una de las elevadas de los últimos años. La UE ocupa el primer lugar como productor de cebada con el 46,1%, seguida con diferencia de Rusia, Canadá, Australia y Ucrania representando en su conjunto el 73% de la producción mundial de cebada. En la UE prácticamente ya finalizada la siembra, la superficie total destinada a cebada podría haberse incrementado en un 5,8%, llegando a una superficie de siembra para 2008/09 de 14,5 millones de ha. Contando con unas condiciones metereológicas favorables la producción de cebada comunitaria podría llegar a 61,9 millones de t. La producción de cebada en Rusia también podría incrementarse en un 15% hasta alcanzar a 18 millones de t, producción considerada como excelente debido por una parte, al incremento de la superficie de siembra y por otra a la mejora de los rendimientos obtenidos. Igualmente y por las mismas causas, la producción en Ucrania pasaría de 6,7 a 9,2 millones de t. Por el contrario, se espera un descenso de la siembra de cebada en Canadá en un 14%, en sustitución de la superficie para trigo y de soja; mientras que en EEUU prácticamente la producción sólo se recuperaría 2 en un 0,2%, debido a la sequía persistente en las zonas de producción de cereales en EEUU, que ha hecho que los agricultores hayan optado por sembrar soja en detrimento de otros cereales en general y en especial del maíz. Igualmente y tras las sequías en 2007/08 en Australia y Marruecos y contando esta campaña con una mejoría climatológica más favorable, podría obtenerse unas producciones normales tradicionales. En la gráfica 1, se observa la evolución de la producción de cebada en los 10 últimos años Gráfica 1 Consumo Se estima que en la campaña 2007/08, el consumo de cebada pueda alcanzar 140,4 millones de t, frente a 146,6 millones de t de la campaña pasada. Esta disminución en el consumo de 6,2 millones de t, puede deberse principalmente, al bajo consumo de cebada pienso estimado en 96 millones con respecto a 102,4 millones de t de la campaña pasada, como consecuencia de los precios altos de la cebada, que ha hecho que el consumo de cebada se haya sustituido por el uso de otros cereales o de oleaginosas como las harinas de soja de alto contenido proteico. El consumo de cebada para consumo humano, o para la producción industrial, permanecen estables con una tendencia al alza para la campaña 2008/09, principalmente para la producción de bioetanol. En el cuadro 3, se indica la evolución del consumo pienso, alimentación humana e industrial en los cuatro últimos años. Cuadro 3. Consumo de cebada. Campañas 2005/06 a 2008/09 (millones de t) 2005/06 2006/07 2007/08 2008/09 (estimaciones) (previsiones) Pienso 95,8 102,4 96,0 100,4 Industrial 26,5 24,1 27,5 28,1 Humano 7,8 7,7 7,8 7,7 Total 141,4 146,6 140,4 145,9 Fuente: CIC (marzo 2008) 3 El consumo de cebada para pienso representa las 2/3 partes del consumo total, estimado en 96 millones de t en la campaña actual con perspectivas crecientes para 2008/09 hasta llegar 100,4 millones de t, esta diferencia de 4,4 millones de t, se corresponde al aumento global del consumo de cebada mundial, manteniéndose prácticamente estables el consumo humano e industrial. En la UE principal consumidor de cebada pienso, se ha incrementado en un 5% llegando a totalizar 41,0 millones de t; mientras que, en Canadá podría resultar algo inferior a campaña pasada estimada en 8 millones de t. También podría incrementarse el consumo en la Comunidad de Estados Independientes (CEI), así como en Australia una vez recuperada los valores normales de producción tras la sequía de la campaña pasada. El consumo de cebada para uso industrial (principalmente cerveza) podría incrementarse por octavo año consecutivo para situarse en 28,1 millones de t, frente a 27,5 millones de la campaña actual, igualmente podría incrementarse en un 5 % el consumo de cebada para la obtención de bioetanol, que se eleva a 1,6 millones de t. Por el contrario, el consumo de cebada para la alimentación humana, podría bajar ligeramente debido a los cambios en la dieta alimentaría de algunos países en vías de desarrollo, que por su mejor nivel de renta permite incluir en su alimentación otros productos como carnes y leche principalmente. En la grafica 2, figura el consumo de maíz, trigo y cebada para pienso y en la grafica 3 el consumo para uso industrial en las cinco últimos campañas y estimaciones para las cinco próximas. Grafica 2 Grafica 3 4 Comercio El comercio mundial de cebada se estima en 14,6 millones de t, cifra inferior en 0,9 millones de t con respecto a la campaña pasada y la más baja de la última década. El fuerte recorte de las exportaciones, se ha debido a la espectacular subida de los precios de los cereales y por tanto en la cebada, en sustitución de las exportaciones de maíz y sorgo principalmente. En el Próximo Oriente, se llegaron a importar 7,9 millones de t, frente a 8,8 millones de t de la campaña precedente, siendo Arabía Saudita primer país comprador de cebada, que redujo su compra en un 10% llegando a importar sólo 6 millones de t. y probablemente reducirá más sus importaciones, al aprobar recientemente un nuevo programa de subvenciones estatales para los piensos a los que incluiría harina de soja y maíz, por lo que se reducirán las compras de cebada a favor de estos últimos productos subvencionables. Igualmente se prevé un descenso modesto de las compras por parte de algunos países de Lejano Oriente Asiático, mientras que en Japón y China principales compradores podrían mantenerse estables, en torno a 1,4 millones de t. Por otra parte, se predice un ligero incremento de los envíos al Norte de África por la rápida expansión de las explotaciones de aves de 1,8 millones con respecto a 1,5 millones de t de 2006/07, debido a las compras de Marruecos que han compensado el descenso de Libia y Túnez. Las exportaciones de cebada de la UE se estiman en 4,7 millones de t, que representan un aumento de 1,3 millones de t con respecto a la campaña anterior; mientras que en Rusia las exportaciones permanecen estables de 1,5 millones de t, mientras que las exportaciones por Ucrania podrían alcanzar a 1,6 millones de t frente a 5,1 millones de t de la campaña anterior. Las previsiones del comercio mundial para 2008/09 podrían llegar a 16 millones de t, cifra que puede considerarse como media de los últimos 5 años, este incremento predecible respecto a 2007/08, se debería al incremento de la cebada cervecera demandada por China y sobre todo al incremento de la demanda de cebada pienso, estimadas actualmente en 11,8 millones de t. Arabia Saudita podría aumentar casi un millón de t, para alcanzar los 6,9 millones de t procedentes sobre todo de los países del Mar Negro, mientras que, podrían descender en 0,4 millones de t en los países del Norte de África si se llega a obtener buenas cosechas en Marruecos, que descenderían en este país africano de 0,9 millones de t en 2007/08 a 0,5 millones de t en 2008/09. En el cuadro 4 se indica el comercio por países de la cebada en los cuatro últimos años. Cuadro 4. Importaciones y exportaciones de cebada. Campañas 2005/06 a 2008/09 (millones de t) Importaciones 2005/06 2006/07 2007/08 2008/09 (estimaciones) (previsiones) 0,4 0,7 0,4 0,5 Europa UE 0,2 0,4 0,2 0,3 0,3 0,4 0,3 0,3 CIS 5 N y C America Sud America Próximo Oriente Arabia Saudita Lejano Oriente China Japón Africa Marruecos TOTAL MUNDO Exportaciones Australia Canadá UE EEUU Rusia Ucrania Otros TOTAL MUNDO 0,2 0,4 10,7 7,1 3,8 2,2 1,4 1,5 0,5 17,5 2005/06 0,4 0,6 8,8 6,6 3,0 1,4 1,4 1,5 0,4 15,6 2006/07 2,4 1,2 3,4 0,4 1,5 5,1 0,6 0,6 7,9 6,0 2,9 1,4 1,4 1,8 0,9 14,6 2007/08 (estimaciones) 2,5 2,3 4,7 0,6 1,5 1,6 0,5 0,6 9,3 6,9 3,4 1,8 1,4 1,4 0,5 16,1 2008/09 (previsiones) 3,8 2,0 3,6 0,5 1,5 3,6 4,7 2,2 3,2 0,6 1,7 4,0 1,1 17,5 1,5 15,6 1,2 14,6 1,2 16,1 Fuente: CIC (marzo 2008) En las gráficas 4, 5 y 6 representan la evolución de las importaciones y exportaciones en los últimos 10 años. Grafica 4 Grafica 5 6 Grafica 6 Stocks Las existencias mundiales de cebada al cierre de la campaña 2007/08 descenderían en un 20% para llegar a 20,2 millones de t. Los stocks de los cinco principales exportadores de cebada (Australia, Canadá, UE, Rusia, Ucrania y EEUU) tendrían unas existencias de 12,0 millones de t, siendo de 14,6 millones de t en la campaña pasada, de los cuales 4,6 millones de t corresponden a la UE. Las previsiones para 2008/09 y teniendo en cuenta el incremento de la producción, podrían elevarse a 26 millones de t, siendo no obstante, una cifra inferior a la media de los últimos cinco años. En la UE, estos valores podrían llegar a 7,7 millones, lo que supone un incremento del 54%, siendo las previsiones en Australia de un 60%. En la grafica 7, muestra los stocks en los últimos años, donde se aprecia un descenso acusado en la campaña actual. Grafica 7 7 Precios Los precios internacionales de la cebada para pienso registraron en mayo de 2008 un descenso generalizado, situándose los precios de la cebada pienso en la UE (Rouen) en 172 €, mientras que los precios de exportación disminuyeron ligeramente alcanzando a 286 $ precio FOB. Esta caída de los precios en mayo se debe a las previsiones de buenas cosechas previstas para 2008/09 y también por la caída de los precios del trigo. La eliminación de las restricciones a la exportación en Ucrania, apenas ha tenido incidencia en el mercado por ser cantidades muy limitadas de este país, al igual que en Canadá donde los futuros de cebada pienso en Winnipeg, registraron pérdidas modestas. Los precios en Australia tampoco registraron muchos cambios, siendo de 292 $ australianos los precios de importación y de 310 $ estadounidenses los de exportación, los precios tienden igualmente a descender en previsión de una abundante cosecha mundial. Para la cebada cervecera igualmente los precios están descendiendo a la espera de una buena cosecha. En la grafica 8 se observa la evolución de los precios de la cebada pienso en Australia y la UE, en los últimos doce meses. Grafica 8 Situación en la UE El aumento de la superficie de siembra de 0,5 millones de ha, podrían suponer en condiciones metereológicas favorables una producción superior de 60 millones de t. En la campaña actual, España ocupa un primer lugar en cuanto a la producción (en una superficie de siembra casi el doble) de los principales productores de cebada comunitarios Francia y Alemania. Para la campaña 2008/09 y una vez recuperada las previsiones de producción por las precipitaciones de lluvia de primavera en España, se podría llegar a los mismos 8 volúmenes de producción actuales de unos 11 millones de t, valores similares a los Francia y Alemania respectivamente. Con estas previsiones, tendremos que esperar el ritmo de precio y la evolución en el comercio, no tan sólo para la cebada sino par el conjunto de los cereales, aunque en principio y por el incremento generalizado de las producciones los precios aunque altos podrían estabilizarse. En el cuadro 5, queda reflejado la evolución del sector de la cebada en la UE en los cuatro últimos años. Cuadro 5. El mercado de la cebada en la UE. Campañas 2005/06 a 2008/09 (millones de t) 2005/06 2006/07 2007/08 2008/09 (estimaciones) (previsiones) Stocks iniciales 10,7 9,0 5,5 5,0 Producción 54,9 56,1 58,0 60,8 Importaciones 0,2 0,4 0,2 0,3 Disponibilidades 65,8 65,5 63,6 66,1 Consumo 50,5 53,9 51,2 52,0 Pienso 37,5 41,0 38,1 38,5 Industrial 8,6 9,0 9,4 9,6 Humano 0,6 0,6 0,6 0,7 Exportaciones 6,3 6,2 7,5 6,4 Stocks finales 9,0 5,5 5,0 7,7 Fuente: CIC (marzo 2008) Conclusiones En la campaña actual, la cebada como el resto de los cereales se ha visto afectada por una espectacular subida de los precios, debido principalmente a una creciente demanda del consumo, lo que ha conducido al final de la misma a una reducción máxima de los stocks y posteriormente a un incremento en la superficie de siembra para la próxima campaña 2008/09. Las estimaciones de consumo podrían todavía incrementarse, en detrimento del maíz protagonista indiscutible en la campaña actual, por lo que los precios aunque también altos podrían mantenerse estables. Es pronto para augurar el mercado mundial para la próxima campaña a punto de iniciarse, pero en principio podemos contar con buenas previsiones de cosecha mundiales, que podrían estabilizar el mercado de la cebada a sus niveles históricos. Es fundamental contar con unas condiciones favorables climatológicas en las zonas productoras de EEUU, Australia, Sudamérica y Europa, clave para definir los precios de los cereales para la campaña 2008/09. En mi opinión la UE, podría exportar mayor cantidad de cebada que la campaña actual, ya que aunque el consumo interno tiende a incrementarse, también podría favorecer al comercio exterior por el incremento de la producción prevista. En España también podría elevarse el flujo de exportación para la siguiente campaña, tras recuperar las perspectivas de buena cosecha después las lluvias primaverales y en consecuencia podría igualmente competir en precios, con el permiso de nuestros socios comunitarios principalmente Francia y de los países del Mar Negro que en esta campaña han recuperado su capacidad exportadora con precios muy competitivos en los mercados de Oriente Medio y Norte de África. 9