- Ninguna Categoria

to get the file

Anuncio

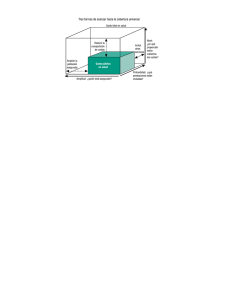

Grado en Derecho Derecho Mercantil III Lección 8. Contratos de seguro Profesora Titular de Derecho Mercantil Universidad Politécnica de Cartagena [email protected] Obra colectiva “Derecho Mercantil III en Red” Realizada al amparo de la “Convocatoria de ayudas para el Diseño de material didáctico digital para el curso 2013/2014” SUMARIO I. El contrato de seguro 1. Introducción 2. Concepto 3. Clasificación 4. Caracteres. 5. Elementos subjetivos A. Asegurador B. Tomador y asegurado C. Mediadores de seguros 6. Formación y documentación del contrato A) Formación B) Documentación del contrato. La póliza C) Deber de declaración del tomador del seguro 7. Duración y prescripción 8. Obligaciones y deberes de las partes II. Seguros de daños 1. Consideraciones generales 2. Valor del interés y suma asegurada 3. Determinación de la indemnización 4. Tipos de seguros de daños III. Seguros de personas 1. Consideraciones generales 2. Seguros sobre la vida 3. Seguro de accidentes 4. Seguro de enfermedad y de asistencia sanitaria IV. Legislación V. Bibliografía básica VI. Noticias VII. Cuestionario de autoevaluación I.1. El contrato de seguro. Introducción (1/1) • Importancia del seguro. • Concepto económico del seguro: cobertura recíproca de una necesidad pecuniaria fortuita y valorable en dinero por un grupo de personas sujetas a riesgos del idéntico género. I.2. Concepto (1/1) • Contrato por el que el asegurador se obliga, mediante el cobro de una prima y cuando se produzca el evento cuyo riesgo es objeto de cobertura a indemnizar, dentro de los límites pactados, bien el daño producido al asegurado, bien a satisfacer un capital, una renta u otras prestaciones convenidas (art. 1 LCS). • El riesgo es esencial al contrato: el contrato es nulo si cuando se concluye el contrato no existía riesgo o había ocurrido el siniestro (art. 4 LCS). I.3. Clasificación (1/1) Según el riesgo objeto de cobertura: •Seguro contra daños •Seguro de personas Según el ramo para el que se concede la autorización: •Seguro directo distinto del seguro de vida •Seguro de vida Según el ámbito geográfico: • Seguro terrestre • Seguro marítimo • Seguro aéreo I.4. Caracteres del contrato (1/1) • • • • • • • Contrato aleatorio Contrato oneroso Contrato bilateral y sinalagmático Contrato de duración o ejecución continuada Contrato único aunque dividido en períodos Contrato consensual Contrato de adhesión (Ley 7/1998, de 13 de abril, de condiciones generales de la contratación) I.5.A. Asegurador (1/2) Es la persona que asume la obligación de pago de la indemnización cuando se genera el evento asegurado. Reservado por LOSSP a las “entidades de seguro” que son: • SA • Sociedades mutuas • Sociedades cooperativas • Mutualidades de previsión social I.5.A. Asegurador (2/2) • Control administrativo sobre las condiciones de ejercicio de la actividad aseguradora y sobre sus recursos patrimoniales (capital mínimo, fondos de garantía o márgenes de solvencia etc.) • Inscripción en Registro mercantil y en Registro especial • Autorización administrativa previa por ramos de seguro • Si operan sin la debida autorización: contrato nulo de pleno derecho aunque se protege al asegurado (vid. art. 4.2. LOSSP) I.5.B.Tomador y asegurado (1/1) • Tomador: es el contratante del seguro • Asegurado: el titular del interés que se asegura en el contrato. • Distinción entre ambas figuras (pueden ser las mismas personas o distintas) I.5.C. Mediadores de seguros (1/1) • Son los que efectúan las actividades de presentación, propuesta o realización de los trabajos previos a la celebración del contrato de seguro o de reaseguro, o de su celebración, así como asisten en su gestión y ejecución cuando acontece el siniestro. • Ley 26/2006, de 17 de julio, de mediación de seguros y reaseguros privados (LMS) • Clases de mediadores: o Agentes de seguros (operador de banca-seguros) o Corredores de seguros I.6.A. Formación (1/1) • Carácter consensual: se perfecciona, por regla general, por la oferta y su aceptación, sin exigencia de forma determinada. • No obstante, a efectos probatorios se exige que el contrato y sus modificaciones se perfeccionen por escrito (art. 5 LCS). • Distinta eficacia de las manifestaciones de las partes en la fase previa a la celebración del contrato. I.6.B. Documentación del contrato. La póliza (1/1) • La póliza es el documento que contiene el contrato de seguro, debe constar, a efectos probatorios, por escrito (art. 5 LCS). • Contenido mínimo obligatorio (art. 8 LCS) • Se reflejan en condiciones generales de la contratación y modelos tipo redactados por entidades aseguradoras sometidas a supervisión administrativa (hoy, salvo excepciones, no se exige autorización previa). • Especial protección para el asegurado según sea o no consumidor. • Además de la póliza, pueden existir otros documentos (artys. 5 y 6 LCS). I.6.C. Deber de declaración del tomador del seguro (1/1) • Delimitación del riesgo cubierto. Deber de declaración del tomador antes de conclusión del contrato: cuestionario del asegurador (art. 10 LCS). • Deber de declaración del tomador en caso de agravación del riesgo. I.7. Duración y prescripción (1/1) • La duración deberá fijarse en la póliza (salvo para seguros de vida, máximo 10 años prorrogables 1 o más veces por periodo no superior al año) • Las acciones derivadas del contrato de seguro prescribirán: o En los seguros de daños a los 2 años STS 13/2014, de 21 de enero o En los seguros de personas a los 5 años I.8. Obligaciones y deberes de las partes (1/1) Obligaciones y deberes del asegurador: • Entrega de la póliza (art. 5 LCS). • Cobertura del riesgo. • Pago de la prestación (arts. 18 y 19 LCS). Obligaciones y deberes del tomador: • Pago de la prima (arts. 14 y 15 LCS). • Comunicar al asegurador circunstancias de agravamiento del riesgo (art. 11 LCS). • Comunicar al asegurador la producción del siniestro (art. 16 LCS). • Emplear los medios a su alcance para aminorar las consecuencias del siniestro (art. 17 LCS). II.1. Seguros de daños. Consideraciones generales (1/1) • Disposiciones generales de seguros de daños: arts. 25-44 LCS. • Normas especiales: arts. 45-79 LCS. Son seguros de indemnización efectiva: tienden a resarcir el daño efectivamente sufrido por el asegurado. La indemnización del asegurador se adecúa a la cuantía del daño que, como máximo, será el valor real del daño producido. Diferencias con los seguros de personas. II.2. Valor del interés y suma asegurada (1/3) • Interés del asegurado en la indemnización: debe existir en el momento en que el contrato deba producir sus efectos (vid. art. 25 LCS). • Suma asegurada o valor asegurado: representa el límite máximo de la indemnización que debe pagar el asegurador en cada siniestro (art. 27 LCS). Puede o no coincidir con el valor asegurable o valor inicial. STS 78/2014, de 3 de marzo II.2. Valor del interés y suma asegurada (2/3) Relación entre el interés y la suma asegurada: • Seguro pleno: si la suma asegurada coincide con el valor del interés asegurado. • Seguro parcial o infraseguro: si la suma asegurada es inferior al valor del interés asegurado. • Sobreseguro: si la suma asegurada es superior al valor del interés asegurado (vid. art. 31 LCS). Referencia a las pólizas estimadas o valoradas. II.2. Valor del interés y suma asegurada (3/3) Cuando el asegurado tenga concertados una pluralidad de seguros sobre el mismo interés asegurado, los mismos riesgos y por el mismo plazo, hay que distinguir entre: • Seguro cumulativo o múltiple (art. 32 LCS) • Coaseguro (art. 33 y 33 bis LCS). II.3. Determinación de la indemnización (1/2) Factores para el cálculo de la indemnización: •Valor del interés asegurado inmediatamente anterior al siniestro (valor final, no inicial) (art. 26 LCS) •Importe del daño: viene determinado por la diferencia entre el valor final y el de residuo (el del interés asegurado tras el siniestro). •Suma asegurada: funciona como límite a la indemnización. En caso de infraseguro: regla de la proporcionalidad (art. 30 LCS). II.3. Determinación de la indemnización (2/2) •Si existen discrepancias entre las partes para valorar los daños: procedimiento pericial regulado por el art. 38 LCS. •Efectos del pago de la indemnización: subrogación del asegurador en los derechos del asegurado frente al tercero que causó el daño (art. 43 LCS). II.4. Tipos de seguros de daños (1/1) • Seguros de cosas o Seguros de incendios (arts. 45-49 LCS) o Seguros contra robo (arts. 50-53 LCS) o Seguro de transporte (terrestre: arts. 54-62 LCS) • Seguro de lucro cesante (arts. 63-67 LCS) • Seguro de crédito o Seguro de crédito (arts. 69-72 LCS) o Seguro de caución (art. 68 LCS) Seguro de defensa jurídica (arts. 76 a-g LCS) Seguro de deudas o Seguro de responsabilidad civil (arts. 73-76 LCS) o Reaseguro (arts. 77-79 LCS) III.1. Consideraciones generales (1/2) • Regulación: arts. 80-106 LCS. • Los contratos de seguro sobre las personas comprenden todos los riesgos que puedan afectar a la existencia, integridad corporal o salud del asegurado (art. 80 LCS). • A diferencia del seguro de daños, el asegurador no puede subrogarse, aunque haya pagado la indemnización, en los derechos que correspondan al asegurado contra un tercero como consecuencia de un siniestro (excepto en los gastos de asistencia sanitaria) (art. 82 LCS). III.1. Consideraciones generales (1/2) Modalidades de contratación (art. 81 LCS): • Seguros individuales • Seguros de grupo (el grupo debe estar delimitado por alguna característica común extraña al propósito de asegurarse) Clases de seguros de personas: • Seguro sobre la vida • Seguro de accidentes • Seguros de enfermedad y de asistencia sanitaria III.2. Seguro sobre la vida (1/6) • Regulación: arts. 83-99 LCS. • Concepto: el asegurador se obliga, mediante el cobro de una prima y dentro de los límites legales y contractuales, a satisfacer al beneficiario un capital, una renta u otras prestaciones convenidas, en el caso de muerte o de supervivencia del asegurado. • Se puede estipular sobre la vida propia o la de un tercero, tanto para caso de muerte como para caso de supervivencia o ambos conjuntamente, así como sobre una o varias cabezas. III.2. Seguro sobre la vida (2/6) Clases de seguro sobre la vida: • Seguro de vida para caso de muerte • Seguro de vida para caso de vida • Seguro mixta de vida III.2. Seguro sobre la vida (3/6) SEGURO SOBRE LA VIDA PARA CASO DE MUERTE: •En el seguro de vida para caso de muerte, la obligación del asegurador depende de la muerte del asegurado. •Se distingue entre temporal y de vida entera. •Problemática de la delimitación del riesgo: deber de declaración del tomador (cuestionario presentado por asegurador, reconocimiento médico etc). STS 67/2014, de 14 de febrero •Causas excluidas. El supuesto del suicidio. III.2. Seguro sobre la vida (4/6) SEGURO SOBRE LA VIDA PARA CASO DE VIDA: • En el seguro de vida para caso de vida, la obligación del asegurador depende de la supervivencia del asegurado en una determinada fecha. • Importancia creciente de este seguro. • Régimen especial (art. 98 LCS) SEGUROS MIXTOS: el asegurador cubre alternativamente el riesgo de muerte y el de supervivencia del asegurado. III.2. Seguro sobre la vida (5/6) ELEMENTOS PERSONALES DEL CONTRATO DE SEGURO DE VIDA: • Comunes al resto de seguros: asegurador, tomador y/o asegurado. • Específicos para el caso de seguros de vida para el caso de muerte: el beneficiario. Beneficiario: persona que tiene derecho a la indemnización: • Designación • Revocación • Posición jurídica III.2. Seguro sobre la vida (6/6) • Rescate y reducción de la suma asegurada en los casos de seguros de vida para caso de muerte cuando el contrato es por vida entera. Salvo pacto en contrario, no se reconocen en los seguros de supervivencia y en los temporales para caso de muerte (arts. 94 y 98 LCS). • Falta de pago de la prima (art. 15 LCS). • Anticipos sobre la póliza (arts. 97 y 99 LCS). III.3. Seguro de accidentes (1/1) • Regulación: arts. 83-86, 87.1 y 100-104 LCS. • Es el contrato de seguro que cubre al asegurado contra una lesión corporal que deriva de una causa violenta, súbita, externa y ajena a la intencionalidad del asegurado, que produzca invalidez temporal o permanente o muerte (art. 100 LCS). • Si el accidente es provocado intencionadamente por el asegurado, el asegurador se libera de su obligación (art. 102 LCS). • Es un seguro de sumas: pueden existir varios seguros sobre un mismo interés (vid. art. 101 LCS). III.4. Seguro de enfermedad y de asistencia sanitaria (1/1) • Regulación: 105-106 LCS. • Se diferencian por la forma de prestación del asegurador y no porque cubran riesgos diversos: o Seguro de enfermedad: el asegurador se obliga a pagar ciertas sumas y gastos de asistencia sanitaria y farmacéutica. o Seguro de asistencia sanitaria: el asegurador se obliga a proporcionar al asegurado la asistencia médica y quirúrgica de sus enfermedades o lesiones, pero sin conceder indemnizaciones en metálico en sustitución de la prestaciones de la asistencia sanitaria. IV. Legislación • Ley 50/1980, de 8 de octubre, de contrato de seguro (LCS). • Real Decreto Legislativo 6/2004, de 29 de octubre, por el que se aprueba el texto refundido de la Ley de ordenación y supervisión de los seguros privados (LOSSP). V. Bibliografía • Andreu Martí, M.M./Girgado Perandones, P./ Martí Moya, V. (coord. Ferrando Villalba, L., Contratos mercantiles, ed. Aranzadi, 2010, pp. 791-912. • Sánchez Calero, F./Sánchez-Calero Guilarte, J., Instituciones de Derecho mercantil, vol. II, ed. Aranzadi, pp. 491-570. VI. Noticias • Inversiones del sector asegurador 2013. • Ejemplo de seguro de asistencia sanitaria: Sanitas • Protección del asegurado ViI. Cuestionario de autoevaluación (1/1 ) 1. 2. 3. 4. 5. 6. 7. 8. Defina el contrato de seguro y señale sus caracteres esenciales. ¿Quién puede ser asegurador en España? ¿Qué ocurre cuando un tomador suscribe un contrato de seguro con un asegurador que no se encuentre debidamente autorizado a tal efecto? Describa sus consecuencias jurídicas. Distinga entre el tomador y el asegurado. ¿Cuándo prescriben las acciones derivadas del contrato de seguro? Efectos del pago de la indemnización por el asegurador en los seguros de daños y en los seguros de personas. Clases de seguros sobre la vida. ¿En qué se diferencian el seguro de enfermedad y el de asistencia sanitaria?

0

0

Anuncio

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados