Principales elementos a tener en cuenta en el

Anuncio

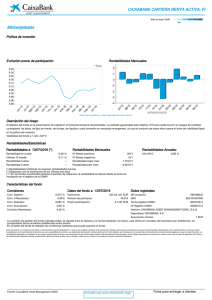

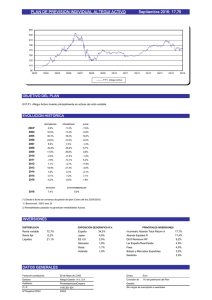

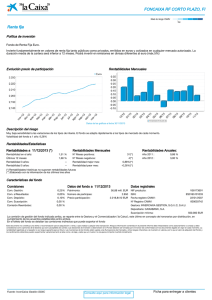

1234567 Principales elementos a tener en cuenta en el seguimiento de las inversiones en fondos Para seguir la evolución de su fondo de inversión, Ud. cuenta con una documentación que, obligatoriamente le debe enviar la Sociedad Gestora. Con ella se informará del comportamiento del fondo y de la rentabilidad conseguida, entre otros hechos. También puede realizar un seguimiento de su fondo a través de los datos que publican los periódicos (u otros medios). Es conveniente que se fije, además de la rentabilidad obtenida, en el riesgo del fondo: en esta sección se explica cómo interpretar las variables que miden el riesgo. a Documentos Las Sociedades Gestoras elaboran cada trimestre un Informe en el que se explica la evolución del fondo. Junto al Informe trimestral completo pueden elaborar un Informe trimestral reducido6 que recoge la vocación del fondo y el objetivo de gestión, el informe de gestión, hechos relevantes, comisiones aplicadas, comportamiento del fondo, estado de variación patrimonial y composición del patrimonio. Este informe se lo deben haber entregado cuando realizó la suscripción, y se lo deben enviar puntualmente cada trimestre. Lo habitual es que le envíen el informe reducido, pero si Ud. lo solicita deberán proporcionarle el informe completo. Además, la Sociedad Gestora debe remitir a cada partícipe un estado de su posición anualmente. Si el inversor ha realizado alguna operación (suscripciones o reembolsos), la Gestora lo debe enviar con periodicidad trimestral en el caso de los FIM y mensual en el caso de los FIAMM. El estado de posición en el fondo debe contener, como mínimo, la siguiente información: • 6. Si ha realizado suscripciones o reembolsos: — el número de participaciones; — fecha de la operación; Recuerde lo dicho en la nota 2: este informe reducido cambiará de formato próximamente y será “informe simplificado”. 2 7 • — el valor liquidativo a la fecha de la operación; — el importe bruto y neto (una vez deducida la comisión); — la comisión percibida por la SGIIC; — el saldo resultante de participaciones después de la operación con su valor efectivo; — el porcentaje que representa sobre el total patrimonio del fondo. Si no ha realizado suscripciones o reembolsos: — el número de participaciones; — el valor liquidativo a la fecha de referencia. El partícipe debe comprobar que efectivamente el número de participaciones es correcto, independientemente de que su valor haya aumentado o disminuido debido a la evolución de los mercados de valores. Si hubiera disminuido debe tenerse en cuenta que hasta que no se vendan las participaciones (reembolsen) no se habrán realizado las pérdidas por lo que, si no es necesario, no conviene precipitarse ya que se puede recuperar en el futuro. b Seguimiento por el partícipe El partícipe de un fondo, tanto a la hora de seleccionar el fondo como a la hora de seguir la evolución de su fondo, puede (y debe) compararlo con otros que ofrezca el mercado dentro de la misma categoría. En diversos medios (prensa diaria, revistas, Internet) se ofrecen rankings de fondos por categorías, se realizan selecciones de los mejores y se asignan calificaciones. En algunos medios se ofrecen solamente datos de rentabilidades y comisiones; en otros se informa, además, sobre el riesgo a través de medidas como la volatilidad, el ratio de Sharpe, etc. (conceptos que se definen a continuación). Rentabilidad Las rentabilidades que se publican pueden referirse a un año, un trimestre, un semestre, etc. Se calculan con los valores liquidativos, que se obtienen valorando el patrimonio del fondo una vez deducidas las comisiones de gestión y de depósito, devengadas a favor de la Sociedad Gestora y del Depositario. Hay que tener en cuenta la existencia de comisiones de suscripción y reembolso, ya que éstas son a cargo del partícipe, y se calculan sobre el importe de la operación de compra o venta realizada. Las rentabilidades que se publican no incluyen dichas comi- 2 8 siones. El partícipe, en este caso, puede calcular su rentabilidad de la forma que se expone en el cuadro 2. En las comparaciones entre distintos fondos se deben mirar las rentabilidades correspondientes a los mismos períodos. En la página web de alguna entidad comercializadora de fondos se pueden obtener cálculos de rentabilidades introduciendo las fechas para un período determinado, con lo que se puede ver la rentabilidad acumulada desde que se realizó la inversión. Cuadro 2. Cálculo de rentabilidades Éste es un ejemplo con datos ficticios. (Importe en euros) Fecha de suscripción N.° de participación 2/1/02 Fecha de reembolso 30/3/02 25 N.° de participación 25 Valor liquidativo 9,8012 Valor liquidativo 10,9892 Total operación 245,03 Total operación 274,7308 Comisión suscripción 5% Desembolso total 12,2515 257,2815 Comisión de reembolso 5% Rembolso neto 13,7365 260,9942 Rentabilidad sin tener en cuenta las comisiones (274,7308-245,03)/245,03*100 = 12,1% Rentabilidad teniendo en cuenta las comisiones (260,9942-257,2815)/257,2815*100 = 1,4% En este ejemplo, la rentabilidad se ha obtenido en un período de tres meses. Si el fondo continuara con su buen comportamiento, la rentabilidad al cabo de doce meses se aproximaría a un 6%. Éste es un dato estimado e incierto, por lo que no debe servir de referencia para comparar otras ofertas que expresan su rentabilidad en términos anuales. En todo caso, si se desea comparar la rentabilidad de los fondos con otros productos financieros, como, por ejemplo, los depósitos, hay que tener en cuenta que las rentabilidades que éstos ofrecen son en términos anuales (y tampoco incluyen comisiones). Por lo tanto, habrá que tomar la rentabilidad del fondo referida a un período de doce meses, recordando que se trata de rentabilidades pasadas. La fórmula matemática que se utiliza para calcular las rentabilidades anuales equivalentes a otras referidas a otros períodos es: 2 9 Rentabilidad anual7 = [(1 + rentabilidad del período) n – 1] x 100; siendo n= 365 nº días Con los datos del ejemplo: [(1 + 1,4/100)4 – 1] x 100 = 5,9%. En cualquier caso, aunque Ud. compare las rentabilidades obtenidas por su fondo con las de otros, siempre debe recordar que rentabilidades pasadas no aseguran rentabilidades futuras. Riesgo: Como se ha comentado, a la hora de seleccionar un fondo, no se deben evaluar las rentabilidades sin tener en cuenta los riesgos que asume dicho fondo. Además de conocer los riesgos que conlleva cada tipo de activo financiero tal y como se ha descrito en el apartado 2.b, existen medidas que intentan cuantificar algunos de estos riesgos. La variable que normalmente se utiliza para calificar el riesgo de un fondo es la volatilidad. La volatilidad nos dice cómo han sido de fluctuantes los valores liquidativos del fondo. Una volatilidad muy alta indica que los valores liquidativos son más susceptibles de experimentar variaciones al alza o a la baja8; por lo tanto, incorporan un mayor riesgo de pérdida (aunque si en el momento de venderlos la oscilación que estuviera teniendo lugar fuera al alza también ofrecerían una rentabilidad mayor). Otra variable que sirve para calificar el riesgo en los fondos que invierten en renta fija es la duración de la cartera. La duración mide el plazo medio de vencimiento de los valores en los que ha invertido el fondo. La duración se utiliza para conocer la sensibilidad del fondo a la variación de tipos de interés; es decir, para conocer cómo varía el valor de los activos del fondo cuando varían los tipos de interés. Como ya se ha comentado, las subidas de tipos de interés hacen descender las cotizaciones de los activos de renta fija, y esto se produce en mayor medida cuanto mayor es el plazo de vencimiento (o la duración) de los activos. (Simétricamente las bajadas de los tipos de interés provocan alzas en las cotizaciones de los activos, mayores cuando mayor es el plazo.) 7. Si queremos poner en términos anuales la rentabilidad de un trimestre, n es 4; si queremos poner en términos anuales la rentabilidad de un mes, n es 12. 8. Hay que tener en cuenta que la volatilidad está calculada con datos pasados, con lo que puede cambiar en el futuro, respecto a los valores que se muestran. 3 0 Si la duración es elevada, la sensibilidad es elevada, lo que significa que el valor de los activos puede modificarse mucho. Por lo tanto, en este caso, el riesgo que se está asumiendo es mayor. En el cuadro 3 se comparan tres fondos de renta variable y otros tres de renta fija. En este ejemplo, los fondos seleccionados de renta variable han tenido rentabilidades negativas, mientras que los de renta fija han tenido rentabilidades positivas. Cuadro 3.a. Comparación de fondos de inversión. Renta variable Los nombres son ficticios Nombres del fondo AA Bolsa CCC Acciones DDDD Bolsa Plus Comisión de gestión 2,25% 2,10% 1% + 9% Comisión de depositaria 0,20% 0,20% 0% Comisión de suscripción Exento Con preaviso 0% sobre beneficios de 1 día: exento. Sin preaviso: 5% Comisión de reembolso Exento Con preaviso de 1 día 0% y antigüedad inferior a 6 meses:1%. Si la antigüedad es superior a 6 meses: exento Sin preaviso: 5% Inversión mínima 601 euros 3.005 euros 6.010 euros Rentabilidad últ. 12 meses –23,903 –20,189 –14,371 Rentabilidad últ. 6 meses –13,998 –14,042 –8,57 Rentabilidad últ. 3 meses 2,936 5,144 0,845 Rentabilidad últ. 30 días Volatilidad a un año –3,989 –5,307 –2,998 27,2295 28,5721 19,2804 3 1 Cuadro 3.b. Comparación de fondos de inversión. Renta fija Los nombres de los fondos son ficticios Nombres del fondo Comisión de gestión XX Fondo 1 0,55% ZZZ Fija Plus WWW Renta 1% + 9% 1,50% sobre beneficios Comisión de depositaria 0,15% 0% 0,125% Comisión de suscripción Exento 0% Exento Comisión de reembolso Si la antigüedad 0% Exento es inferior a 3 meses: 1%. Si es superior: exento Inversión mínima 60 euros 6,010 euros 10 euros Rentabilidad últ. 12 meses 8,006 9,136 4,838 Rentabilidad últ. 6 meses 6,027 6,693 4,335 Rentabilidad últ. 3 meses 2,393 2,798 1,632 Rentabilidad últ. 30 días 1,061 0,0957 0,82 n.d. 4,5 años n.d. 3,287 2,264 3,2358 Duración Volatilidad a un año En ocasiones se utilizan otras medidas más complejas para evaluar el riesgo de los fondos, como pueden ser el índice de Modigliani, de Jensen, o el ratio de Sharpe9. La CNMV publica trimestralmente unas estadísticas sobre instituciones de inversión colectiva. En dicha publicación, entre otros datos, se ofrecen la rentabilidad, riesgo (medido por la volatilidad) y la duración de contado de los fondos. En el cuadro 4 se muestra un extracto de dicha publicación, del que se han seleccionado algunas variables. 9. 3 2 En éste, en el numerador se colocaría el resultado de restar a la rentabilidad de un fondo la rentabilidad de la deuda pública (que se supone que no tiene riesgo) y en el denominador estaría la volatilidad. Un ratio alto indica una rentabilidad mayor en relación con el riesgo asumido. Cuadro 4. Estadísticas de instituciones de inversión colectiva. CNMV Rent. Duración Rentabilidad trimestral Vocación Volat. inversora anual Riesgo de contado Actual BBVA Fondo RFLP 0,63 Media 5,24 BK Fondo Bonos RFLP 0,36 Media Chase RF Plus RFLP 0,64 Media Cuentafondo Rent RFLP 0,62 Media Denominación acumulac. Anterior anual 3,5 1,25 7,78 1,94 2,65 1,37 5,95 3,94 3,96 1,39 8,46 4,17 2,73 0,46 5,12 Es un extracto de la información que se ofrece en el Informe sobre Instituciones de Inversión Colectiva. División de Supervisión. CNMV. c Derecho de separación Los partícipes deben conocer que, en ciertas situaciones, pueden tener derecho de separación del fondo. Existen una serie de supuestos en los que la modificación del Reglamento de un fondo, genera el derecho de los partícipes a que se les reembolsen sus participaciones, sin cobrarles comisión alguna por el reembolso. El valor liquidativo a aplicar sería el correspondiente a la fecha de la inscripción de dicha modificación en los Registros de la CNMV. Estos supuestos comprenden principalmente: — La modificación de la política de inversiones. — La modificación de la distribución de resultados. — La sustitución de la Sociedad Gestora o del Depositario. — Conversión del fondo en sociedad. — Establecimiento o modificación de comisiones de gestión, de reembolso o de depósito. Todas las modificaciones del Reglamento de los fondos deben ser publicadas en el Boletín Oficial del Estado y comunicadas por la Sociedad Gestora a los partícipes en el plazo de los diez días a partir de que se autorice la modificación. Este mismo deber de información por parte de la Sociedad Gestora y el derecho de reembolso de los partícipes, surgirá en caso de establecimiento o elevación de la comisión de reembolso, aunque no suponga modificación del Reglamento. En este supuesto, el valor liquidativo será el correspondiente a la fecha de entrada en vigor de la decisión adoptada por la Sociedad Gestora. 3 3