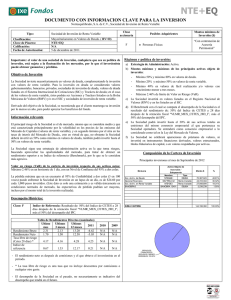

“Horizontes Ciclos de Vida” Sociedades de Inversión de Renta

Anuncio