BANCO DE LA REPUBLICA SUBGERENCIA DE ESTUDIOS

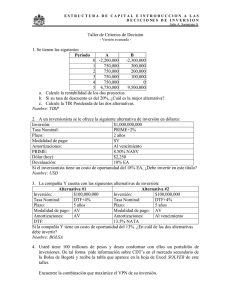

Anuncio