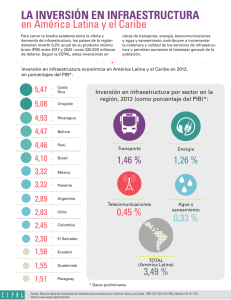

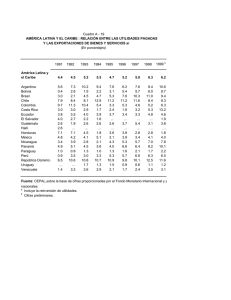

En porcentajes del PIB - Comisión Económica para América Latina

Anuncio

Temas centrales • Contexto • Deuda pública y espacio fiscal • Equidad tributaria y redistribución de ingresos Contexto económico complejo • Perspectivas de crecimiento de la economía mundial son menos optimistas • Creciente incertidumbre y volatilidad por crisis griega y anuncios de estímulos monetarios impulsados por el BCE • Menor crecimiento de economías emergentes (en especial China) y lenta recuperación de economías desarrolladas (en especial Europa) • Creciente volatilidad en los mercados de bienes primarios. • Volatilidad financiera se traduce en volatilidad en los tipos de cambio para las economías con flexibilidad cambiaria, con incertidumbre respecto a evolución futura de los flujos financieros hacia (y desde) la región. Contexto económico complejo • Escenario regional de menor crecimiento con importantes diferencias entre países • La revisión a la baja del crecimiento esperado para la economía mundial, significará menor impulso para el comercio en general excepto Estados Unidos. • El efecto será diferenciado, con beneficios para las economías con mayor vinculo comercial a los Estados Unidos (México, Centroamérica y el Caribe), y menos favorecidas las economías cuyas exportaciones son destinadas a Europa o China, en especial, las exportadoras de bienes primarios • Lo que se traduce en una importante dispersión en las tasas de crecimiento entre los países de América Latina y el Caribe. Tasas de Crecimiento del PIB para 2015: Proyecciones a mediados de 2014 y revisiones efectuadas en 2015 Estados Unidos 3.2 2.8 Eurozona Asia Occidental 1.6 1.3 4.4 Asia Pacífico 3.7 5.8 6.0 África 5.1 4.6 América Latina 3.4 2.4 Junio 2014 Fuente: World Economic Situation and Prospects, Naciones Unidas Mundial 3.2 3.1 Enero 2015 El déficit público aumenta levemente en América Latina y se reduce en el Caribe AMÉRICA LATINA (19 PAÍSES) Y EL CARIBE (13 PAÍSES): INDICADORES FISCALES DE LOS GOBIERNOS CENTRALES, 2005-2014 (Porcentajes del PIB) América Latina El Caribe 24 22 20 32 10 31 8 30 6 18 16 12 1.4 14 -1.0 2.3 2.2 0.1 0.3 1.2 -1.0 -0.2 -0.4 12 -2.8 0.1 -0.3 -1.6 -2.0 -1.8 -0.6 -2.4 -0.8 -2.7 10 28 2 27 0 26 -2 25 -6 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 Resultado global (eje derecho) Ingreso total (eje izquierdo) Gasto total (eje izquierdo) Resultado primario (eje derecho) 2.9 3 1.4 29 4 -4 4 2 1.0 0.8 -0.2 0.0 -0.2 1 0.1 -0.8 -0.7 0 -1 -1.1 -2 -1.9 -2.4 -3.6 -3.0 24 -3.3 -3 -3.6 -4.1 -4.5 23 -3.9 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 Resultado global (eje derecho) Ingreso total (eje izquierdo) Gasto total (eje izquierdo) Resultado primario (eje derecho) Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre la base de cifras oficiales. a Para Bolivia (Est. Pl.) y El Salvador corresponde a estimaciones sobre la base de cifras mensuales. Para Ecuador corresponde al Presupuesto de la Nación para 2014. Las cifras de México corresponden al sector público. -4 -5 Pese al contexto adverso, se ha logrado compensar la caída de los ingresos no tributarios con un alza en los ingresos tributarios, manteniendo estable el gasto público AMÉRICA LATINA Y EL CARIBE (SUBREGIONES): INGRESOS FISCALES y GASTOS TOTALES DEL GOBIERNO CENTRAL, 2013-2014 (Porcentajes del PIB) 26.3 26.3 5.1 19.4 19.2 4.3 3.9 5.2 21.2 15.0 15.3 2013 2014 América Latina (19 países) Ingresos tributarios 21.7 21.8 4.7 4.7 1.8 1.9 21.1 2013 2014 El Caribe (13 países) Otros ingresos 15.2 15.3 2013 2014 30.2 30.1 5.4 5.8 3.2 3.4 21.6 21.0 2013 2014 América Latina (19 países) Gasto corriente primario El Caribe (13 países) Intereses Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre la base de cifras oficiales. a Las cifras de México corresponden al sector público federal. Gasto en capital El gasto social desacelera el ritmo de crecimiento con leves aumentos América Latina y el Caribe (21 países): evolución del peso gasto público social, 1990-1991 a 2012-2013 a/ (En porcentajes del PIB) 20 18.3 16.7 15 13.8 14.3 14.7 14.7 14.6 15.0 15.2 15.5 10 5 Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), base de datos sobre gasto social. a/ Promedio ponderado de los países. 18.9 19.1 En perspectiva, la deuda pública se mantiene en niveles moderados… América Latina: Deuda pública externa (1970-2014) e interna (1990-2014)a/ En porcentajes del PIB 100 90 80 70 60 50 40 30 20 10 Deuda Externa Fuente: Comisión Económica para América Latina y el Caribe (CEPAL) Deuda Interna más externa 2014 b/ 2012 2010 2008 2006 2004 2002 2000 1998 1996 1994 1992 1990 1988 1986 1984 1982 1980 1978 1976 1974 1972 1970 0 … con trayectorias diversas Deuda pública bruta y neta por países – Años 2000 y 2014 En porcentajes del PIB Fuente: CEPAL sobre la base de cifras oficiales. Deuda Neta disponible para Brasil, Colombia Chile Perú . En el Caribe, el peso de la deuda pública ha sido en general creciente Deuda pública bruta por países – Años 2000 y 2014 En porcentajes del PIB 200 180 160 140 128 120 98 100 96 95 90 80 80 76 72 72 63 62 61 60 40 31 20 0 JAM BRB KNA ATG GRD LCA 2014 BLZ DMA 2000 Fuente: Comisión Económica para América Latina y el Caribe (CEPAL) VCT TTO BHS GUY SUR Algunos países han podido aumentar la inversión pública sin subir el peso de la deuda Cambios en la deuda pública y en el gasto de capital (Variación del promedio 2000-01 vs. promedio 2013-14, en porcentajes del PIB) 8 ECU Cambio en el gasto en capital BOL PAN 6 4 HTI ARG 2 COL VEN AL MEX BRA CHL DOM PRY 0 CRI -20 0 URY SLV 20 HND GTM -2 PER -60 -40 NIC -4 Cambio en la Deuda Pública Fuente: Comisión Económica para América Latina y el Caribe (CEPAL) La inversión pública es clave dentro de la arquitectura contracíclica Ante ajustes del gasto público, es preciso proteger la inversión y evitar que se afecte su trayectoria Ello implica atender tanto el nivel del gasto público como su composición protegiendo y estimulando el gasto en inversión Fortalecer la inversión ayuda a movilizar la demanda interna en el corto plazo y es el puente con el mediano plazo para el crecimiento y desarrollo En general, los gobiernos de la región disponen de espacio fiscal para dinamizar la inversión y enfrentar escenarios transitorios de desaceleración Desafíos hacia sistemas tributarios más equitativos La carga fiscal media en América Latina representó el 21.3% del PIB en 2013, reflejando un aumento de 7 puntos de PIB desde 1990 Sin embargo se mantiene una estructura tributaria regresiva con un fuerte sesgo hacia los impuestos indirectos Muchos países dependen de la recaudación fiscal proveniente de recursos naturales no renovables Los ingresos tributarios han aumentado, en promedio, de 16 a 21 puntos de PIB desde el 2000… Ingresos tributarios en América Latina (En porcentajes del PIB ) 40 36 34 35 31 30 28 27 25 22 19 19 19 19 21 18 18 16 16 15 14 14 Rep. Dominicana 20 Venezuela 20 20 13 10 5 2013 Fuente: Comisión Económica para América Latina y el Caribe (CEPAL) 2000 OCDE-34 AL-18 Guatemala El Salvador Paraguay Honduras Perú Panamá México Nicaragua Ecuador Colombia Chile Costa Rica Uruguay Bolivia Argentina Brasil 0 …pero la reducción de ingresos fiscales provenientes de recursos naturales fragiliza las finanzas públicas de varios países Ingresos fiscales provenientes recursos naturales no renovables, por grupos seleccionados de materias primas, 2000-2014 (En porcentajes del PIB) Ingresos por recursos naturales no renovables (hidrocarburos) 9 (En porcentajes del PIB) 8 2012 2013 2014 (est) 12.4 13.5 12.2 7 Bolivia Brasil 2.2 2.1 2.0 6 Colombia 4.0 4.8 4.3 13.9 12.1 10.7 México 7.6 7.8 6.8 Perú 1.9 1.8 1.7 10.0 12.2 9.3 7.4 7.8 6.7 Ecuador 5 4 Venezuela 3 Prom edio 7 países 2 Ingresos por recursos naturales no renovables (minería) 0.3 México 0.2 0.2 0.2 Perú 1.7 0.9 0.8 Prom edio 6 países 1.1 0.7 0.7 Minerales y metales (6 países) 2014* 1.9 0.4 2013 2.1 0.4 2012 3.1 Colombia 2011 Chile 2010 0.2 2009 0.3 2008 0.1 2007 Brasil 2006 0.5 2005 2014 (est) 0.6 2004 2013 1.3 2003 2012 Bolivia 2002 0 2001 (En porcentajes del PIB) 2000 1 Hidrocarburos (7 países) Fuente: Comisión Económica para América Latina y el Caribe (CEPAL) La recaudación del ISR especialmente de las personas, sigue siendo reducido Recaudación del impuesto a la renta en América Latina y la OCDE (En porcentajes del PIB) 12 3.0 10 8 6 8.5 4 3.7 2 0 1.3 América Latina Sobre las personas OCDE Sobre las sociedades La política fiscal juega un papel en la redistribución del ingreso en América Latina… AMERICA LATINA Y OCDE: DESIGUALDAD DE LOS INGRESOS DE MERCADO Y DE LOS INGRESOS DISPONIBLES (Índices de Gini – Alrededor de 2011) Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre la base de encuestas de hogares para América Latina y OECDSTAT. …lo que contrasta con el efecto de la acción fiscal en la OCDE Islandia Dinamarca Noruega Países Bajos República Eslovaca Suecia Canadá República Checa Eslovenia Australia Polonia Finlandia Estonia Bélgica Luxemburgo España Austria Francia Alemania Italia Estados Unidos Grecia Reino Unido Portugal Irlanda OCDE-25 Venezuela (Bol. Rep. de) El Salvador Uruguay Nicaragua Ecuador Perú México Paraguay Costa Rica Colombia Argentina Panamá Chile Honduras Republica Dominicana Brasil AL-16 -60.0 Variación porcentual -40.0 -20.0 0.0 Después de impuestos y transferencias Fuente: Comisión Económica para América Latina y el Caribe (CEPAL) y OCDE 20.0 40.0 60.0 Antes de impuestos y transferencias 80.0 El aporte del impuesto sobre la renta es mínimo Como consecuencia de las exenciones, de la evasión y de la elusión, la recaudación del ISR es muy limitado Un rasgo distintivo de la desigualdad en la región es que a pesar de la elevada fracción de la renta percibida por el decil de los hogares más ricos,(32% promedio), la tasa efectiva promedio del impuesto a la renta personal pagada por este decil es de solo 5,2% Simulaciones de la CEPAL sobre la base de las encuestas de hogares de potenciales reformas al impuesto a la renta personal muestran que existe espacio para ampliar el poder redistributivo de este tributo. Simulaciones de redistribución, sobre la base de las encuestas de hogares La relación D10/D1 se reduce desde 29,5 a 27,9 en la situación actual (5.2% de tasa media efectiva en promedio). Simulando un aumento al 20% de la tasa efectiva del decil 10, la relación cae a 23,6, y a 7 cuando se distribuyen los recursos adicionales como transferencias monetarias a los tres primeros deciles. El Gini se reduciría hasta 0,13 puntos. Relación del ingreso medio per cápita entre el decil 10 y el decil 1- Promedio para América Latina En número de veces Sin transferencia de recursos adicionales Con transferencia de recursos adicionales a deciles 1,2 y 3 30 25 20 15 10 5 0 Del ingreso bruto Post impuesto actual Con tasa de 20% al D10 Varios países han realizado cambios en el Impuesto Sobre la Renta (ISR), en especial para gravar las rentas de capital Argentina (2013) México (2013) Chile (2014) Nicaragua (2012) Colombia (2012, 2014) Panamá (2009-2012) Ecuador (2007, 2014) Paraguay (2012) El Salvador (2009, 2011) Perú (2007, 2012, 2014) Guatemala (2012) República Dominicana (2012) Honduras (2010, 2014) Uruguay (2007, 2012-2013) Venezuela (2014) Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre la base de información oficiales. Desafíos tributarios Fortalecer la tributación directa para alcanzar un mayor impacto redistributivo en AL. Para ello es necesario: promover acciones para mejorar el cumplimiento tributario otorgar a las rentas de capital un tratamiento similar al aplicado sobre las rentas provenientes del trabajo, revisando incentivos reducir los tratamientos preferenciales y rebajar el nivel de ingreso a partir del cual se aplican las tasas máximas en concordancia con los rangos de otras regiones Una tarea pendiente es consolidar la tributación sobre la propiedad, lo que a su vez permitiría reducir la asimetría entre ingresos y gastos en los países descentralizados. 23 Mensajes principales La deuda pública se mantiene en niveles moderados porque las tasas de interés siguen históricamente bajas En función de sus espacios fiscales, algunos países han podido reaccionar con estímulos para incentivar la inversión La inversión pública debe ser el eje central de la arquitectura contracíclica Debe cautelarse su trayectoria de mediano y largo plazo La reducción de ingresos fiscales provenientes de recursos naturales no renovables fragiliza las finanzas públicas de varios países, pero fortalece a otros El fortalecimiento de la tributación directa ayuda a moderar la dependencia de rentas provenientes de pocos productos básicos Se debe potenciar el efecto redistributivo de la política fiscal fortaleciendo el impuesto a la renta y al patrimonio.