TFG-L493.pdf

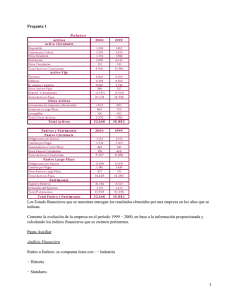

Anuncio