TMM3t04

Anuncio

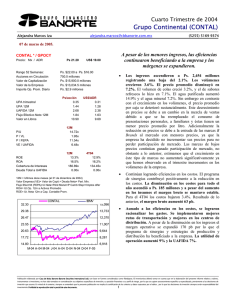

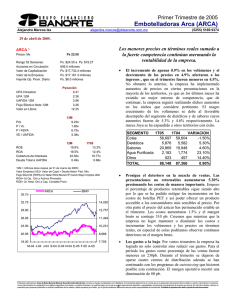

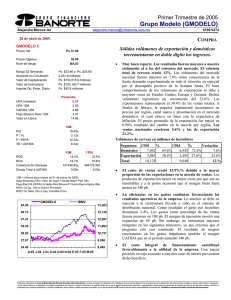

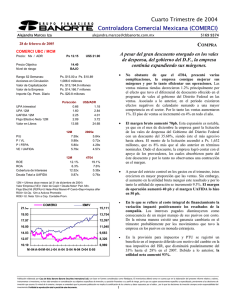

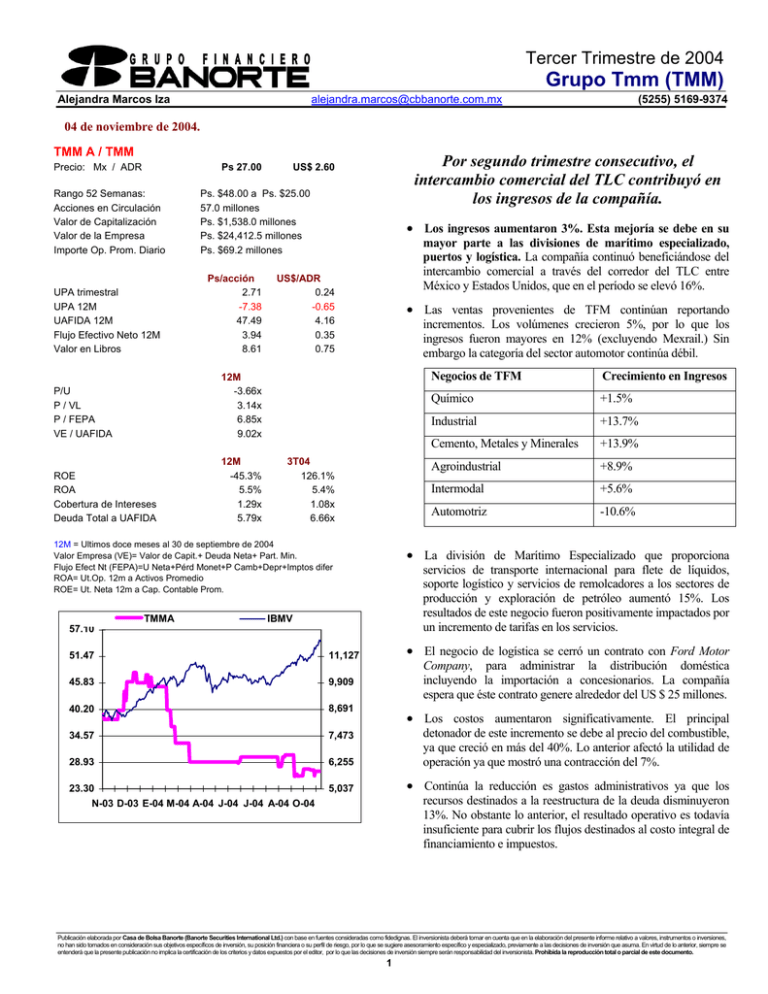

Tercer Trimestre de 2004 Grupo Tmm (TMM) Alejandra Marcos Iza [email protected] (5255) 5169-9374 04 de noviembre de 2004. TMM A / TMM Precio: Mx / ADR Ps 27.00 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Por segundo trimestre consecutivo, el intercambio comercial del TLC contribuyó en los ingresos de la compañía. US$ 2.60 Ps. $48.00 a Ps. $25.00 57.0 millones Ps. $1,538.0 millones Ps. $24,412.5 millones Ps. $69.2 millones Ps/acción 2.71 -7.38 47.49 3.94 8.61 P/U P / VL P / FEPA VE / UAFIDA 12M -3.66x 3.14x 6.85x 9.02x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M -45.3% 5.5% 1.29x 5.79x • Los ingresos aumentaron 3%. Esta mejoría se debe en su mayor parte a las divisiones de marítimo especializado, puertos y logística. La compañía continuó beneficiándose del intercambio comercial a través del corredor del TLC entre México y Estados Unidos, que en el período se elevó 16%. US$/ADR 0.24 -0.65 4.16 0.35 0.75 • Las ventas provenientes de TFM continúan reportando incrementos. Los volúmenes crecieron 5%, por lo que los ingresos fueron mayores en 12% (excluyendo Mexrail.) Sin embargo la categoría del sector automotor continúa débil. 3T04 126.1% 5.4% 1.08x 6.66x 12M = Ultimos doce meses al 30 de septiembre de 2004 Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. TMMA Negocios de TFM Crecimiento en Ingresos Químico +1.5% Industrial +13.7% Cemento, Metales y Minerales +13.9% Agroindustrial +8.9% Intermodal +5.6% Automotriz -10.6% • La división de Marítimo Especializado que proporciona servicios de transporte internacional para flete de líquidos, soporte logístico y servicios de remolcadores a los sectores de producción y exploración de petróleo aumentó 15%. Los resultados de este negocio fueron positivamente impactados por un incremento de tarifas en los servicios. IBMV 57.10 • El negocio de logística se cerró un contrato con Ford Motor 51.47 11,127 45.83 9,909 40.20 8,691 • Los costos aumentaron significativamente. El principal 34.57 7,473 28.93 6,255 detonador de este incremento se debe al precio del combustible, ya que creció en más del 40%. Lo anterior afectó la utilidad de operación ya que mostró una contracción del 7%. 23.30 5,037 • Continúa la reducción es gastos administrativos ya que los Company, para administrar la distribución doméstica incluyendo la importación a concesionarios. La compañía espera que éste contrato genere alrededor del US $ 25 millones. recursos destinados a la reestructura de la deuda disminuyeron 13%. No obstante lo anterior, el resultado operativo es todavía insuficiente para cubrir los flujos destinados al costo integral de financiamiento e impuestos. N-03 D-03 E-04 M-04 A-04 J-04 J-04 A-04 O-04 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Tercer Trimestre de 2004 Grupo Tmm (TMM) Alejandra Marcos Iza [email protected] (5255) 5169-9374 04 de noviembre de 2004. • La utilidad neta se vio favorecida por que se incluye una ESTADO DE RESULTADOS (millones de pesos al 30 de septiembre de 2004) 9m04 7,965 1,409 274 1,971 1,134 1,536 1,525 10 21 0 -149 -253 -289 -3 9m03 7,749 1,434 322 1,953 1,112 1,582 1,476 38 145 0 470 -940 409 -7 var.% 2.8% -1.8% -14.8% 0.9% 2.0% -2.9% 3.4% -75.1% -85.8% #N/A #N/A -73.1% #N/A -58.3% 3T04 2,707 473 88 588 385 517 549 4 -27 0 -188 56 -261 -8 0 151 -118 -763 -360 -233 -100.0% #N/A -49.6% 0 154 155 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 17.7% 24.7% 14.2% -1.5% 18.5% 25.2% 14.4% -3.0% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 92 10 31 11.8% 89 8 20 9.6% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 17.5% 21.7% 14.2% 5.7% 3T03 2,629 510 102 591 408 546 456 2 92 0 233 -370 211 -16 var.% 2.9% -7.3% -13.8% -0.5% -5.7% -5.2% 20.4% 67.4% #N/A #N/A #N/A #N/A #N/A -49.7% -25 100.0% -230 #N/A -342 #N/A (millones de pesos al 30 de septiembre de 2004) Sep-04 28,450 685 4,133 562 20,364 2,537 170 20,058 984 3,209 14,674 1,191 8,392 7,902 Jun-04 Sep-03 29,363 28,327 641 501 3,811 3,636 266 250 21,846 21,573 2,660 2,317 137 51 20,805 19,181 5,468 3,535 3,794 2,867 10,139 11,599 1,403 1,181 8,559 9,146 7,947 7,781 1.1x 0.5x 6.3% 35.0% 88.5% 88.8% 178.4% 174.9% 239.0% 243.1% de la participación accionaria de TFM en Mexrail a Kansas City Southern (KCS) Las acciones de Mexrail se colocaron en un fideicomiso en espera de la aprobación de la Comisión de Transporte Terrestre de Estados Unidos, para que KCS obtenga el control de TexMex y Gateway Eastern Railway Company. De acuerdo a los términos de esta venta, KCS tiene la opción exclusiva de comprar el 49% restante de las acciones de Mexrail antes de octubre del 2005. • Consumación de la reestructura de la deuda .-La compañía • Comisión Nacional de Inversiones Extranjeras. El 15 de septiembre la Comisión Nacional de Inversiones Extranjeras de México, notificó a KCS que había resuelto rechazar la autorización requerida por KSC para la propuesta de adquisición de la participación accionaria de TMM en TFM. Esta aprobación es necesaria para que una empresa extranjera se convierta en el accionista mayoritario de una compañía ferrocarrilera mexicana. Sin embargo las dos empresas buscaron la reconsideración de esta decisión y como resultado se obtuvo la autorización de la comisión para realizar esta transacción. Por lo que restaría revisar el contrato de Compra Venta entre las dos compañías. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont • Venta de Mexrail. En agosto la compañía vendió el 51% anunció en agosto que todas las condiciones de la oferta de intercambio y la solicitud de consentimiento de los bonos Yankee habían sido cumplidas, habiendo recibido e intercambiado el 96% del monto principal de los bonos del 2003 y el 98% de los bonos del 2006. Por lo tanto emitió nuevos bonos garantizados con vencimiento en el 2007. Adicionalmente se recibieron suficientes consentimientos de los tenedores de bonos para realizar las modificaciones propuestas en el contrato de crédito y así eliminar las obligaciones de hacer y no hacer (coventants) . 19.4% 22.5% 15.5% -13.0% BALANCE Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario ganancia financiera por Ps. 188 millones por la venta del 51% de la participación accionaria de TFM en Mexrail a Kansas City Southern. • La perspectiva de la empresa podría empezar a verse 0.6x 23.4% 90.2% 160.0% 209.7% mejor. Si continúa el fuerte intercambio comercial entre Estados Unidos y México a través del corredor comercial podremos seguir observando un incremento en los ingresos, principalmente por TFM. Aunado a lo anterior, los gastos continuarán reduciéndose por la completa reestructura de la deuda. Sin embargo la compañía tendrá que esforzarse por mantener los costos para poder cubrir las necesidades financieras y mejorar el flujo. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2