sori3t04

Anuncio

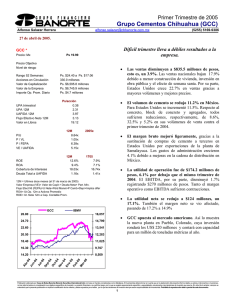

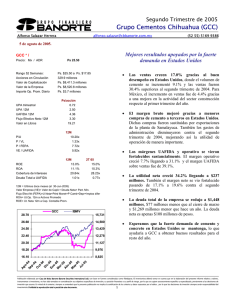

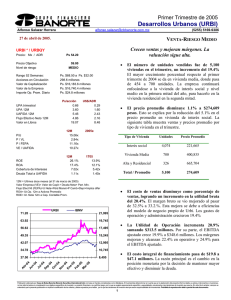

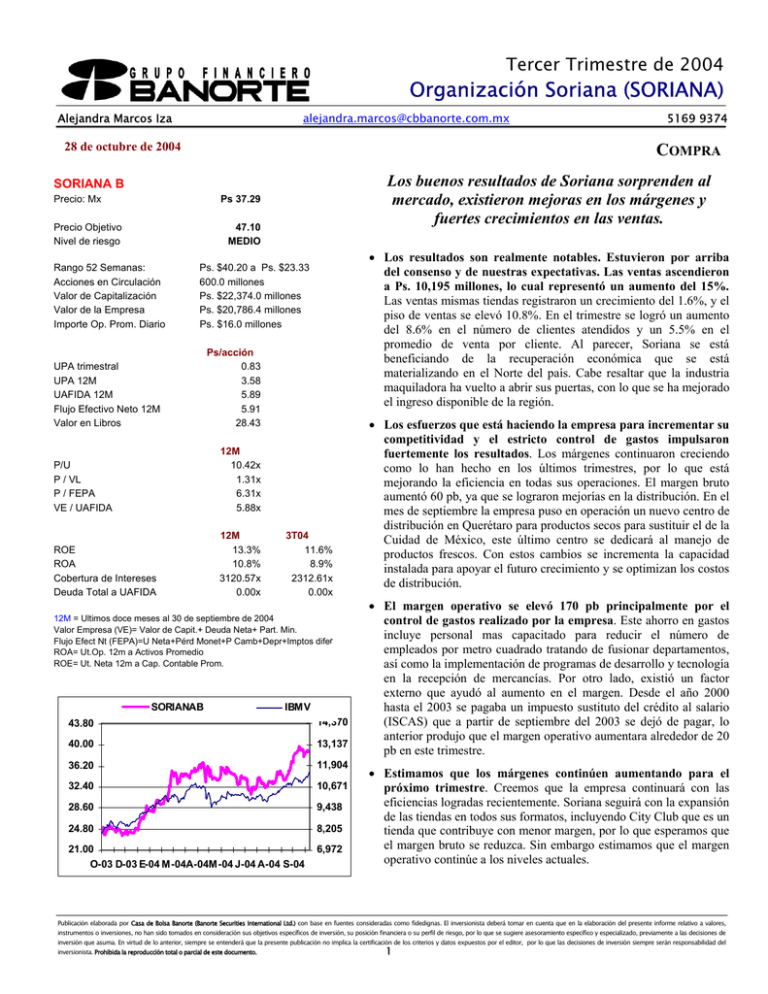

Tercer Trimestre de 2004 Organización Soriana (SORIANA) Alejandra Marcos Iza [email protected] 28 de octubre de 2004 COMPRA Los buenos resultados de Soriana sorprenden al mercado, existieron mejoras en los márgenes y fuertes crecimientos en las ventas. SORIANA B Precio: Mx Ps 37.29 Precio Objetivo Nivel de riesgo 47.10 MEDIO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario 5169 9374 • Los resultados son realmente notables. Estuvieron por arriba del consenso y de nuestras expectativas. Las ventas ascendieron a Ps. 10,195 millones, lo cual representó un aumento del 15%. Las ventas mismas tiendas registraron un crecimiento del 1.6%, y el piso de ventas se elevó 10.8%. En el trimestre se logró un aumento del 8.6% en el número de clientes atendidos y un 5.5% en el promedio de venta por cliente. Al parecer, Soriana se está beneficiando de la recuperación económica que se está materializando en el Norte del país. Cabe resaltar que la industria maquiladora ha vuelto a abrir sus puertas, con lo que se ha mejorado el ingreso disponible de la región. Ps. $40.20 a Ps. $23.33 600.0 millones Ps. $22,374.0 millones Ps. $20,786.4 millones Ps. $16.0 millones UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps/acción 0.83 3.58 5.89 5.91 28.43 P/U P / VL P / FEPA VE / UAFIDA 12M 10.42x 1.31x 6.31x 5.88x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 13.3% 10.8% 3120.57x 0.00x 3T04 11.6% 8.9% 2312.61x 0.00x 12M = Ultimos doce meses al 30 de septiembre de 2004 Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. SORIANAB IBMV 43.80 14,370 40.00 13,137 36.20 11,904 32.40 10,671 28.60 9,438 24.80 8,205 21.00 O-03 D-03 E-04 M-04A-04M-04 J-04 A-04 S-04 6,972 • Los esfuerzos que está haciendo la empresa para incrementar su competitividad y el estricto control de gastos impulsaron fuertemente los resultados. Los márgenes continuaron creciendo como lo han hecho en los últimos trimestres, por lo que está mejorando la eficiencia en todas sus operaciones. El margen bruto aumentó 60 pb, ya que se lograron mejorías en la distribución. En el mes de septiembre la empresa puso en operación un nuevo centro de distribución en Querétaro para productos secos para sustituir el de la Cuidad de México, este último centro se dedicará al manejo de productos frescos. Con estos cambios se incrementa la capacidad instalada para apoyar el futuro crecimiento y se optimizan los costos de distribución. • El margen operativo se elevó 170 pb principalmente por el control de gastos realizado por la empresa. Este ahorro en gastos incluye personal mas capacitado para reducir el número de empleados por metro cuadrado tratando de fusionar departamentos, así como la implementación de programas de desarrollo y tecnología en la recepción de mercancías. Por otro lado, existió un factor externo que ayudó al aumento en el margen. Desde el año 2000 hasta el 2003 se pagaba un impuesto sustituto del crédito al salario (ISCAS) que a partir de septiembre del 2003 se dejó de pagar, lo anterior produjo que el margen operativo aumentara alrededor de 20 pb en este trimestre. • Estimamos que los márgenes continúen aumentando para el próximo trimestre. Creemos que la empresa continuará con las eficiencias logradas recientemente. Soriana seguirá con la expansión de las tiendas en todos sus formatos, incluyendo City Club que es un tienda que contribuye con menor margen, por lo que esperamos que el margen bruto se reduzca. Sin embargo estimamos que el margen operativo continúe a los niveles actuales. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Tercer Trimestre de 2004 Organización Soriana (SORIANA) Alejandra Marcos Iza [email protected] 28 de octubre 2004. COMPRA ESTADO DE RESULTADOS • La utilidad neta creció 74% y ascendió a Ps. 495 millones. Una fuerte utilidad de operación aunada a una ganancia en el costo integral de financiamiento (debido a mayores intereses ganados por el movimiento registrado en las tasas) hicieron posible que la utilidad neta aumentara de manera significativa. • Continúa la expansión de Soriana. En el trimestre, se abrieron siete tiendas nuevas, tres con formato de Mercado, dos con el de Hipermercado y dos con el de City Club. En lo que va del año la empresa ha abierto 15 unidades y se han realizado inversiones por Ps. 1,862 millones. En el mes de octubre se inauguraron dos tiendas más, se tienen otras 14 en construcción de las cuales se tiene planeado aperturar siete en lo que resta del año, para finalizar con la meta de 163 tiendas. La entrada en el valle de México se tiene planeada para el 2005, esperamos que sea para la mitad del año. • La situación financiera continúa sana y no tiene pasivos con costo. Las negociaciones con proveedores han sido buenas, con lo cual se pudo mejorar el capital de trabajo. De hecho, en el trimestre la rotación de cuentas por pagar pasó de 48 a 51 días. La generación de efectivo ha continuado fuerte, y con recursos propios continuarán su expansión. • La perspectiva es positiva. El crecimiento de la economía y la reactivación de las maquiladoras continuarán. Esperamos que las ventas mismas tiendas del próximo trimestre sean mayores a las registradas en este trimestre cerrando el año con un crecimiento superior al 1%. Así mismo, creemos que las ventas acumuladas del año sean superiores al crecimiento de los últimos nueve meses. Las eficiencias continuarán en el próximo trimestre, así como la expansión en los márgenes. La valuación es atractiva, cotiza a un múltiplo EV/EBITDA de 5.88x, este múltiplo es inferior al promedio del sector. Nuestro precio objetivo a 12 meses es de Ps. 47.10 por lo que recomendamos la COMPRA riesgo medio. (millones de pesos al 30 de septiembre de 2004) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 9m04 29,120 6,287 4,434 2,377 1,853 -176 1 74 -7 -96 8 2,021 578 0 0 0 1,443 9m03 25,679 5,488 4,162 1,796 1,326 -79 1 57 39 -62 22 1,383 380 0 0 0 1,003 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 21.6% 8.2% 6.4% 5.0% 21.4% 7.0% 5.2% 3.9% 9 49 51 4.0% 10 47 48 3.5% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 13.4% 14.5% 6.5% 32.3% 39.7% 122.8% 74.1% 31.0% #N/A 55.5% -62.7% 46.1% 51.9% #N/A #N/A #N/A 43.9% 3T04 10,195 2,189 1,567 801 622 -84 0 25 -7 -52 -8 714 218 0 0 0 495 3T03 8,908 1,863 1,473 556 390 -11 0 15 33 -29 16 385 100 0 0 0 285 21.5% 7.9% 6.1% 4.9% 20.9% 6.2% 4.4% 3.2% var.% 14.5% 17.5% 6.4% 44.0% 59.6% 698.1% 227.5% 60.5% #N/A 83.2% #N/A 85.5% 118.6% #N/A #N/A #N/A 73.9% BALANCE (millones de pesos al 30 de septiembre de 2004) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Sep-04 27,957 1,588 6,714 0 19,595 0 60 10,898 0 6,308 0 4,590 17,059 0 Jun-04 Sep-03 26,929 24,623 1,492 998 6,348 5,819 0 0 19,040 17,757 0 0 50 49 10,202 9,282 0 0 5,762 5,293 0 0 4,440 3,989 16,727 15,340 0 0 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 5169 9374 1.3x #DIV/0! 5.1% -9.3% 63.9% 1.4x #DIV/0! 4.0% -8.9% 61.0% 1.3x #DIV/0! 6.2% -6.5% 60.5% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2