gcarso1t06

Anuncio

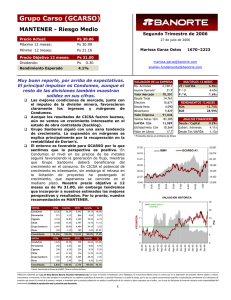

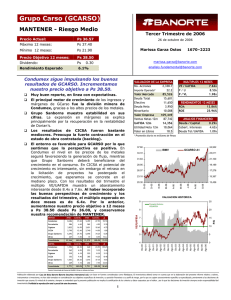

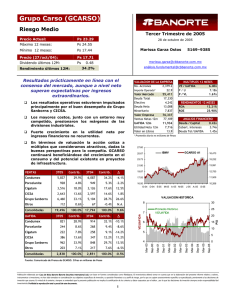

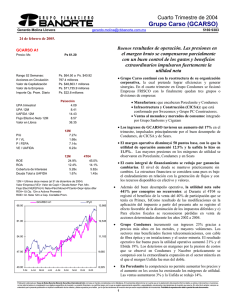

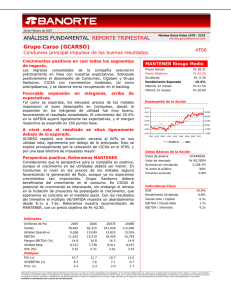

Grupo Carso (GCARSO) MANTENER - Riesgo Medio Precio Actual: Ps 26.87 Máximo 12 meses: Ps 29.40 Mínimo 12 meses: Ps 18.90 Precio Objetivo 12 meses: Ps 30.00 Dividendo: Ps 2 de mayo de 2006 Marissa Garza Ostos [email protected] 12.8 % 4.5% 859 4.8% 1.9% Cigatam 3,616 18.5% 3,378 18.7% 7.0% CICSA 2,531 12.9% 2,475 13.7% 2.3% Grupo Sanborns 6,228 31.9% 6,217 34.5% 0.2% 132 -0.7% -39.4% 18,030 100.0% 8.5% 80 19,554 UAFIDA 1T06 Condumex Porcelanite -0.4% 100.0% Contrib. 1T05 Contrib. ∆ 1,034 34.3% 674 24.7% 53.4% 255 8.4% 247 9.0% 3.2% Cigatam 229 7.6% 214 7.9% 6.8% CICSA 344 11.4% 386 14.2% -10.8% 1,050 34.8% 1,018 37.3% 3.2% 106 3.5% 189 6.9% -43.6% 3,018 100.0% 2,727 100.0% 10.7% Grupo Sanborns Otros Consolidadas 12,874 17.50 11,062 N-05 A-06 20.37 F-06 14,686 E-06 23.23 O-05 16,498 VALUACION HISTORICA 25 9 Promedio Histórico VE/UAFIDA 8 20 7 15 6 10 5 5 4 0 P/U 876 - 26.10 Dic-05 22.0% Otros 18,310 Dic-04 29.0% Consolidadas 20,122 28.97 ∆ 5,232 Porcelanite 31.83 Dic-03 Contrib. 32.6% GCARSO A1 Dic-02 1T05 21,934 Dic-00 Contrib. 6,383 ANALISIS FINANCIERO Deuda / Capital 0.31x Cobert. Intereses 3.28x Deuda Tot/UAFIDA 1.24x IBMV Dic-99 1T06 Condumex RENDIMIENTOS 12 MESES ROA 11.73% ROE 26.66% 34.70 S-05 Consideramos que la perspectiva para GCARSO es favorable. Grupo Sanborns deberá beneficiarse del crecimiento en el consumo; en Condumex es muy positiva la recuperación mostrada en los resultados. En CICSA el potencial de crecimiento es importante, sin embargo el retraso en la licitación de proyectos ha retrasado el crecimiento, que esperamos se concrete en el mediano plazo. Nuestra recomendación es MANTENER-Riesgo Medio, con un precio objetivo a 12 meses de Ps 30.00. MULTIPLOS 12 MESES VE / UAFIDA 6.87x P/U 6.72x P / VL 1.61x * Promedio diario en millones de Pesos Dic-01 Una vez más, sorprende el crecimiento en la utilidad neta, no solo por los buenos resultados operativos y menores costos financieros, sino también por otros importantes ingresos financieros no recurrentes, esta vez por Ps 259 millones. J-05 CICSA afectada por la debilidad que continuó en el segmento de Instalaciones de Ductos. Aún no vemos crecimientos importantes en el backlog. J-05 Sobresale positivamente la recuperación en los resultados de Condumex, particularmente la expansión en los márgenes. VALUACION DE LA EMPRESA No. Acciones 2,355.6 Importe Operado* 19.2 Valor Mercado 63,294 Deuda Total 14,869 Efectivo 10,426 Deuda Neta 4,443 Minoritario 9,223 Valor Empresa 82,553 Ventas Netas 12m 80,294 UAFIDA 12m 12,014 Utilidad Neta 12m 9,425 Valor en Libros 16.7 E-00 Buen reporte. Resultados operativos en línea con nuestros estimados, aunque a nivel neto superan expectativas. VENTAS 1670–2223 [email protected] 0.30 VE/UAFIDA Rendimiento Esperado Primer Trimestre de 2006 Fuente: Comunicado de Prensa de GCARSO. Cifras en millones de Pesos Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Grupo Carso (GCARSO) MANTENER - Riesgo Medio Precio Actual: Ps 26.87 Máximo 12 meses: Ps 29.40 Mínimo 12 meses: Ps 18.90 Precio Objetivo 12 meses: Ps 30.00 Dividendo: Ps Rendimiento Esperado RESULTADOS TRIMESTRALES Primer Trimestre de 2006 2 de mayo de 2006 Marissa Garza Ostos [email protected] 0.30 [email protected] 12.8 % 1T06 1T05 ∆ Condumex fue quien sorprendió este trimestre con crecimientos del 22 %, 83% y 53%, en los ingresos, utilidad de operación y UAFIDA, respectivamente. Sobresale la inesperada recuperación en los márgenes, donde las presiones por los altos costos de las materias primas y los energéticos fueron más que compensadas con los buenos resultados de las divisiones de construcción y energía, donde se tuvieron mejores condiciones de mercado, y en minería, donde los mayores precios de los metales beneficiaron los resultados. 4T05 (millones de pesos al 31 de marzo de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 19,554 18,030 8.5% 22,224 4,927 4,765 3.4% 5,588 2,488 2,638 -5.7% 2,620 2,438 2,127 14.7% 2,968 82 212 -61.5% 539 2,616 1,926 35.8% 5,069 662 661 0.1% 713 434 343 26.7% 232 0 9 -100.0% -12 388 344 12.7% 425 2,001 1,255 59.5% 4,174 0.85 0.53 1.77 3,018 2,727 10.7% 3,386 MARGENES 1T06 1T05 25.2% 26.4% 25.1% Margen UAFIDA 15.4% 15.1% 15.2% Margen Operativo 12.5% 11.8% 13.4% Margen Neto 10.2% 7.0% 18.8% Mar-06 Mar-05 CICSA mostró débiles resultados con disminuciones del 15% en la utilidad de operación y del 11% en la UAFIDA. El segmento de Instalaciones de Ductos continúa afectado ante el retraso en el inicio de los programas de los clientes para el 2006, y una reducción en los mismos con respecto al 2005. Aún no vemos crecimientos importantes en el backlog, el cual se mantiene prácticamente al mismo nivel del 2005 en Ps 13,076 millones. Hemos visto cierto retraso en la licitación de proyectos de infraestructura, sin embargo la perspectiva sigue siendo muy favorable. Esperamos que los resultados de esta división se mejoren paulatinamente, conforme se concreten nuevos proyectos, y CICSA se beneficie de los proyectos en los que participe y de su relación con IDEAL. 4T05 Margen Bruto RESUMEN DEL BALANCE 1670–2223 Dic-05 (millones de pesos al 31 de marzo de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 84,721 80,033 43,865 34,458 10,426 3,026 16,815 15,017 15,437 14,902 3,060 1,677 36,537 38,477 788 278 84,367 41,817 8,646 17,366 15,572 4,718 37,160 581 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 36,094 40,905 15,022 19,982 1,395 7,869 13,546 9,280 13,474 9,277 0 0 7,526 11,644 37,450 15,763 1,638 13,700 13,700 7,788 200 Capital Contable Capital Minoritario Capital Mayoritario 48,627 39,127 9,223 7,818 39,404 31,309 46,917 9,057 37,860 En Grupo Sanborns, la división de SEARS fue quien dio mayor impulso a los crecimientos consolidados de esta división, con un aumento del 5.8% en sus ingresos (5.2% en ventas mismas tiendas), y una expansión de 100 puntos base en su margen operativo. Por su parte, Sanborns registró un aumento del 5.0% en sus ventas (0.5% en ventas mismas tiendas combinadas), con una disminución de 70 puntos base en el margen operativo. Dorian’s creció 8.8% en sus ingresos, y las pérdidas operativas se revirtieron. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2