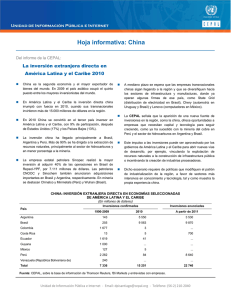

InformeIED2010.pdf

Anuncio